Por que Warren Buffett reduz pela metade sua participação na Apple? Descubra

O megainvestidor cortou 50% da sua posição na dona do iPhone. Será que o cenário azedou para a empresa?

Warren Buffett é considerado um dos maiores investidores da história do mercado financeiro. São muitos anos desde que ele começou e são muitos anos com um desempenho muito bom. Mas, não é apenas pelo tamanho de sua fortuna, ou pelo seu sucesso em bater o S&P 500 que faz com que ele seja uma grande referência no mundo dos investimentos.

A estratégia e a simplicidade dos modelos mentais que ele e a Berkshire Hathaway seguem, cativam inúmeros investidores no mundo. O conceito é que não é necessário ser um gênio, ou ter ideias mirabolantes, para ganhar dinheiro no mercado. Apenas: “compre boas empresas a bons preços”.

Essa simplicidade e os anos de sucesso fazem com que ele seja tão referenciado e monitorado por muitos investidores. A Berkshire continua sendo um medidor de mercado para muitos. Por conta disso, todas as movimentações e posições da empresa são amplamente discutidas no setor financeiro.

Quantas ações Warren Buffett tem da Apple?

Ao longo dos últimos anos, um dos maiores debates a respeito da estratégia da Berkshire Hathaway, de Warren Buffett, vinha sendo o tamanho da posição na Apple. A ação da companhia chegou a corresponder a quase 50% do portfólio de ações que a Berkshire carregava:

- 4T24: Apple correspondeu a 49% do portfólio de ações da Berkshire Hathaway;

- 1T24: Apple correspondeu a 40% do portfólio de ações da Berkshire Hathaway;

- 2T24: Apple correspondeu a 30% do portfólio de ações da Berkshire Hathaway.

Nos últimos trimestres, o Buffett vem reduzindo de forma significativa essa participação na empresa. Desde o final do ano passado, a empresa já reduziu a quantidade de ações na Apple pela metade (o valor não é a metade porque as ações subiram ao longo deste ano).

Pelo tamanho da posição, e pelo tamanho da redução, esse corte de posição chamou muito a atenção dos investidores que acompanham a Berkshire em busca de insights de investimentos.

Então, fica o questionamento: por que o Buffett está vendendo a Apple?

Warren Buffett possui mais títulos do Tesouro americano do que o Fed

Uma boa pista dos motivos que levam a venda de parte da posição na Apple é o que ele tem feito com o dinheiro dessas vendas. Nesse sentido, o Buffett está se estocando de renda fixa.

Hoje, o Buffett e a Berkshire Hathaway possuem mais notas do Treasury do que o próprio Federal Reserve. No último balanço da Berkshire, a empresa reportou possuir US$ 234,6 bilhões em investimentos de curto prazo em notas do governo.

Com isso, a empresa atingiu neste último trimestre a maior posição de caixa registrada na história.

Um movimento que pode dar a entender que a Berkshire está se estocando de recursos para um período de incertezas econômicas. Afinal, o momento e as leituras do quadro econômico global estão bastante voláteis. O mercado tem migrado de narrativas com certa frequência, ora teremos um soft-landing e ora teremos uma recessão (na visão dos “profetas” do mercado).

Realmente existem indícios de que a economia americana está desacelerando.

A curva de juros invertida costuma ser uma boa indicação de recessão. Desde 2022, a curva vem apontando para isso.

Contudo, uma recessão nos EUA, geralmente, acontece por conta de algum choque ou um desequilíbrio relevante na economia. Em 2008, foi a bolha imobiliária e, em 2020, a pandemia.

Mas agora, por mais que a economia esteja se mostrando menos pujante, não parece haver sinais de desequilíbrios relevantes.

Por conta disso, não vejo a venda de ações na Apple como um movimento de preparação para uma recessão ou crise econômica, como muitos têm apontado no mercado.

Ao mesmo tempo, a compra de treasuries ao invés de aumentar posições em outras empresas do mercado também elimina a ideia de “oportunidades significativamente melhores”.

Mas se o Warren Buffett, o maior investidor de todos os tempos, está comprando renda fixa nos EUA, pode ser algo que também podemos aproveitar.

“Se não é uma possível crise vindo aí, e nem oportunidades melhores… deve ser preço”.

Ação da Apple está cara

É óbvio que para o Buffett a Apple está cara. Mas isso é quase uma constatação. Afinal, o único motivo que faria ele vender uma ação que não está cara seria para ter liquidez. E diante do tamanho da posição em caixa (por meio de treasuries) a Berkshire está muito longe de ter um problema de liquidez.

O questionamento que é importante ser feito é “por que a Apple está cara agora?”.

Em maio de 2023, na conferência da Berkshire o Buffett disse que “a Apple é diferente de todos os outros negócios que nós temos. Acontece que ela é um negócio muito melhor que o resto”. Isso vai totalmente contra o movimento de reduzir a posição de 905 milhões de ações no final de 2023 para as 400 milhões de ações hoje.

Alguma coisa mudou de lá para cá que fez com que essa opinião mudasse. Algo na empresa ou na economia.

Mas como vimos acima, a economia está de fato desacelerando. Contudo, se voltarmos para maio de 2023, a preocupação com a economia americana era ainda maior do que é hoje. Em março, apenas dois meses antes da conferência da Berkshire, tivemos o estresse nos bancos regionais americanos, o que resultou em algumas falências. Nesse ponto, os economistas tinham certeza que haveria uma recessão.

Hoje, já temos uma expectativa de corte de juros, uma inflação quase controlada e a economia continua resiliente, mesmo que menos acelerada. Ou seja, o “macro” melhorou.

“Então, Henrique, o que mudou foi algo na empresa.”

O que mais dá dinheiro para a Apple além do iPhone?

A Apple ganha dinheiro com duas principais linhas de negócios: Produtos e Serviços. Dentro de produtos, temos o iPhone, o MacBook, o iPad, e os acessórios adjacentes (como o relógio, fones de ouvido, e o Apple TV). A linha de produtos corresponde a 72% das receitas da empresa, enquanto os serviços correspondem a 28%.

Como está a Apple hoje em dia?

Atualmente, a Apple é uma das empresas mais valiosas do mundo, com um valor de mercado de mais de US$ 3 trilhões até julho de 2024. A linha de serviços tem apresentado um bom crescimento ao longo dos últimos anos. Nesse último balanço, que correspondeu ao 3T24 do calendário fiscal da companhia, essa linha de negócio teve um crescimento de +14% na comparação anual. Já a receita com produtos, cresceu apenas +1,6%.

A margem bruta da Apple vem melhorando. No último trimestre, ficou em 46,3%, contra 44,5% no ano passado. Mas esse incremento vem apenas do crescimento de serviços (com margens de 74%). O segmento de produtos, além de não ter um crescimento relevante de resultados, também parece não estar conseguindo melhorar as margens.

Mas esse quadro de crescimento não é algo exclusivo de agora. A empresa parece ter entrado em um plateau de crescimento no seu segmento de produtos desde o começo de 2022.

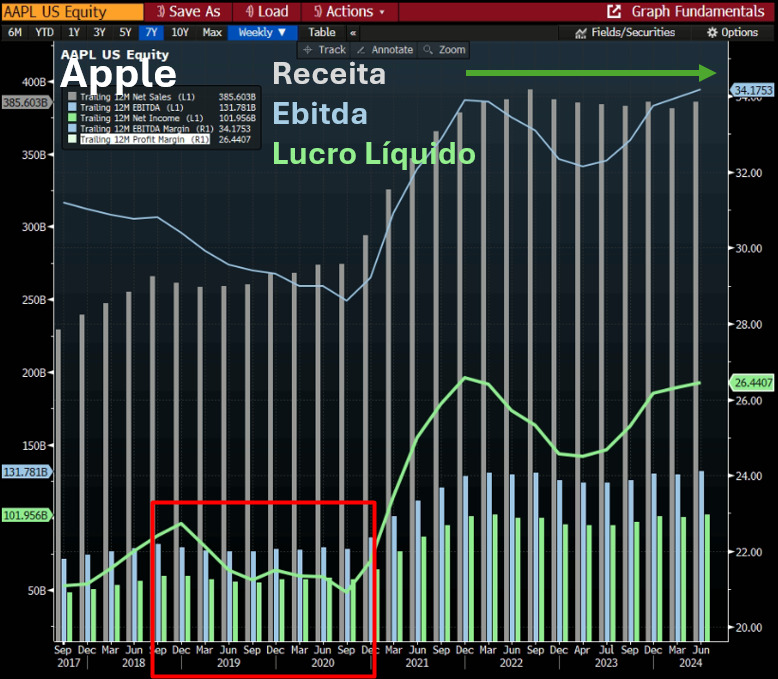

A imagem acima (com a receita, Ebitda e o lucro) ilustra bem essa estagnação no desempenho da empresa. Mas, ao mesmo tempo, essa falta de crescimento não explica o motivo do Buffett ter vendido as ações neste ano. A companhia já não crescia no ano passado. (Lembre-se do retângulo vermelho na imagem. Vamos voltar nele depois).

Ao mesmo tempo, a Apple acabou de anunciar a integração de modelos de inteligência artificial em seus novos telefones e aparelhos pela Apple Intelligence. Quando ocorrem mudanças relevantes no software e essas mudanças exigem que o consumidor compre os novos aparelhos (hardwares) que tenham a capacidade de comportar essas atualizações. Isso costuma gerar bons ciclos de crescimento para as empresas do setor.

Warren Buffett vende ações da Apple pelo fato do preço da companhia estar elevado?

Inicialmente, achava que era uma questão de valuation. Eu, pessoalmente, acho as ações da Apple caras por conta disso. Mas como comentamos acima, ninguém vende porque está “barato”. Além disso, quando olhamos para os múltiplos, não houve um aumento muito substancial.

A Apple segue negociando aproximadamente na média do que ela vinha negociando nos seus últimos anos. Fora que por mais de uma vez o Buffett já minimizou a importância de múltiplos como uma métrica útil para investimentos.

Em 1998, Bill Ackman (outro famoso investidor) perguntou ao Buffett o que ele achava da Coca-Cola estar recomprando ações mesmo negociando a 40x lucros. A resposta do Buffett foi que era um ótimo uso de capital, mesmo nesses múltiplos. Ou seja, não se apegue tanto a múltiplos. Mas a visão sobre estar cara, barata ou dentro de um valor justo mudou.

Não é economia. Não é crescimento. Não são múltiplos. São todos esses e, ao mesmo tempo, nenhum deles.

Por que Warren Buffett reduz pela metade sua participação na Apple?

Para quem espera uma resposta definitiva do porquê ele vendeu as ações, eu lamento. Só ele nos dirá de fato a verdade (isso se ele quiser). Para isso, provavelmente teremos de esperar até maio do ano que vem.

Mas eu me debrucei sobre essa questão já por algum tempo. Pouco mudou no cenário econômico. Pouco mudou no negócio da empresa (eu até ouso dizer que ficou melhor por conta de um possível novo ciclo de produtos adaptados para as novas tendências de inteligência artificial). E quanto a múltiplo, segue negociando a valores altos (~30x lucro).

Mas, o que me chamou a atenção, foram as projeções que o mercado tem para a empresa ao longo dos próximos anos.

São muitos números e pode parecer um pouco confuso. O mais importante é que o mercado espera que a empresa cresça +2% neste ano, +8% em 2025, +4% em 2026 e +10% em 2027.

Ao mesmo tempo, a Apple também tem uma expectativa de melhorar as margens entre 2024 e 2027 de 46,1% para 47%. Olhando para o lucro líquido, o mercado também espera uma pequena melhora de margem de 26,5% em 2024 para 27,2% em 2027.

São pequenas melhorias nas margens. No entanto, para uma empresa que entrega pouco crescimento, é majoritariamente com ganho de eficiência que vem o crescimento de lucros.

Agora, lembra daquele retângulo vermelho na imagem com a quebra de resultados da empresa? No período, houve uma queda da margem de lucro da companhia desde antes da pandemia.

O que gerou essa queda se foi antes da pandemia? Começa com “T” e termina com “RUMP”. Sim, foram as tarifas que o Trump impôs sobre importações da China. Onde a Apple fabrica 95% dos componentes do iPhone, responsável por 46% das receitas da companhia.

Eu não sei quem vai ganhar as eleições nos EUA neste ano. Mas o favorito é o Trump. Caso ele assuma o cargo, e implemente o que vem prometendo em campanha, não seria nada surpreendente que a Apple acabe tendo uma compressão em suas margens diante do aumento dos custos com os componentes do iPhone.

Como eu falei, não dá para saber exatamente se é esse o caso por trás da decisão do Buffett em reduzir pela metade a sua posição. Mas acredito que seja uma das fortes candidatas, o que tem sido pouquíssimo comentado nos jornais e nas rodas de conversas de investimento.

Caso essa possibilidade se mostre verdadeira, provavelmente teremos um ajuste de projeções com uma margem menor para a companhia. Ou seja, é uma mistura de macro/geopolítica e de uma possível deterioração do micro da empresa.

Essa combinação de fatores faz com que a gente não tenha a recomendação da Apple no Nord Global. Hoje, preferimos outras empresas que acreditamos serem as melhores oportunidades de investimento.

Como investir na renda fixa americana?

Além das empresas que temos no Nord Global, é importante mencionar que o Buffett está comprando renda fixa no exterior. Pode ser um sinal de que é uma boa hora para aproveitarmos também.

Com isso em mente, temos no Nord Global uma carteira completa de Corporate Bonds, selecionados pela Marilia Fontes.Você pode acessar todas as recomendações de renda fixa (Brasil e EUA) e ações internacionais, tornando-se um membro assinante do Nord Advisor PRO.

Neste aniversário você paga por um ano e ganha 5 anos de acesso! Aproveite e libere seu acesso ao Advisor PRO.

Você ainda leva de BÔNUS a assinatura ANTI-Trader, comandada pelo Bruce.