VRTA11 ainda vale a pena?

Esperamos que o Fundo possa entregar proventos em torno de R$ 12,23/cota aos cotistas nos próximos 12 meses.

O Fundo VRTA11

Constituído em janeiro de 2011, o Fator Verità (VRTA11) é um dos FIIs mais tradicionais do mercado. Ele tem como objetivo investir em ativos financeiros imobiliários, tais como: CRIs, LCIs, cotas de FIIs, entre outros.

A sua gestão é feita pela Fator Administração de Recursos, do Banco Fator, com mais de 20 anos de atuação no mercado e, atualmente, a 38ª maior gestora de fundos imobiliários do mercado, segundo a ANBIMA.

O FII conta com uma ampla base de cotistas (mais de 123 mil investidores) e possui uma liquidez diária muito boa, negociando em média R$ 2 milhões por dia desde o início de 2020.

O seu custo para o cotista é baixo, visto que o fundo conta apenas com uma taxa de administração de 1,0% ao ano sobre o seu valor de mercado.

Apesar de não possuir taxa de performance, o que tira um pouco do alinhamento entre a gestão e os cotistas, o Fator Verità possui como rentabilidade alvo de IGP-M + 6% ao ano.

A partir de seu perfil de investimento em créditos middle yield, o Fundo entregou uma rentabilidade acumulada muito superior à do IFIX e à do CDI Bruto acumulado desde a sua criação. Lembrando que essa medida sempre considera o reinvestimento dos proventos.

No início de 2019, o fundo passou por importantes mudanças no time de gestão, quando parte da equipe responsável pela estruturação e acompanhamento da carteira deixou a gestora para fundar a Iridium Gestão de Recursos.

Mas passadas as incertezas decorrentes da mudança, o fundo permanece em boas mãos. A atual equipe de gestão é bastante qualificada e conta com ampla experiência em estruturação de créditos imobiliários.

Portfólio

Chama a atenção no Verità a boa diversificação de seu portfólio. Atualmente, o fundo conta com uma carteira composta por 62 CRIs, muito bem distribuída entre os devedores, sendo que nenhum deles representa mais do que 7% do patrimônio líquido do fundo.

Em se tratando de fundos de recebíveis, a boa diversificação da carteira é fundamental, pois ajuda a diluir os riscos de créditos específicos aos quais o FII fica exposto.

O segmento associado aos devedores dos CRIs é predominantemente o de construção civil (22,4%), o que já era esperado, embora o VRTA11 também conte com alguma exposição às operações envolvendo outros setores reconhecidos pelas suas resistências, tais como: alimentos (15%), logística (7%) estatal (5,4%), entre outros.

Outra característica relevante do fundo é a sua notável diversificação a nível de securitização das operações. Embora seja uma diversificação secundária quando comparada à dos devedores, ela também é importante, pois proporciona ao fundo menor risco específico a determinadas estruturações associadas a uma única securitizadora.

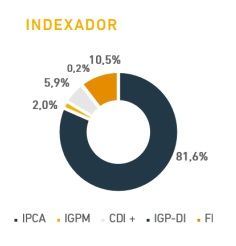

Outro ponto positivo que vemos na carteira do Verità é a maior exposição a CRIs atrelados à inflação (83% de seus ativos).

Lembrando que o fundo repassa nos proventos distribuídos a seus cotistas a inflação distribuída pelos CRIs, sendo preciso que o investidor reinvista parte dos dividendos recebidos.

Em nossa visão, essa estratégia é muito importante para proteger o investimento a longo prazo, especialmente em um país com risco inflacionário sempre presente, como o nosso.

Diante da sua proposta central de proteção contra a inflação, temos que o VRTA possui uma alocação de apenas 5,9% a operações expostas ao CDI/Selic (5,9%), sendo que essas posições possuem como finalidade se beneficiar do patamar ainda elevado da Selic.

Vale mencionar que os CRIs da carteira não vêm apresentando sinais de inadimplência até o momento, embora devemos ter como ponto de atenção o monitoramento acerca dos CRIs BR Distribuidora I e BR Distribuidora II, operações presentes na carteira e que representam em conjunto o equivalente a 0,13% do PL do Fundo.

Isso porque esses CRIs são lastreados em um contrato de aluguel atípico para a Vibra Energia, cujo valor de locação vem sendo questionado pela empresa em um processo de arbitragem contratual.

Vale destacar que esse caso não é recente, mas vem sendo monitorado de perto em função do possível impacto que uma eventual decisão favorável à empresa pode ocasionar na operação, visto que o contrato de locação serve de lastro para as operações.

Posto isso, embora não se trate de um ponto de grande preocupação, haja vista a baixa exposição do PL do Fundo às operações, é importante o investidor ter em mente sobre qualquer movimentação acerca das operações na carteira do Fundo.

No mais, embora o Verità tenha um histórico de duas operações que passaram por default no passado, é relevante destacar que essas operações já foram marcadas a zero na carteira e, na época, tinham baixa representação no total do seu PL.

Por fim, mas não menos importante, quando tratamos de fundos de recebíveis imobiliários, também é essencial analisarmos as garantias por trás das estruturas dos CRIs para o caso de necessidade de executá-las em caso de inadimplência.

No caso do Verità, temos garantias sólidas sobre os recebíveis, trazendo maior segurança aos cotistas.

Conclusão

O Fundo possui uma gestão diligente e com vasta experiência na estruturação e acompanhamento de créditos imobiliários, o VRTA conta uma carteira de CRIs: (i) bem diversificada em praticamente todos os aspectos; (ii) com boas taxas para seu nível de risco; (iii) garantias robustas; (iv) e maior exposição à inflação, ideal para investidores que gostam da proposta e possuem um horizonte de investimento mais de longo prazo.

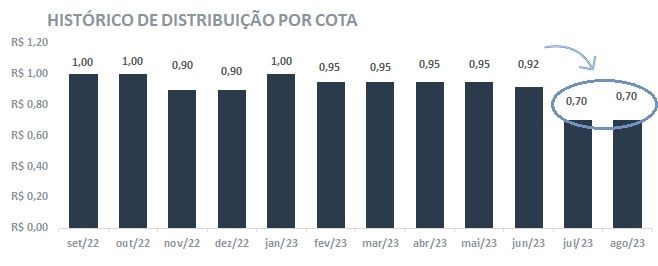

Além disso, com o término da deflação que recentemente afetou os FIIs de recebíveis mais atrelados ao IPCA, como é o caso do Fundo, que ocasionou um impacto pontual na distribuição de seus proventos, atualmente diante da perspectiva de melhora da inflação, ainda que moderada, esperamos uma melhora em seus resultados e, por sua vez, nas suas distribuições nos próximos meses.

Posto isso, além de o Fundo negociar bem abaixo do seu valor patrimonial (P/VPA de 0,95), representando uma boa oportunidade até mesmo para ganho de capital, entendemos que ele também é uma boa oportunidade para investidores que buscam uma geração de renda se expondo a ativos que os protegem da inflação, sobretudo ao seu atual patamar de preço (R$ 90,00).

Nesse caso, o investidor estaria investindo em uma carteira de CRIs à marcação a mercado, com retorno bruto equivalente a IPCA + 9,66% a.a., de acordo com a tabela de sensibilidade disponibilizada pela gestora, o que representa um excelente rendimento para o nível de risco de crédito e de diversificação da carteira.

Sendo assim, pelas nossas estimativas baseadas nas informações disponíveis atualmente, esperamos que o Fundo possa entregar proventos em torno de R$ 12,23/cota aos cotistas nos próximos 12 meses.

Ou seja, um patamar bastante atrativo diante da qualidade de sua carteira, gestão e de todos os benefícios que ele pode proporcionar aos investidores.

Riscos do fundo imobiliário VRTA11

Como de costume, enfatizamos que o investimento em fundos imobiliários envolve riscos, sendo preciso considerá-los na hora de investir. Os principais riscos associados ao Fator Verità são:

i) Risco de crédito: assim como todo fundo de recebíveis imobiliários, o principal risco ao qual o VRTA11 está exposto é o de crédito.

Apesar do perfil de risco da sua carteira de CRIs ser intermediário, entendemos que a boa diversificação e as estruturas das garantias dos recebíveis mitigam boa parte desse risco.

ii) Risco de pré-pagamento e reinvestimento: com as taxas de juros próximas das mínimas históricas, não é improvável que os devedores pré-paguem as dívidas antigas (de juros mais elevados) para financiar novos débitos a juros inferiores.

Caso isso venha a acontecer, ou os CRIs simplesmente vençam, o fundo pode ter alguma dificuldade em reinvestir os recursos na mesma taxa de juros, o que reduziria a rentabilidade da sua carteira.

iii) Risco de mercado: como o Fundo é negociado em Bolsa, também há o risco relacionado à oscilação no valor de suas cotas de acordo com os momentos do mercado.

VRTA11 vale a pena?

Além disso, é sempre importante ter uma carteira diversificada entre fundos e segmentos para melhor navegar em meio às incertezas do cenário econômico.

Por fim, se você gosta de investir em Fundos Imobiliários, já pensou em se aprofundar ainda mais no assunto?

A Nord Research tem uma série focada em FIIs. Lá, você encontra uma carteira balanceada com os melhores Fundos para investir neste momento, já com as nossas expectativas para o yield de cada Fundo para os próximos 12 meses.

Com o acesso à série, você também conta com o acompanhamento constante sobre cada uma das teses recomendadas, além de poder tirar dúvidas por email e interagir ao vivo conosco pelas monitorias semanais.

Ative o teste da sua assinatura por 30 dias sem compromisso aqui.