VIVT3 dividendos podem ser impulsionados após resultado da Telefônica Brasil no 2T23

Vivo reporta resultados fortes no segundo trimestre, com destaque para a receita de serviços móveis, que cresceu +10,1% A/A

Os resultados da Telefônica Brasil (VIVT3), dona da marca Vivo, no segundo trimestre (2T23) foram bons e acima das expectativas de mercado. O grande destaque ficou para a receita de serviços móveis.

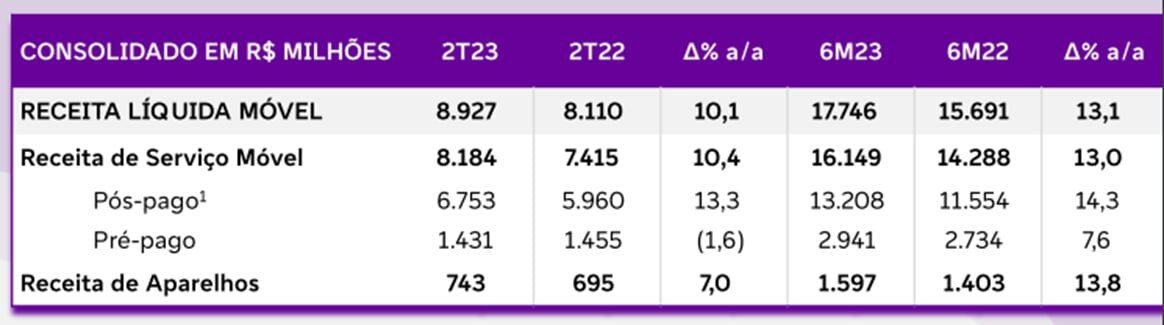

Segmento móvel

A receita do segmento móvel foi de R$ 8,9 bilhões no segundo trimestre de 2023, crescendo +10,1% a/a.

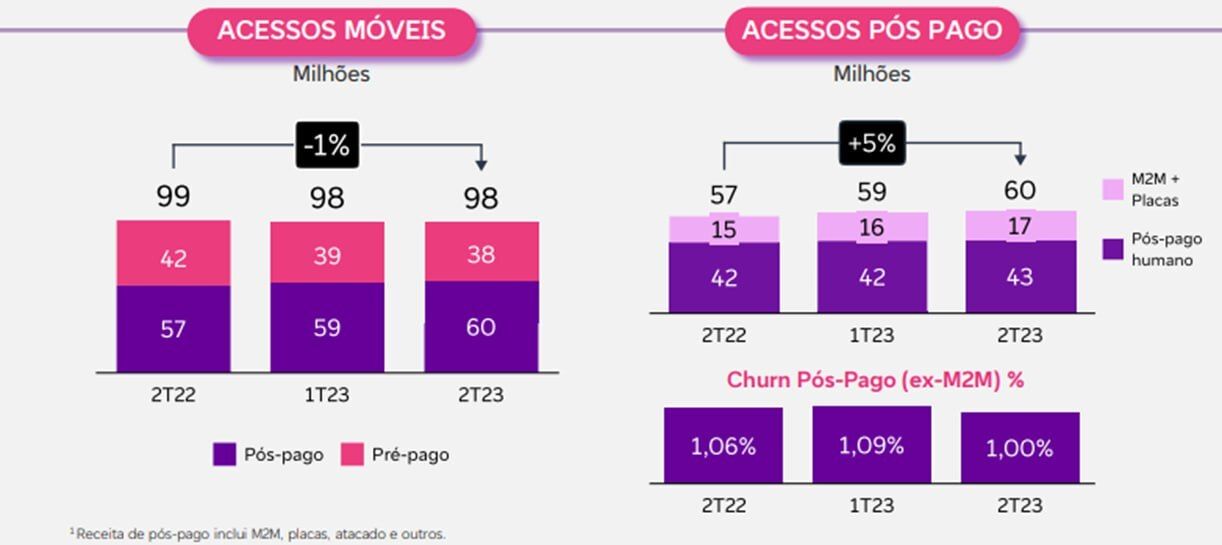

O segmento teve um desempenho favorável por conta, principalmente, da Receita de Pós-Pago, que se deve i) ao aumento da base de clientes, ii) reajustes anuais de preço no segmento e iii) churn no menor nível histórico. Vale destacar que o crescimento da Receita de Serviço Móvel (+10,4% a/a) foi mais de três vezes o IPCA do período.

Já a Receita de Pré-pago reduziu -1,6% a/a, em função da migração de acessos pré-pago ao controle, o que beneficia a dinâmica de receita de serviço móvel como um todo.

O crescimento da receita de serviços foi feito de forma orgânica, uma vez que os ativos adquiridos da Oi Móvel já integravam o resultado no 2T22.

Segmento fixo

A Receita Líquida Fixa foi de R$ 3,8 bilhões (+2,3% a/a), em função da maior Receita Core Fixa (R$ 3,0 bilhões, +9,4% a/a), que hoje representa 78,5% das receitas da empresa.

É importante lembrar que o segmento fixo está passando por uma mudança no mix, que busca focar mais em tecnologias como fibra óptica e soluções B2B.

A receita FTTH foi de R$ 1,5 bilhão (+14,3% a/a), devido ao crescimento da base de clientes e ao efeito do reajuste anual de preço. Com relação a esse ponto, durante os últimos 12 meses, a companhia expandiu a sua rede de FTTH para 3,6 milhões de novos domicílios, conectando 760 mil novos clientes e chegando a 85 novas cidades, totalizando a cobertura em 439 municípios.

Crescimento consistente e evolução sólida

Conseguimos, por meio disso tudo, ver a força da empresa no mercado de fibra. Também observamos evolução positiva na parte de Dados Corporativos, TIC e outros, expandindo seu ecossistema de serviços com conectividade, soluções de cloud, TI, equipamentos e cibersegurança, entre outros, contribuindo para a digitalização das operações.

Apesar do avanço nessas frentes, o segmento fixo não core segue apresentando retração (R$ 820 milhões, -17,4 % a/a), como o esperado, e prejudicando a evolução do segmento fixo.

Com bom desempenho na receita de serviço móvel e contínuo controle de custos, o EBITDA do 2T23 foi de R$ 5,0 bilhões (+11,1% a/a), com margem EBITDA de 39,9% (+1,2 p.p. a/a).

No 2T23, o resultado financeiro registrou uma despesa líquida de R$ 486 milhões (-19,2% a/a), principalmente em função de maiores receitas com variações monetárias e de aplicações financeiras.

Assim sendo, o Lucro Líquido foi de R$ 1,1 bilhão, +47,2% a/a.

Nossa visão para as ações da Telefônica Brasil

A Vivo segue com bons níveis de margens e forte geração de caixa, podendo remunerar ainda mais os seus acionistas via redução de capital — algo que já comentamos anteriormente —, o que deve ser positivo para as ações.

Com margem de segurança nos níveis atuais, ótimo desempenho operacional e bom Dividend Yield, seguimos com recomendação de COMPRAR VIVT3.