8ª emissão de cotas do VGIR11 vale a pena?

As novas cotas do VGIR11 serão negociadas a R$ 9,85 durante a oferta. Confira o cronograma.

O Valora CRI CDI (VGIR11), FII de papel CDI+ gerido pela Valora Investimentos, está em sua 8ª emissão de cotas.

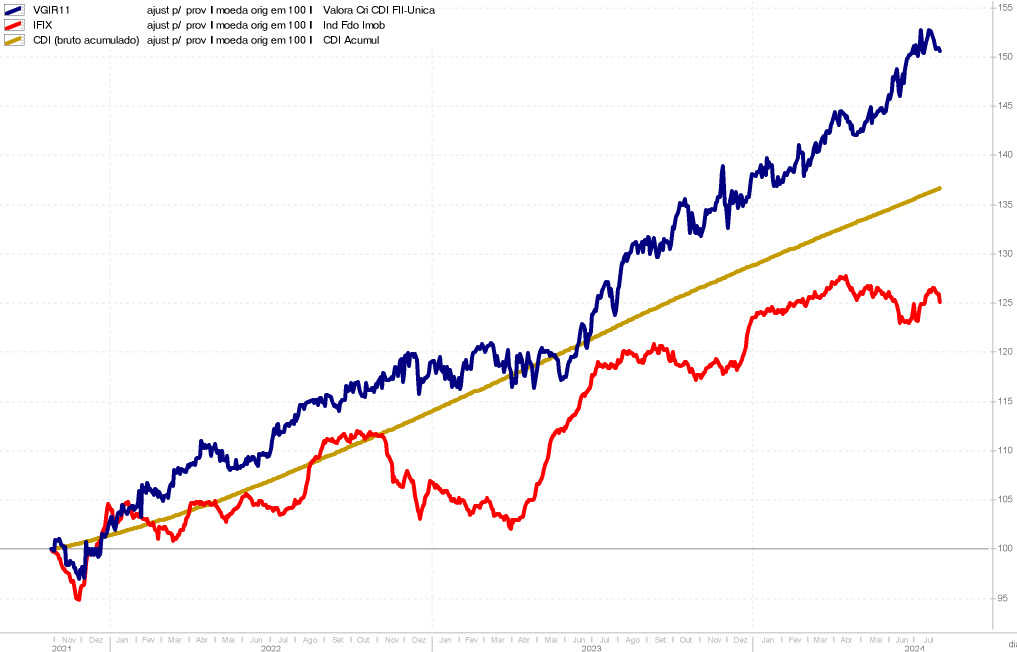

O fundo está na carteira do Nord FIIs desde 27 de outubro de 2021 e acumula uma performance positiva de 50,7% desde então (vs. 36,7% do CDI bruto de IR e 25% do IFIX no mesmo período).

Sendo assim, falarei tudo sobre o VGIR11 e o meu posicionamento em relação à oferta no texto de hoje.

Sumário

- Preço e custos da 8ª emissão de cotas do VGIR11

- Destinação dos recursos (pipeline)

- Portfólio do VGIR11 após a oferta

- Viabilidade

- 8ª emissão de cotas do VGIR11 vale a pena?

- Principais riscos do VGIR11

- Faça seu patrimônio crescer

Preço e custos da 8ª emissão de cotas do VGIR11

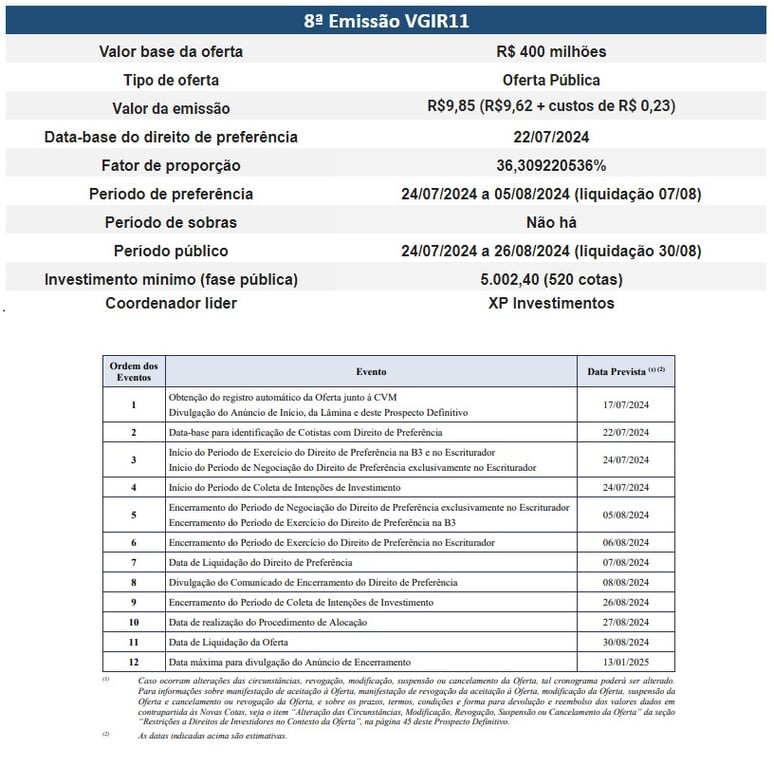

A oferta planeja levantar um valor base de R$ 400 milhões (36,3% do patrimônio líquido atualizado do Fundo), podendo chegar até cerca de R$ 500 milhões se houver demanda suficiente para um lote adicional.

Além disso, a oferta é destinada ao público em geral e terá um preço de emissão de R$ 9,62/cota, em linha com o valor patrimonial, o que é sempre positivo.

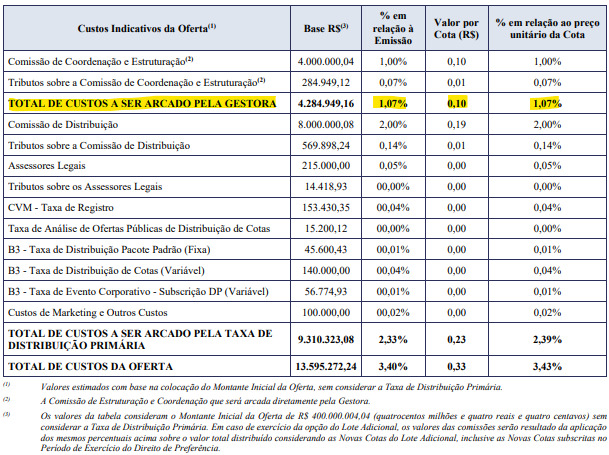

Como os custos a serem arcados pelos investidores participantes serão de R$ 0,23/cota, o equivalente a 2,39% da oferta, o preço de subscrição será de R$ 9,85/cota.

Aqui é importante esclarecermos um pouco mais.

Na verdade, o custo total da emissão é de R$ 0,33/cota (3,4% da oferta). No entanto, a gestora (e não o Fundo) arcará com uma parcela desses custos, o equivalente a R$ 0,10/cota.

Por esse motivo, o custo final para os investidores corresponde aos R$ 0,23/cota informados acima, o que é considerado um patamar aceitável para uma emissão com este perfil. Ponto positivo para a gestora!

Lembrando que é sempre importante avaliarmos o custo de uma emissão de cotas, uma vez que as despesas que envolvem a oferta afetam diretamente a rentabilidade do investimento.

Aos cotistas do Fundo:

Os detentores de cotas do VGIR no dia 22 de julho (data-base) poderão participar da oferta via exercício do direito de preferência (VGIR12), o qual foi emitido a um fator de proporção de 36,30922053648%.

Sendo assim, o cotista que possuía, por exemplo, 100 cotas do Fundo naquela data, poderá subscrever até 36 novas cotas nesta fase. Lembrando que o arredondamento das casas decimais é sempre feito para baixo.

O período de exercício do direito de preferência irá vigorar até o dia 05 de agosto e a liquidação financeira ocorrerá em 07 de agosto. É importante destacar que a oferta não contempla a possibilidade de subscrição de sobras nem a alocação de montante adicional para os que exercerem os direitos.

Aos que ainda não possuem cotas do Fundo:

Para quem ainda não é cotista, ou é cotista, mas não atingiu o mínimo do direito de preferência, a aplicação mínima para participar da emissão será de 520 cotas, o equivalente a um investimento de R$ 5.122,00, já considerando os custos da oferta.

Assim, o investimento mínimo para novos cotistas aderirem à oferta não é exatamente o mais acessível, o que pode dificultar a participação de muitos investidores na fase pública. Esse é um ponto que precisa ser melhor trabalhado pelos fundos e pelos distribuidores.

O período de fase pública da emissão irá até o dia 26 de agosto (liquidação em 30 de agosto), conforme o cronograma indicativo abaixo. Para não cotistas, a oferta poderá ser encontrada na XP Investimentos e no BTG Pactual (verifique se a sua corretora também está credenciada na emissão).

Destinação dos recursos (pipeline)

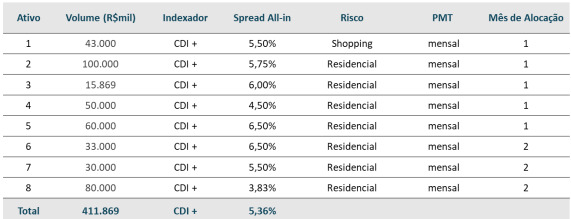

O pipeline de ativos-alvo é composto por oito CRIs, que, somados, totalizam aproximadamente R$ 412 milhões. Esse montante supera o valor da oferta-base (R$ 400 milhões), mas é inferior ao valor total da oferta, considerando o lote adicional (R$ 500 milhões).

Portanto, se o Fundo captar um montante próximo à oferta-base, ele terá uma maior margem de manobra caso alguma negociação no pipeline não seja concretizada, seja por falta de consenso em relação aos valores, por questões envolvendo diligências ou outros motivos.

A seguir, estão apresentadas as principais características dos ativos-alvo:

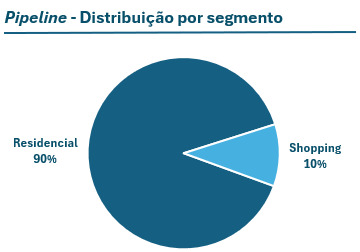

É possível observar que praticamente todas as operações são do segmento residencial (89,6% do valor total do pipeline), com exceção do primeiro ativo, que corresponde a uma operação cujo risco está no segmento de shopping (10,4%).

Embora as operações residenciais possam ter um perfil um pouco mais arriscado em comparação a outras alternativas, os CRIs da carteira do VGIR geralmente contam com boas garantias, como a alienação fiduciária de terrenos/imóveis líquidos e de cotas de SPEs detidas pelas incorporadoras.

Dessa forma, apesar de o pipeline não detalhar as garantias dos CRIs, podemos esperar operações com um risco médio similar ao das presentes no portfólio atual.

Vale destacar também que 100% das operações do pipeline são atreladas ao CDI, em linha com a estratégia atual do Fundo, mas com uma taxa média ponderada superior à da carteira atual (CDI + 5,36% a.a. vs. CDI + 4,5% a.a. atualmente).

Portanto, é esperado que o Fundo realize alocações em CRIs com perfil bastante similar ao encontrado na sua carteira atual, mas com a vantagem de contar com uma remuneração muito mais interessante em relação à média do portfólio, o que é, sem dúvida, positivo.

Portfólio do VGIR11 após a oferta

Caso a oferta seja bem-sucedida e a equipe de gestão aloque os recursos nos ativos-alvo, a carteira do VGIR poderá contar com até 58 operações, o que poderia elevar bastante a sua diversificação, desde que essas operações ainda não estejam presentes no portfólio.

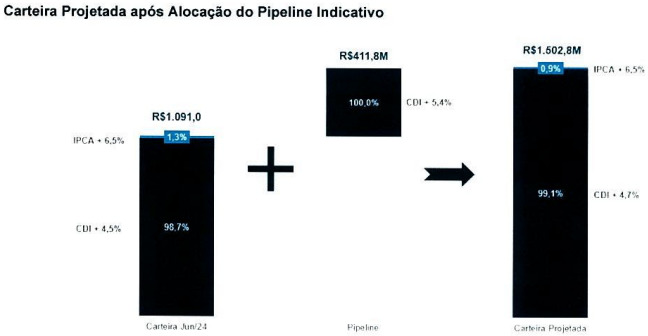

Como a rentabilidade média das operações do pipeline é superior às presentes na carteira atual, podemos observar um pequeno aumento no spread médio da carteira, que passaria de CDI + 4,5% a.a. para CDI + 4,7% a.a. com as novas aquisições.

Além disso, como 100% das operações do pipeline são atreladas ao CDI, a exposição da carteira ao indexador aumentaria para 99,1%, em linha com a proposta do Fundo.

Viabilidade

O time de gestão espera alocar 100% do volume captado ainda no primeiro mês após a oferta. Como a oferta base representa aproximadamente 36% do PL, uma alocação rápida será importante para não penalizar demais a rentabilidade do VGIR logo após a liquidação da emissão.

De qualquer forma, tendo em vista o histórico de alocação da gestora, acredito que o time de gestão não terá dificuldades para realizar a alocação no período proposto.

Considerando o período de alocação mencionado acima, e assumindo um CDI médio de 9,94% e um IPCA de 3,59% para o primeiro ano, dentre outras premissas, o rendimento projetado pelo estudo de viabilidade para os 12 meses subsequentes à oferta é de R$ 1,21/cota (yield de 13,3%, com base na cota patrimonial).

Por outro lado, o rendimento estimado com base no preço por cota da subscrição (R$ 9,85), o qual é o cálculo mais adequado a ser feito em minha visão, é de 12,3% — valor praticamente em linha com a minha estimativa proprietária.

8ª emissão de cotas do VGIR11 vale a pena?

Desse modo, temos uma emissão realizada no valor patrimonial e sem taxas elevadas ou ocultadas para dentro do Fundo, sendo que a própria gestora arcará com uma parcela significativa dos custos de emissão. Tudo isso para adquirir ativos com perfis alinhados aos da carteira atual, mas com rentabilidades muito mais atrativas.

Assim, caso a emissão seja bem-sucedida, é esperada uma leve melhora na rentabilidade do Fundo, além de um aumento na sua diversificação — fator importante tanto para a diluição de riscos específicos quanto para a manutenção da consistência dos resultados do VGIR em meio a um cenário macroeconômico ainda complexo para o ciclo de crédito.

Levando em conta todos esses aspectos e considerando que a emissão pode elevar o VGIR de patamar, entendendo que, se o cotista acredita no bom trabalho desempenhado pela gestão e deseja contribuir para o crescimento do Fundo, faz sentido participar da oferta exercendo os direitos (VGIR12), mesmo que o valor da subscrição (R$ 9,85) tenha apenas um pequeno desconto sobre o atual valor da cota de mercado.

Aqueles que optarem por adquirir novas cotas do Fundo exclusivamente via Bolsa, devido à reduzida atratividade financeira da oferta para o pequeno investidor, também podem considerar essa estratégia como uma boa opção. Afinal, a oferta é boa e não prejudica o cotista que não participar.

Principais riscos do VGIR11

Como principais riscos que envolvem a tese do Valora CRI CDI, destaco:

1) Risco de mercado: risco relacionado à oscilação no valor das cotas dos Fundos Imobiliários devido a fatores que afetam o desempenho geral dos mercados, como instabilidades políticas, entre outros eventos.

2) Risco de crédito: apesar de contar com a diligência da gestão, assim como todo fundo de recebíveis imobiliários, o principal risco que o VGIR está exposto é o de crédito dos devedores dos CRIs.

3) Risco de pré-pagamento: em momentos de taxas de juros baixas, é comum que os devedores de alguns CRIs pré-paguem as dívidas antigas (de juros mais elevados) para financiar novos débitos a juros inferiores, afetando a rentabilidade dos fundos de recebíveis imobiliários.

4) Risco de reinvestimento: em caso de pré-pagamento ou vencimento de um CRI, parte dos recursos devolvidos pelo devedor será reinvestida. Em um ambiente de queda das taxas de juros, as opções de investimentos podem apresentar rentabilidades menos atrativas em relação às anteriores, impactando negativamente as distribuições de rendimentos do fundo. Esse também é um risco a que todos os Fundos de papel da indústria estão sujeitos.

Faça seu patrimônio crescer

Montar uma carteira de fundos imobiliários rentáveis requer planejamento e uma estratégia bem definida.

Se você deseja ter renda extra no seu orçamento financeiro, conheça o Nord+. Com ele, você terá acesso a 5 séries da Nord para montar uma carteira diversificada, investir bem e ganhar dinheiro com as estratégias.

Consegui um desconto de 15% para você acessar as recomendações das cinco carteiras da Nord.