VALE3 vale a pena após mostrar bons sinais no 3T23?

Produção de minério de ferro cai no 3º trimestre (3T23), mas vendas e preços avançam. É hora de comprar VALE3?

A Vale (VALE3) divulgou ontem, depois do fechamento do mercado, os números de produção e vendas do terceiro trimestre (3T23).

Queda na produção de minério

Os números da produção de Vale no 3T23 ficaram em linha com o consenso do mercado.

No 3T23, a Vale totalizou 86,2 milhões de toneladas de minério de ferro, o que representa uma queda de -4% na comparação anual, dada a menor produção em Paraopeba e Serra do Norte.

Na comparação com o trimestre anterior, a produção cresceu +9% devido ao efeito sazonal típico do terceiro trimestre, período em que as chuvas dão alguma trégua nos principais sistemas da Vale.

A produção de Pelotas aumentou +11%, dado o incremento da produção do Sistema Sudeste da mineradora.

Outros metais da Vale

Em relação à produção dos Metais para Transição Energética, o ramp-up da produção da mina de Salobo III impulsionou o crescimento de quase +10% da produção de cobre da Vale, ao passo que a queda de -19% da produção de níquel foi resultado das paradas de manutenção nas operações do Canadá e da Indonésia.

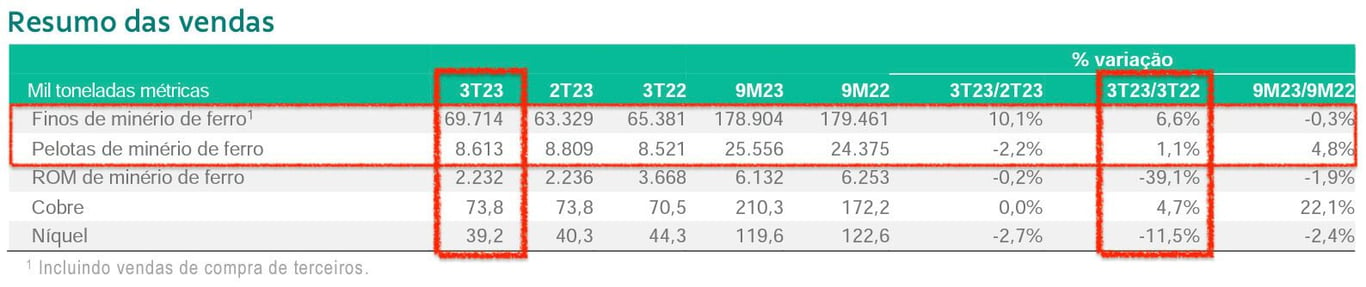

Vendas de minério

Ao contrário da produção, as vendas ficaram um pouco abaixo das estimativas. No 3T23, a Vale totalizou 78,3 milhões de toneladas de finos e pelotas de minério de ferro.

Já o preço realizado do minério ficou em US$ 105/tonelada, uma alta de +13% na comparação anual e +7% na comparação com o trimestre anterior.

Com estoques elevados e melhores condições de mercado — preços maiores e demanda resiliente —, a Vale acelerou suas vendas e reportou um crescimento de +6% comparado com o 3T22.

O que esperar dos resultados da Vale

Diante do aumento das vendas e dos preços, a expectativa para os resultados do 3T23 é um crescimento de +10% da receita, +15% do Ebitda e uma queda de -30% do lucro.

Os maiores volumes devem contribuir para a queda do custo caixa C1, que foi destaque negativo dos últimos trimestres.

Cumprimento do guidance

Com a produção de minério de ferro acumulado até aqui, o guidance de 310 a 320 milhões de toneladas (em 2023) parece bastante plausível, diferentemente da produção de cobre, que a mineradora revisou para baixo, de 335-370 kt para 315-325 kt.

VALE3 vale a pena?

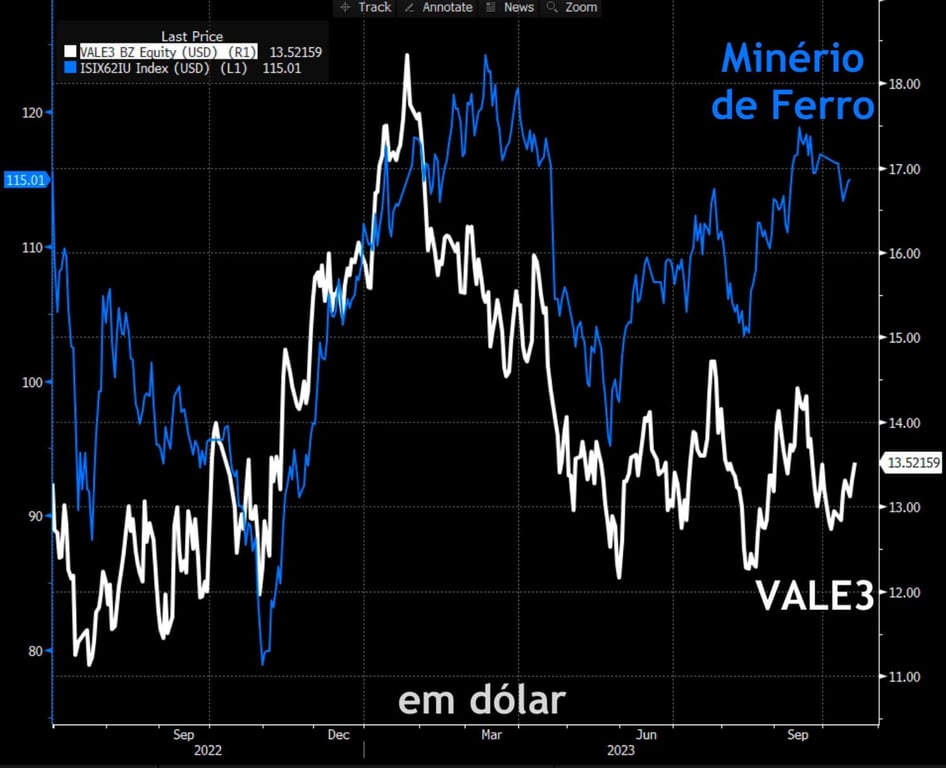

Nossa visibilidade para as commodities metálicas ainda é baixa, reflexo da crise no setor imobiliário da China e das dificuldades em manter o crescimento econômico do gigante asiático em patamares elevados.

Entretanto, o preço do minério tem se mostrado bastante resiliente nos últimos meses, apoiado por fatores como: (i) os patamares baixos de estoques da commodity na China; (ii) a manutenção da produção chinesa e o aumento das exportações de aço chinês e (iii) a boa demanda por aço para infraestrutura e indústria na China.

Além disso, os estímulos recentes da China para o setor imobiliário ainda podem contribuir para uma melhora da demanda pela commodity nos próximos trimestres.

Com grande dependência da commodity para impulsionar seus resultados, esses fatores macros somados aos avanços nos custos e produção podem proporcionar uma oportunidade na mineradora.

Negociando a 4,5x Ebitda e 5,4x lucro, estamos acompanhando a Vale de perto.