Vale atualiza projeções de produção entre 2024 e 2026. É hora de comprar?

Vale (VALE3) prevê produção de minério de ferro em até 320 milhões de toneladas em 2024. Saiba se é a hora de entrar comprando o papel

A Vale (VALE3) divulgou, na véspera, novas estimativas para os projetos da companhia entre 2024 e 2026, incluindo a produção.

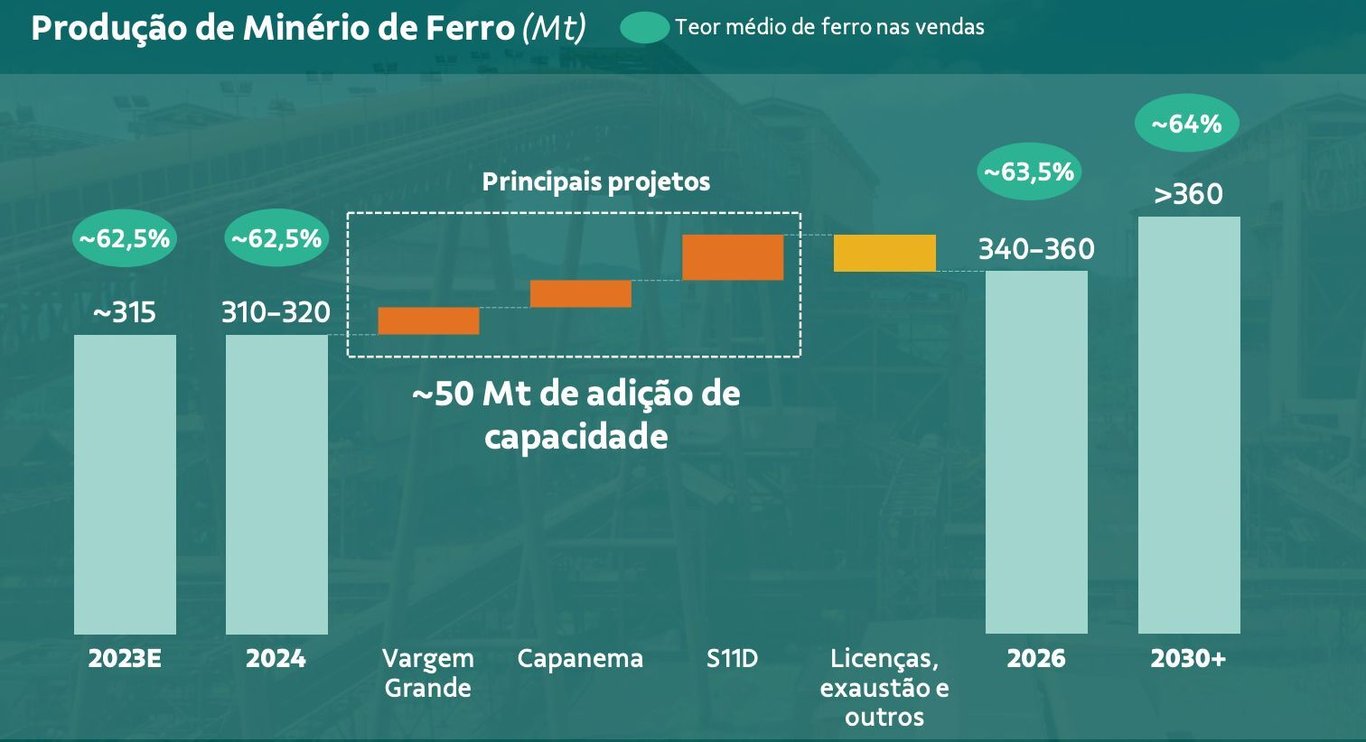

A mineradora estima que sua produção de minério de ferro deve encerrar 2023 em 315 milhões de toneladas métricas (mt); entre 310 e 320 mt em 2024; entre 340 e 360 mt para 2026; e acima de 360 mt para 2030 em diante.

Ainda de acordo com a companhia, a produção de níquel deve atingir 165 mil toneladas (kt) em 2023, entre 160 e 175 kt para 2024, entre 210 e 230 kt para 2026; e acima de 300 kt em 2030 em diante.

O volume produzido de cobre, por sua vez, está previsto em 325 kt para 2023, entre 320 e 355 kt para 2024; entre 375 e 410 kt para 2026; e cerca de 900 kt para 2030 em diante.

Para pelotas e briquetes, a estimativa de produção é de 37 mt para 2023; entre 37 e 42 mt para 2024; entre 50 e 55 mt para 2026; e aproximadamente 100 mt para 2030 em diante.

Capex

Em relação aos investimentos, a Vale projeta um capex total de aproximadamente US$ 6 bilhões neste ano e de US$ 6,5 bilhões em 2024 em diante.

Ebitda

Em termos de Ebitda, a companhia vê que pode variar de US$ 15,2 bilhões até US$ 31,0 bilhões em 2026, dependendo dos preços do minério de ferro.

Fluxo de caixa livre

Já o Free Cash Flow Yield em 2026 da Vale, rendimento do fluxo de caixa destinado aos acionistas, deve variar de 5,2% até 23,2% em 2026, conforme a mineradora.

Brumadinho e Mariana

Por fim, para compromissos de Brumadinho e Mariana, a Vale provisionou despesas totais de US$ 2,9 bilhões em 2023; de US$ 3,0 bilhões para 2024; de US$ 3,0 bilhões para 2025; de US$ 1,9 bilhão para 2026; e de US$ 1,3 bilhão para 2027. Já a média para o período entre 2028 e 2035 deve ser de US$ 400 milhões.

É hora de comprar VALE3?

Após as projeções atualizadas, muita gente deve estar se perguntando se seria a hora de entrar comprando VALE3.

De modo geral, as projeções da Vale não apresentaram grandes mudanças ante o que foi divulgado no ano passado.

Para o minério de ferro e pelotas, as estimativas permanecem iguais, ao contrário da expectativa do níquel e cobre, visto que houve um pequeno aumento para as suas produções em 2026 e a partir de 2030.

Entretanto, as projeções para os custos de produção do minério e para os metais para a transição energética (níquel e cobre) também cresceram.

Mesmo considerando um crescimento de aproximadamente +11% da produção de minério até 2026, os dois grandes fatores fundamentais para os resultados da Vale são o preço da commodity e dos custos.

Do lado do preço do minério, a China é o grande drive, mesmo com os estímulos recentes para a economia, principalmente no setor imobiliário, portanto a expectativa do mercado é um crescimento econômico mais moderado para 2023 e 2024.

Considerando que a dinâmica para o minério de ferro sustenta os preços dentro do patamar atual, a Vale consegue operar com um bom nível de rentabilidade, proporcionando uma geração de caixa robusta, e consequentemente dividendos para os acionistas.

Com uma expectativa de crescer em média +5% no próximo ano, não vemos Vale como uma oportunidade de compra neste momento, entretanto, para quem está posicionado no papel, também achamos que não faz sentido vender.