Vale a pena investir em Hidrovias do Brasil (HBSA3)? Empresa lança “follow-on” de até R$ 444,6 milhões

A oferta da Hidrovias do Brasil (HBSA3) envolverá a distribuição secundária de 100 milhões de ações ordinárias. Confira a nossa preferência em Infraestrutura no Brasil

A Hidrovias do Brasil (HBSA3) vai realizar uma oferta subsequente de ações (“follow-on”) que pode movimentar até R$ 444,6 milhões, considerando ações adicionais.

A oferta envolverá a distribuição secundária de 100 milhões de ações ordinárias de titularidade dos fundos Patria e Sommerville, maiores investidores da companhia, que detêm, juntos, cerca de 44% do capital.

O Pátria afirmou que o motivo da saída é devido ao fim do seu prazo de investimento do Fundo II, mas que seguirá como um dos controladores pelo Fundo IV.

Detalhes da oferta

A oferta base será de 100 milhões de ações, podendo chegar a 130 milhões, o que representa entre 13% e 17% do total de ações da companhia e um terço do free float (ações em circulação).

Caso o acionista queira participar, deve demonstrar interesse em sua corretora (acesso online ou via assessor). É importante se atentar ao preço da oferta e se há período de lock-up (período que não é permitida a negociação das ações).

A oferta será destinada exclusivamente a investidores profissionais.

Caso o acionista opte por não participar, não há risco de ser diluído por se tratar de uma oferta secundária (saída de acionistas), sem emissão de novas ações.

Descrição da companhia

Fundada em 2010, a Hidrovias do Brasil atua com transporte hidroviário, operação de terminais e cabotagem. Atualmente, os corredores logísticos são:

- Corredor Norte: Escoamento da produção de soja, milho e fertilizantes da região Centro-Oeste. Principais clientes: Cofco, Sodrugestvo e EuroChem.

- Corredor Sul: Sistema fluvial que conecta o Brasil, Paraguai, Uruguai e Argentina, atuando no transporte de minério de ferro, soja, milho, fertilizantes e celulose. Principais clientes: Vale, Cofco e Sodrugestvo.

- Navegação Costeira (Cabotagem): O sistema é formado pelos rios Trombetas, Tapajós e Amazonas fazendo o transporte de bauxita. Clientes: Alunorte e Hydro.

- Terminal de Santos: Área portuária destinada à movimentação e ao armazenamento de granéis sólidos minerais (fertilizantes e sal). Cliente: Salinor.

Operando em dois dos maiores sistemas fluviais da América Latina, a Hidrovias do Brasil aproveitou o desenvolvimento de regiões com alta aptidão em commodities (grãos e minério).

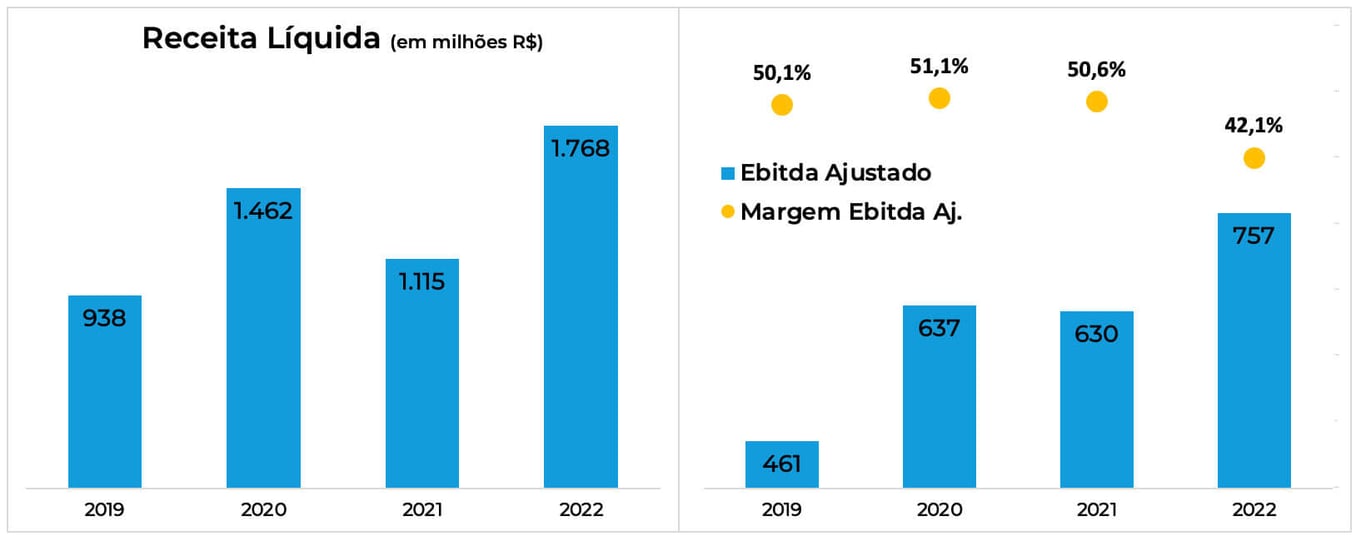

Forte crescimento operacional

Entre 2018 e 2022, a companhia praticamente dobrou seu volume transportado, passando de 8,5 para 16,5 milhões de toneladas, e aumentou seu market share.

O forte crescimento no período veio principalmente pelo Corredor Norte, após a pavimentação da BR-163 (trecho Mato Grosso/Pará), expansão operacional da companhia e do crescimento da produção de grãos no MT.

A expansão do volume e as margens maiores no Corredor Norte foram relevantes para o crescimento médio de +23% da receita e +18% do Ebitda desde 2019.

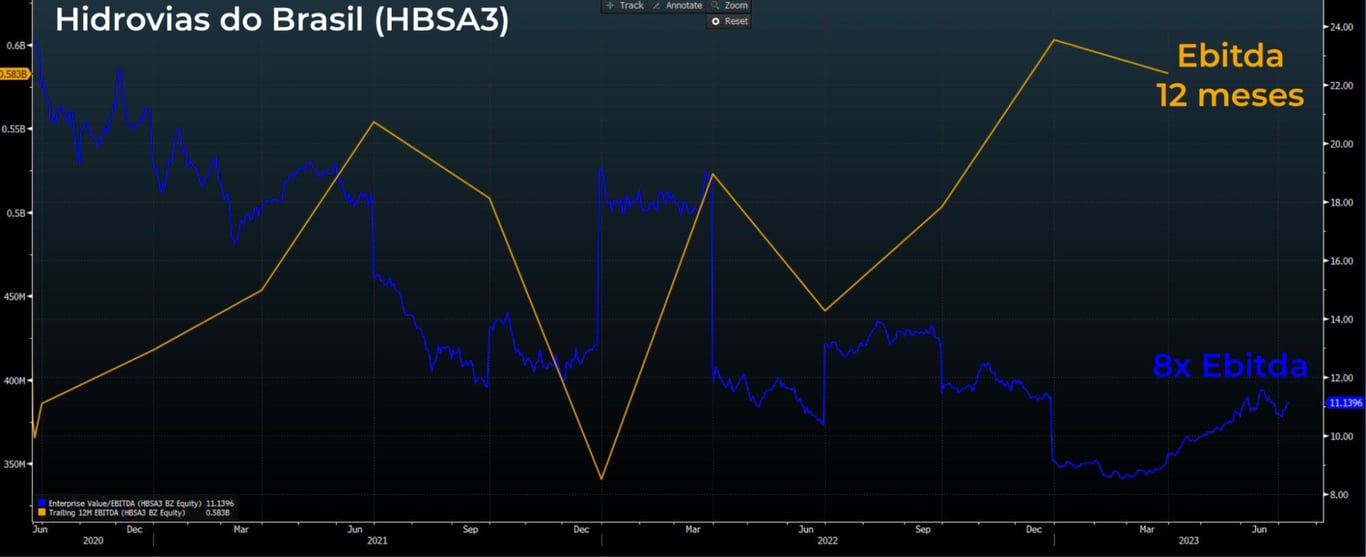

HBSA3 sobe mais de 50% em 12 meses

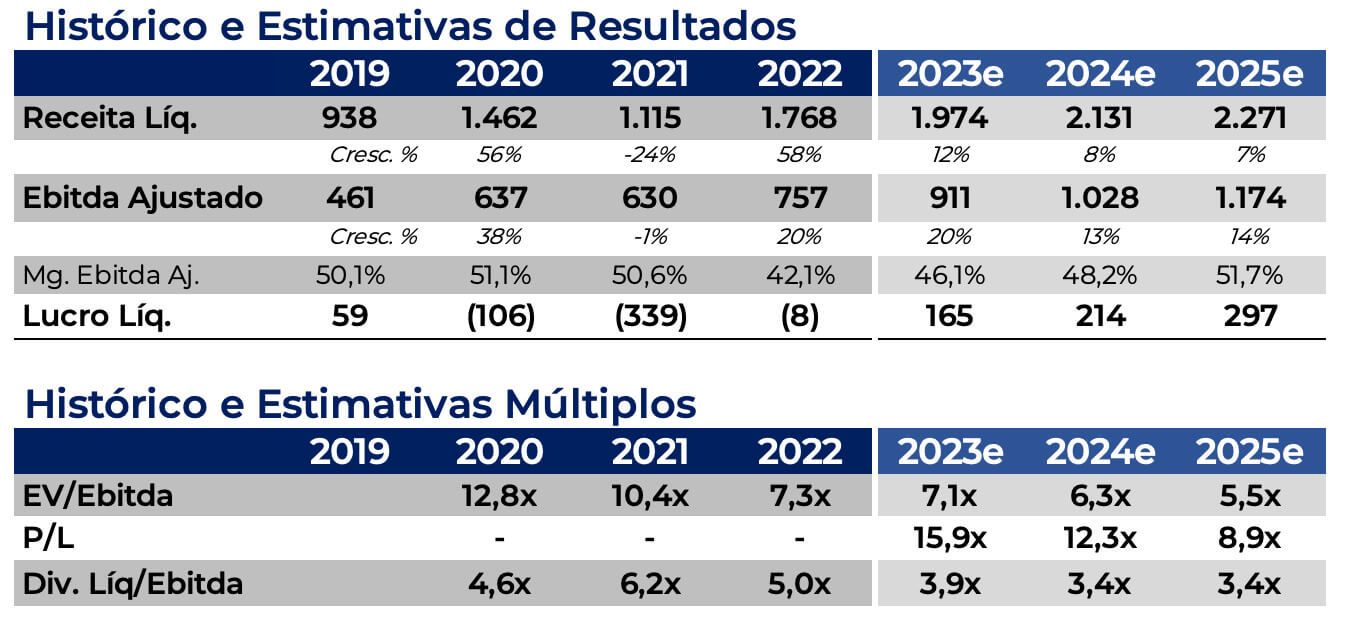

Após o forte crescimento dos últimos anos, a Hidrovias do Brasil agora foca na sua desalavancagem. A companhia está comprometida em melhorar a sua estrutura de capital por meio da geração de caixa e da redução do endividamento para iniciar um novo ciclo de crescimento no futuro.

A perspectiva até 2025 é de um crescimento médio do Ebitda de +13% ao ano, negociando a 5,5x Ebitda e 9x lucro 2025.

Para a Rumo (RAIL3), por exemplo, uma tese semelhante que também depende de ciclos das commodities (volume), a expectativa é um crescimento médio de +20% a.a. do Ebitda, negociando a 7x Ebitda e 19x lucro 2025.

O mercado está bastante otimista com a redução da alavancagem e a previsibilidade de resultados da Hidrovias para os próximos anos e tem “apostado” na empresa desde já, antecipando o forte crescimento que está por vir.

Decisão final sobre a oferta

Apesar do crescimento dos resultados nos últimos anos, excluindo 2021, as ações foram penalizadas pelo mercado desde o início do ciclo de alta dos juros. E a recente recuperação dos papéis vem refletindo a queda dos juros futuros nos últimos meses.

O mercado pode continuar reprecificando o papel pela queda dos juros, entretanto, em termos de valuation, Hidrovias não parece tão descontada quando comparamos com as perspectivas de resultados e os múltiplos de Rumo (RAIL3), por exemplo.

O crescimento futuro da Hidrovias do Brasil parece baixo, dados os riscos envolvidos na tese e pelos múltiplos que ela negocia.

Acredito que temos teses melhores no mercado que aproveitam indiretamente o ciclo das commodities e proporcionam uma visibilidade de crescimento maior, menor risco e negociam a múltiplos atrativos.

Além disso, a oferta secundária pode gerar um overhang no papel, uma pressão vendedora pelo excesso de liquidez.

Recomendamos ficar de fora da oferta da companhia, mas entendemos que é uma empresa que vale a pena ficar de olho.