Vale A Pena Entrar No IPO Do Grupo Soma?

A empresa apresentou um excelente desempenho nos últimos anos, mas será que é boa o suficiente para justificar o alto preço que está pedindo?

A empresa apresentou um excelente desempenho nos últimos anos, mas será que é boa o suficiente para justificar o alto preço que está pedindo?

Agradando as mulheres

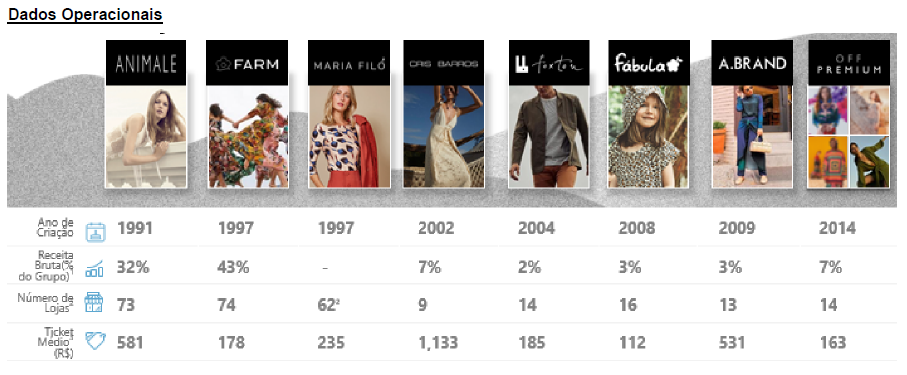

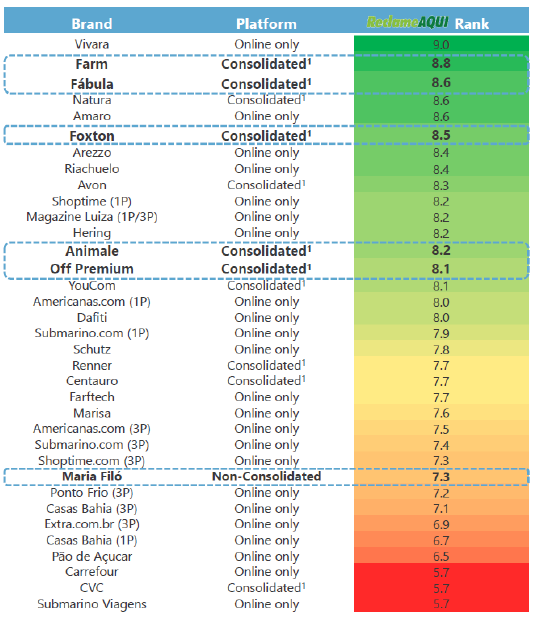

O Grupo Soma (GSOM3) é detentor de 8 marcas que atuam no segmento de vestuário premium (classes A e B) e estão dentre as mais conhecidas e bem avaliadas pelos clientes no Brasil. A empresa é majoritariamente focada no público feminino e suas duas principais marcas, Animale e Farm, respondem por ¾ do faturamento.

A companhia fundamentou seu crescimento via M&As (fusões e aquisições) e se tornou o que é hoje após a fusão da Animale com a Farm em 2014. Sua movimentação mais recente foi a fusão com a marca Maria Filó, que ocorreu em maio de 2020 (ainda não aparece nas demonstrações financeiras da empresa).

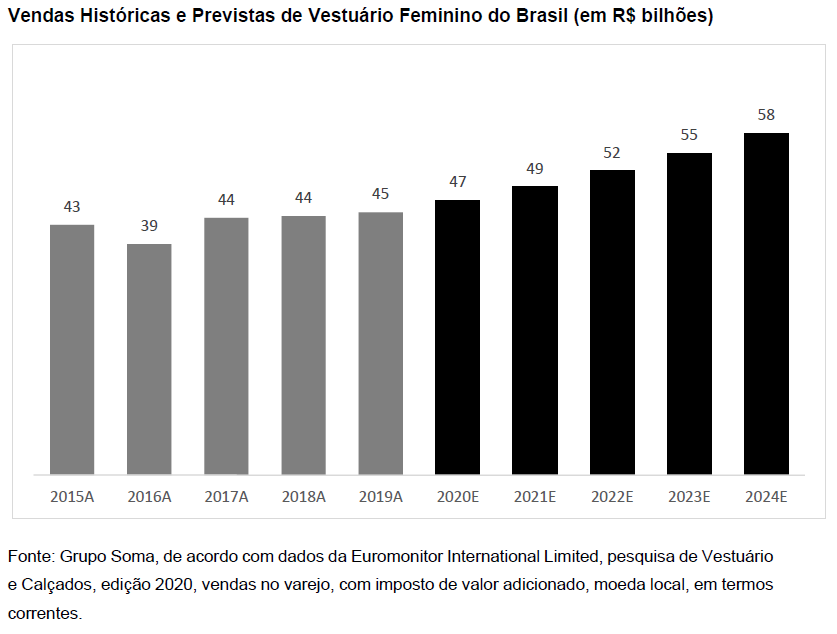

O segmento de vestuário feminino passou por 3 anos de estagnação (com a crise, provavelmente 4), mas, de acordo com a Euromonitor, o setor tem um crescimento anual projetado de 5,4 por cento nos próximos anos.

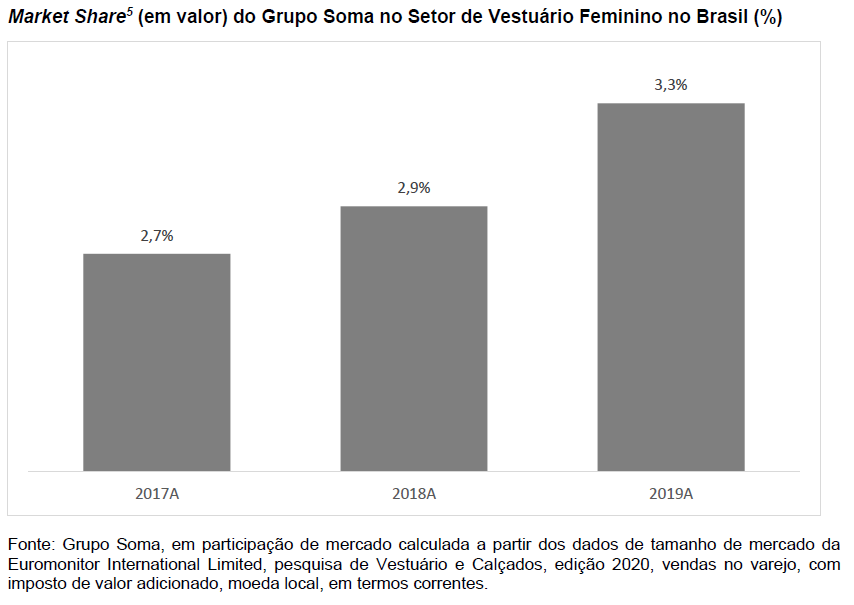

Apesar disso, o Grupo Soma foi capaz de crescer no período e vem ganhando participação de mercado recentemente. No segmento de vestuário feminino, o grupo ocupa a 5ª posição em termos de participação do mercado.

Dentre as empresas com atuação no segmento premium, após a incorporação da Maria Filó, o Grupo Soma se tornará maior do que seus dois principais concorrentes (Restoque — Le Lis Blanc/Dudalina/Jhon Jhon, e InBrands — Richards/Ellus/VR Collezzioni) juntos.

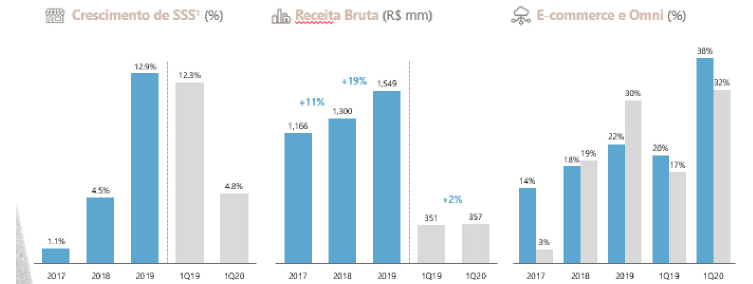

No total são 282 lojas, quase todas próprias (245) e localizadas em shoppings centers (244). Além das lojas físicas, a empresa possui uma operação digital bem desenvolvida e relevante. É líder do e-commerce no setor de varejo de moda brasileiro e suas vendas on-line já representam 38 por cento das vendas no varejo.

Adicionalmente, a empresa também atua no mercado de atacado (¼ da receita), comercializando seus produtos em cerca de 2,8 mil revendedores multimarcas.

A companhia produz suas peças em 3 fábricas (2 no RJ e 1 em SP) e conta com 9 centros de distribuição, mais do que a maioria das empresas do setor possui.

Grupo Soma e a concorrência

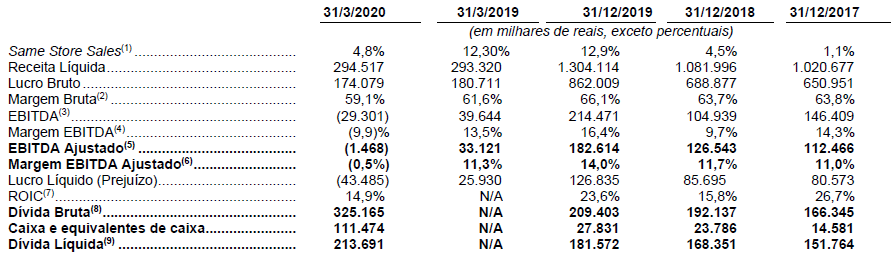

Mesmo sem os ventos favoráveis de uma economia pujante, o Grupo Soma foi capaz não apenas de vender mais, mas também de se tornar mais rentável nos últimos anos.

Por meio de um processo criativo independente e descentralizado entre marcas — porém com alto nível de compartilhamento de processos, sistemas e estrutura corporativa —, a empresa é capaz de alcançar a eficiência sem fazer com que suas marcas percam suas essências.

A companhia também atribui parte do seu sucesso a sua forte cultura digital, e é bem provável que ela realmente seja o benchmark no setor em relação a vendas no e-commerce ou omnichannel.

Sua forte e bem desenvolvida atuação no ambiente digital pode ser um dos fatores que explica seu crescimento superior. Dentre as empresas com capital aberto, a companhia foi a única a reportar um crescimento nas vendas de lojas maduras (SSS) no 1T20.

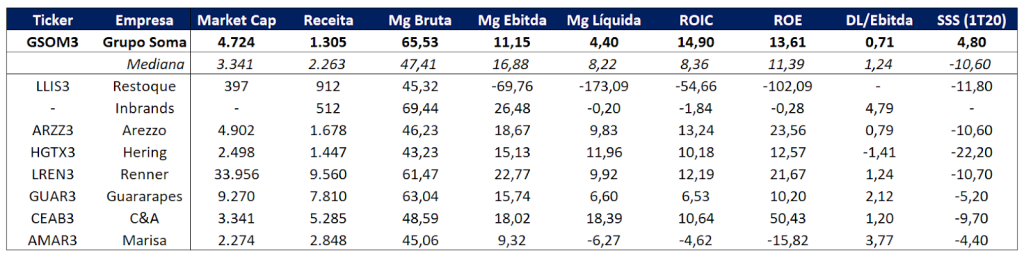

As duas empresas que mais se assemelham ao Grupo Soma, Restoque (LLIS3) e Inbrands (não listada), não vêm entregando bons resultados nos últimos trimestres e se encontram em uma situação delicada, a última inclusive pode estar se preparando para entrar com pedido de recuperação judicial.

O Grupo Soma apresenta indicadores de rentabilidade (ROIC e ROE) excelentes, assim como ficará com um nível de endividamento bem baixo após a oferta. Mas é importante que duas peculiaridades sejam observadas:

1 - O Ebitda e o lucro dos últimos 12 meses da empresa foram prejudicados por um não recorrente, referente a despesas com remuneração em ações para seus executivos, que somou 36 milhões de reais apenas no último trimestre.

2 - Por outro lado, sua boa rentabilidade é largamente influenciada pelo benefício fiscal de ICMS gerado pela Lei Estadual da Moda no Estado do Rio de Janeiro, que somente no ano de 2019 afetou positivamente a receita líquida da companhia em 127,5 milhões de reais.

Para onde vai o dinheiro?

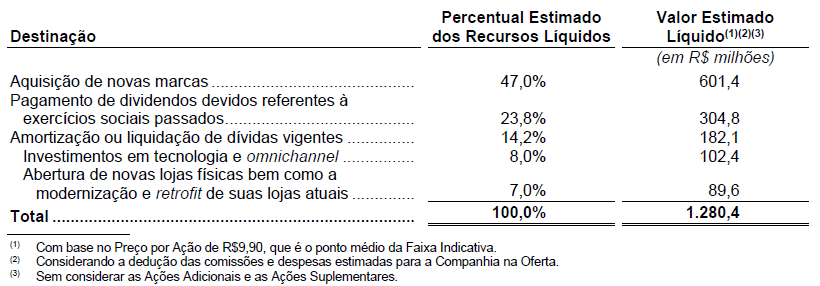

Como observado acima, o Grupo Soma apresentou bom crescimento e boa rentabilidade no passado recente, e para prosseguir com a análise vamos entender a destinação dos recursos levantados na oferta.

No ponto médio da faixa de preço indicada, a empresa colocaria quase 1,3 bilhão de reais em seu caixa e a maior parte destes recursos deveria ser destinada ao financiamento de seu crescimento inorgânico (aquisição de novas marcas) e orgânico (investimentos em tecnologia e abertura de lojas).

Acontece que além dos 305 milhões já destinados ao pagamento de dividendos, a companhia aprovou, em abril, a distribuição de dividendos adicionais no montante de 188 milhões.

Como outros 182 milhões já iriam para amortização de dívidas, do total de 1,3 bilhão de recursos líquidos provenientes da oferta, apenas 605 milhões (menos da metade) irão efetivamente financiar o crescimento da empresa.

Caso os lotes de ações suplementares ou adicionais também sejam colocados no mercado, a totalidade dos recursos adicionais vai direto para o bolso dos 43 acionistas vendedores.

Parece que a empresa queria fazer uma oferta secundária, mas ficou com vergonha de admitir.

Aliás, várias empresas que estão realizando IPOs por aqui, recentemente, estão tentando fazer ofertas secundárias disfarçadas. Será que elas acham que estão enganando alguém?

(Ofertas secundárias são aquelas em que os recursos do IPO vão para o bolso dos acionistas e não para o caixa da empresa.)

Qual é o preço?

Ele não é nada baixo.

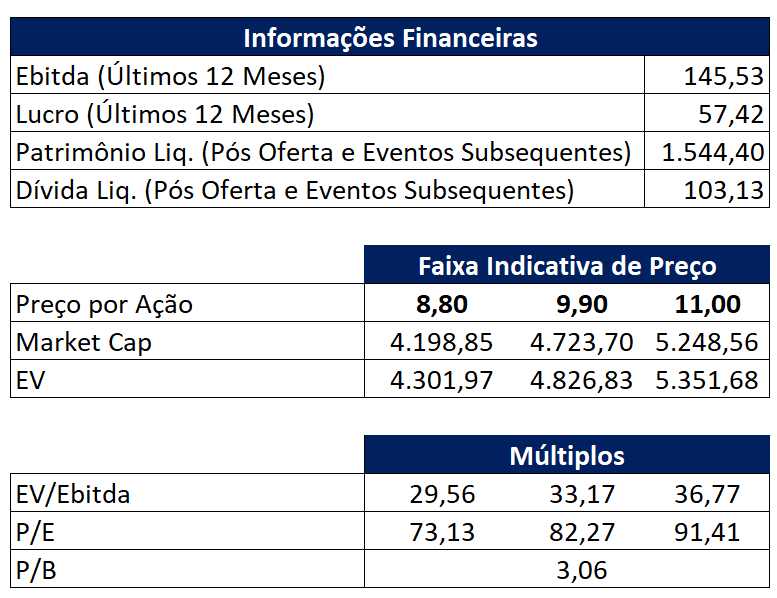

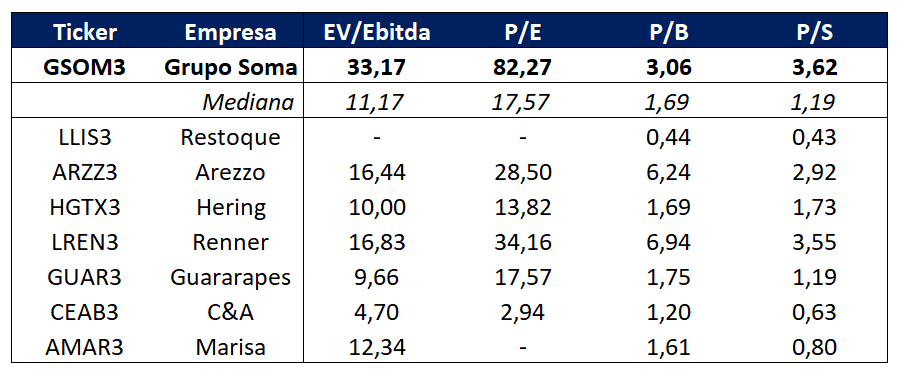

Caso o IPO saia no centro da faixa indicativa de preços, a empresa chegaria ao mercado negociando mais de 30x Ebitda e 3x seu patrimônio líquido pós-oferta e eventos subsequentes.

Nem um pouco barato, ainda mais considerando que em 2019 o valor do benefício fiscal na receita correspondeu a 70 por cento do Ebitda do período, que o Estado do Rio anda muito mal das pernas, e que uma proposta de reforma tributária que visa unificar impostos acabou de ser enviada ao congresso.

Apesar da lei valer até 2032, caso algum imprevisto aconteça, a rentabilidade da empresa pode ser severamente prejudicada.

O Grupo Soma vai estrear na bolsa com preços mais altos do que de empresas com longo histórico de alta rentabilidade e consistência, como LREN3 ou ARZZ3.

Temos acesso apenas aos últimos 3 anos de resultados, que são sim muito bons, mas insuficientes para justificar um prêmio para a estreante em relação às melhores do setor.

O veredito final

As empresas do varejo de vestuário ainda estão para trás em relação ao desempenho do IBOV no ano. A maioria delas caiu mais do que a bolsa durante os 2 meses de pânico e depois subiu menos.

Caso estas empresas divulguem resultados “menos piores” do que o esperado e que os indicadores econômicos comecem a demonstrar sinais de uma recuperação não muito lenta, pode ser que todas as ações do setor subam em conjunto.

Não vou me surpreender se esta for uma daquelas ações que chegam ao mercado caras e sobem forte nos primeiros pregões. Mas isto só deixaria o investimento na empresa ainda menos atrativo.

A bolsa não é uma corrida de 100 metros, não estamos tentanto acertar as maiores altas no curto prazo, estamos buscando por empresas capazes de entregar resultados consistentes e crescentes no longo prazo e que não estejam negociando a um preço impeditivo.

Quando olhamos a destinação dos recursos com mais cuidado fica claro que a maior parcela deles não vai para o caixa da empresa. Ainda que fosse, a estratégia de crescimento inorgânico é mais rápido, porém envolve riscos muito maiores.

Se fosse para pagar caro em uma empresa do setor, eu iria preferir uma empresa com um histórico de consistência e rentabilidade mais longo, assim como, com menores riscos envolvidos.

Pagar caro antes da empresa provar que irá entregar o resultado joga as probabilidades contra você. Caso algo dê errado, você pode perder muito dinheiro porque já pagou pelo sucesso adiantado.

Por isto, recomendamos não participar do IPO do Grupo Soma.

Caso a empresa consiga se mostrar capaz de executar sua estratégia de crescimento mantendo bons indicadores operacionais e rentabilidade, pode se tornar um investimento mais atrativo.

Corremos o risco de que quando isso acontecer o preço esteja ainda mais alto e que não sobre nenhum potencial de valorização no papel. Mas por ora, não entendemos que este investimento tem uma relação risco/retorno atrativa.

Preferimos errar ao recomendar que você fique de fora de uma potencial alta, do que orientar que você invista seu dinheiro em uma ação onde as probabilidades de sucesso estão contra você.

Mais uma vez, finalizo meu texto de hoje com meus 3 recados para você:

- Invista com consciência;

- Corra apenas os riscos necessários;

- Conte com a Nord para lhe auxiliar nessa jornada.

Detalhes da oferta

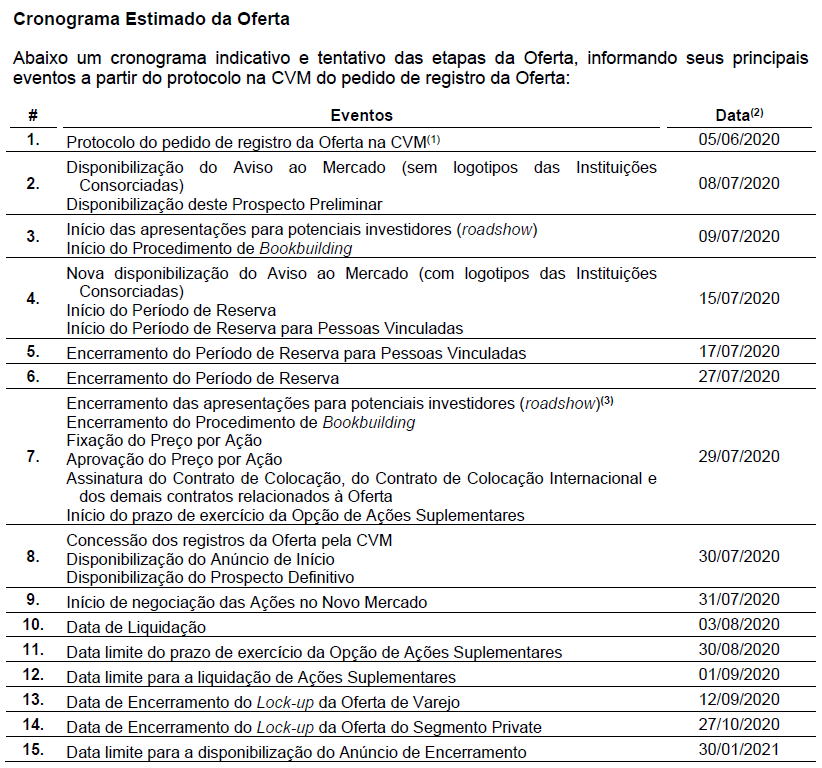

Caso decida mesmo assim participar, o prazo para fazer a reserva na sua corretora se encerra na segunda-feira (27/07).

O valor mínimo para participar da oferta destinada ao varejo é de 3 mil reais e o máximo de 1 milhão de reais.

No mínimo 10 por cento e no máximo 20 por cento do total de ações será destinada às ofertas de varejo sem lock-up e com lock-up de 45 dias.

Um abraço,