TIR ideal existe? Saiba como interpretar esse indicador

Entenda o que é a Taxa Interna de Retorno (TIR), como calculá-la e sua importância para investimentos. Confira exemplos práticos e suas limitações

Você já parou para pensar como as decisões financeiras do dia a dia podem impactar o seu futuro? Ao considerar um novo investimento, é essencial refletir sobre o retorno que ele pode trazer.

Nesse contexto, a Taxa Interna de Retorno surge como um elemento essencial que pode influenciar sua escolha. Afinal, entender a importância desse indicador pode ser a chave para garantir que seus investimentos realmente valham a pena.

Continue no conteúdo para saber o que é TIR, como calculá-la e a importância de usar outros indicadores para uma análise mais completa.

O que é Taxa Interna de Retorno (TIR)?

A Taxa Interna de Retorno (TIR) é um indicador financeiro utilizado para avaliar a viabilidade de um investimento. Ela representa a taxa de desconto que torna o Valor Presente Líquido (VPL) igual a zero, ou seja, indica o percentual de retorno esperado sobre o investimento ao longo do tempo.

A TIR é muito usada por empresas e investidores para analisar se vale a pena seguir com um projeto ou aplicar em determinado ativo. No entanto, como seu cálculo se baseia em projeções e suposições, ela não deve ser o único critério de decisão.

O que é o Valor Presente Líquido (VPL) e por que ele é importante?

Para compreender a TIR, é essencial entender o conceito de Valor Presente Líquido (VPL).

O VPL é a soma de todos os fluxos de caixa futuros de um investimento trazidos ao valor presente por meio de uma taxa de desconto.

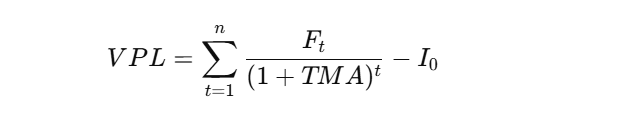

A fórmula do VPL é:

Onde:

- Ft: fluxo de caixa no período;

- n: número de períodos do investimento;

- TMA: taxa mínima de atratividade (a taxa de desconto utilizada para trazer os valores ao presente);

- I0: investimento inicial.

Se o VPL for positivo, o investimento é considerado viável, pois indica que o retorno esperado supera os custos. Se for negativo, o projeto é inviável, pois o retorno projetado não compensa o investimento inicial.

A TIR é justamente a taxa que faz com que esse VPL seja zero.

Como calcular a TIR

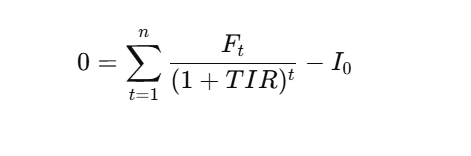

O cálculo da TIR consiste em encontrar a taxa que torna o Valor Presente Líquido (VPL) de um investimento igual a zero. Isso significa descobrir a taxa de retorno em que o valor investido e o retorno esperado se igualam, sem ganhos nem perdas, ajudando a avaliar se o investimento é viável. Esta é a fórmula:

A solução dessa equação geralmente exige o uso de planilhas eletrônicas como Excel, que possuem a função TIR() para facilitar o cálculo.

No Excel, a fórmula para calcular a TIR é:

=TIR (intervalo_dos_fluxos_de_caixa)

Exemplo prático de cálculo da TIR

Imagine um investimento com o seguinte fluxo de caixa projetado:

| Período | Fluxo de Caixa (R$) |

| 0 | -25.000 |

| 1 | 6.000 |

| 2 | 7.500 |

| 3 | 9.000 |

| 4 | 10.500 |

| 5 | 12.000 |

Nesse caso, ao calcular a TIR no Excel com a função =TIR(B2:B7), obtemos um retorno estimado de cerca de 19,8% ao ano.

Como utilizar a TIR para analisar investimentos

A Taxa Interna de Retorno permite comparar diferentes investimentos e verificar quais oferecem melhor retorno potencial. No entanto, ela deve ser analisada em conjunto com a TMA.

- Se TIR > TMA: o investimento é atrativo;

- Se TIR = TMA: o investimento é indiferente.

- Se TIR < TMA: o investimento não vale a pena.

Ao analisar investimentos em ações, o fluxo de caixa projetado deve considerar os dividendos pagos pela empresa e o valor final da ação no resgate.

TIR ideal existe?

Não existe um valor fixo para uma TIR ideal, mas, geralmente, uma taxa entre 10% e 15% ao ano pode indicar um bom investimento. Se a TIR for superior a 13,1%, o projeto pode ser viável, desde que os riscos sejam bem avaliados.

Desvantagens do uso da TIR

Apesar de ser um indicador útil, a TIR tem algumas limitações:

- baseia-se em suposições: o cálculo depende de projeções de fluxo de caixa, que podem não se concretizar;

- ignora o risco: a TIR apenas mede o retorno, sem avaliar os riscos envolvidos no investimento;

- pode gerar múltiplas soluções: se o fluxo de caixa alternar entre valores positivos e negativos, a equação pode ter mais de uma resposta;

- assume reinvestimento à mesma taxa: a TIR pressupõe que os fluxos de caixa serão reinvestidos à própria taxa de retorno, o que nem sempre é realista.

A Taxa Interna de Retorno (TIR) é uma ferramenta essencial para avaliar investimentos e comparar oportunidades de negócios. No entanto, seu uso deve ser complementado com outras análises, como o Valor Presente Líquido (VPL) e a Taxa Mínima de Atratividade (TMA).

Ao investir, considere também fatores como risco, horizonte de investimento e estratégia financeira para garantir que suas decisões sejam bem fundamentadas.

Agora que você compreende o que é e como funciona a TIR, pode utilizá-la para tomar decisões financeiras mais informadas e eficazes.