Será que a venda de participação na Aesop muda o jogo na Natura?

Em comunicado ao mercado, a companhia confirmou que está avaliando venda de 25% da marca de cosméticos de luxo Aesop

A Natura &Co (NTCO3) disse na terça-feira, 31, que a venda de participação da Aesop ainda não está definida, respondendo a questionamento da Comissão de Valores Mobiliários (CVM).

As ações do conglomerado de marcas de cosméticos subiram +12,5% nos dois últimos pregões (30 e 31 de janeiro) por causa das especulações sobre a temática.

Segundo a apuração da Bloomberg, além da LVMH (dona da Sephora) e da L’Oréal, o grupo de beleza japonês Shiseido também estaria interessado na marca de luxo da companhia brasileira.

“Enxugando a holding”

Após criar o quarto maior grupo do mundo no segmento de beleza com a aquisição da Avon, a Natura (agora Natura&Co) decidiu, no ano passado, abandonar sua plataforma global e focar suas operações apenas na América Latina.

A compra da Avon, a princípio, gerou uma grande expectativa no mercado, que enxergou boa visibilidade na combinação de negócios. A visibilidade, porém, não se confirmou.

Por conta, principalmente, de culturas diferentes nas operações espalhadas pelo mundo, a transação ficou longe de ser um sucesso e trouxe na bagagem uma forte queda para os resultados da Natura.

Para reverter o cenário, a saída foi dar um passo para trás e voltar todas as atenções para o mercado latino, onde a companhia possui uma expertise muito maior. Com isso, a Natura também optou por colocar à venda um de seus principais e mais rentáveis ativos: a Aesop.

Natura e Aesop

A Aesop foi a primeira movimentação que a Natura realizou em seu processo de internacionalização, em 2013. De lá para cá, a marca australiana segue sendo uma das subsidiárias que mais crescem em seu portfólio.

No entanto, desde o ano passado, a Natura avalia vender uma fatia da Aesop ou fazer um IPO de sua marca de luxo.

Segundo o analista de ações da Nord Research, Victor Bueno, não é possível afirmar quem ganha a preferência da Natura para a venda da Aesop.

“Apesar de ter comprado a The Body Shop (empresa que também poderia estar à venda) diretamente da L’Oréal, não é possível afirmar que a companhia francesa de beleza teria uma exclusividade na operação de venda da Aesop”, diz Bueno.

Valuation da Aesop

Para se ter ideia, a Aesop foi recentemente avaliada em torno de US$ 2 bilhões – o que representa mais da metade do valor de mercado atual da Natura, de aproximadamente R$ 20 bilhões.

“Considerando os resultados da subsidiária australiana, uma possível venda nesses moldes saíria por um múltiplo de cerca de 4 vezes receita (Aesop representa ~7% da receita total da Natura), enquanto sua controladora negocia a míseros 0,5 vezes receita”, estima o analista.

Para ele, os números mostram o valor que a marca possui, tendo em vista uma grande expectativa de resultados futuros embutida em seu preço. Em um cenário mundial de juros em alta, é bem provável que a Natura deixe a ideia de um possível IPO de lado e foque em uma venda da Aesop.

Cisão da Aesop é positiva

Para Danielle Lopes, analista da Nord Research, uma possível venda da Aesop seria positiva para a Natura e destaca que o movimento pode ajudar a brasileira a reduzir sua alavancagem.

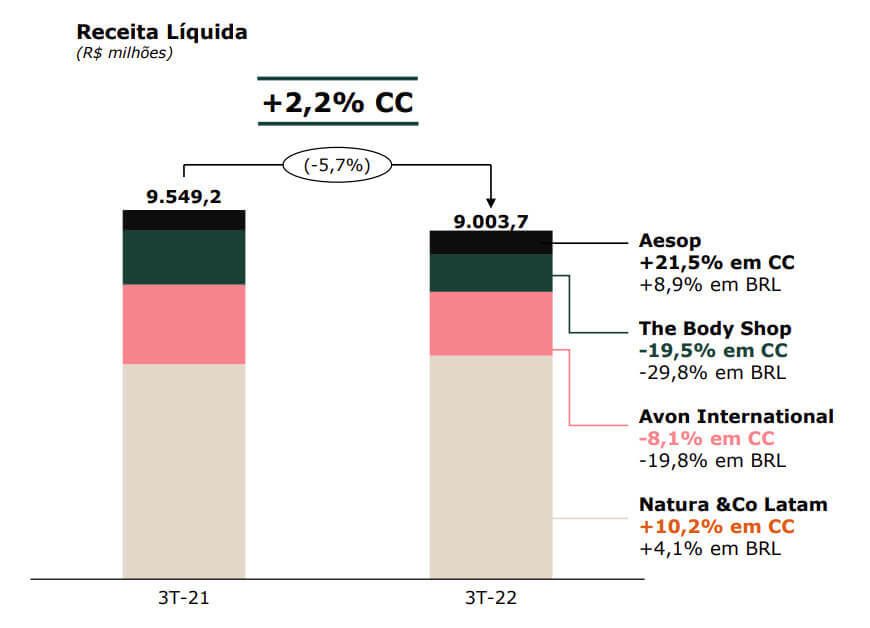

“Seria a venda de um segmento importante para eles e que destrava valor. A Aesop é o segmento que mais cresce dentro da Natura e representa 7% da receita líquida e 16% do Ebitda”, disse.

Natura oferece um bom ponto de entrada?

Com o possível interesse de gigantes mundiais do mercado de luxo e beleza pela Aesop e dado o valuation extremamente atrativo para a Natura, as ações da empresa já sobem mais de +12,5% nos últimos dois pregões, trazendo um alento após uma sequência de fortes baixas nos últimos anos.

Porém, mesmo que as ações da Natura tenham caído mais de -75% desde as máximas em 2021, ainda não é possível afirmar que NTCO3 está barata.

“O que vem acontecendo nos últimos anos é o processo natural de uma ação no longo prazo: acompanhar os resultados da empresa, tanto para cima como para baixo. No caso da Natura, como podemos ver, é para baixo”, explica Bueno.

Ainda que consiga vender a Aesop e colocar uma boa quantia no bolso, nossos analistas acreditam que, atualmente, a Natura não traz uma grande visibilidade de crescimento para os investidores comprarem suas ações com uma boa margem de segurança.

Mesmo considerando um múltiplo Preço/Receita baixo e que não seja possível calcular seu Preço/Lucro (a empresa vem dando prejuízo nos últimos 12 meses), vemos que a empresa negocia a 10 vezes Ebitda, o que está acima da média histórica da bolsa brasileira, que é de um EV/Ebitda de 8 vezes.

Sendo assim, não vemos as quedas de NTCO3 como uma oportunidade no momento. Quem sabe após a companhia confirmar a venda de um de seus principais ativos e realizar uma boa gestão dos recursos possamos voltar a analisar uma possível entrada no papel.

Recomendação: Ficar de fora