RRRP3 ainda abaixo do preço-alvo

A 3R Petroleum (RRRP3) divulgou resultados do 2T23 com aumento de 147,7% no lucro líquido em relação a igual período do ano passado; veja nossa recomendação

O segundo trimestre de 2023 (2T23) foi marcado por mais um recorde operacional para a 3R Petroleum (RRRP3), sendo o décimo trimestre seguido com relevante aumento de produção.

Mesmo com pouca participação do Polo Potiguar nos resultados (foi incorporado apenas no dia 8 de junho), a incorporação e evolução de outros ativos contribuíram para um forte incremento de produção e resultados.

Dados de produção da 3R

A produção média da petroleira no trimestre foi de 28,4 mil barris diários de óleo equivalente, uma expansão de +167% em relação ao mesmo período do ano passado e de +37% na comparação com o 1T23. Vale destacar que a participação na produção de óleo no portfólio cresceu +4,6 p.p., atingindo 70%, enquanto gás (menor valor agregado) representa agora 30%.

Quebrando a produção por conjunto de ativos, o principal destaque foi o Cluster Recôncavo, que expandiu sua produção em +115% (vs. 2T22) com a maior demanda de gás na região, seguido pelo Cluster Potiguar, com crescimento de +53% após a incorporação do Polo Potiguar. Já o Cluster Offshore teve todos seus ativos incorporados após o 2T22.

No segmento mid e downstream (refino/distribuição), ainda há poucos destaques, tendo em vista o início recente das operações. A 3R deu continuidade (i) à produção de derivados, como gasolina, querosene, diesel etc.; (ii) ao recebimento da produção transportada para o ativo industrial de Guamaré e (iii) importando insumos e exportando derivados (108 mil m³ no período).

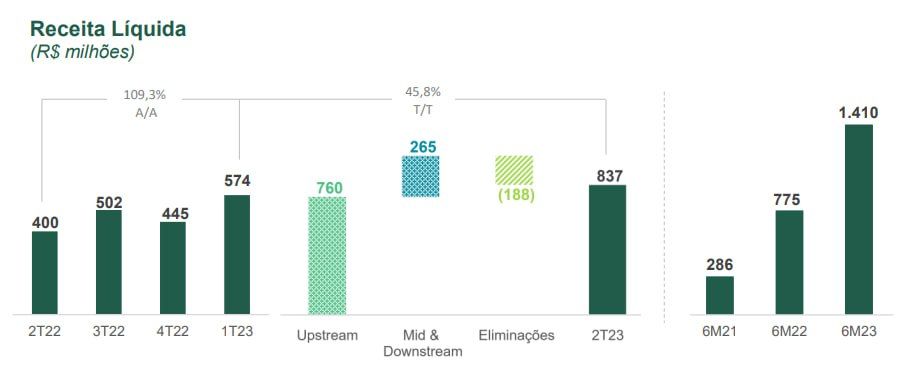

O segmento upstream, entretanto, segue sendo o grande impulsionador dos resultados da companhia. Com o forte incremento de produção, a 3R pôde entregar um crescimento de +109% em sua receita, que atingiu R$ 837 milhões. Ainda que existam diferenças entre aumento de produção e receita, os preços de venda foram melhores em relação ao 1T23.

No trimestre, a companhia realizou a venda de 1,45 milhão de barris de óleo a um preço médio de US$ 69 (já considerando os descontos e demais ajustes), -22,5% menor que o 2T22 pelo nível do Brent, mas +7,5% acima do 1T23. A 3R ainda vendeu 3,74 milhões de BTU de gás natural a um preço médio de US$ 7,1 (-14%).

É importante sempre lembrar que, até a conclusão da compra do Polo Potiguar, a 3R vendia toda a sua produção, por contrato, para a Petrobras (antiga detentora dos ativos adquiridos pela junior oil). Após a incorporação, porém, a petroleira passa a poder comercializar seu óleo equivalente com outros players, permitindo uma melhora contínua do preço de venda.

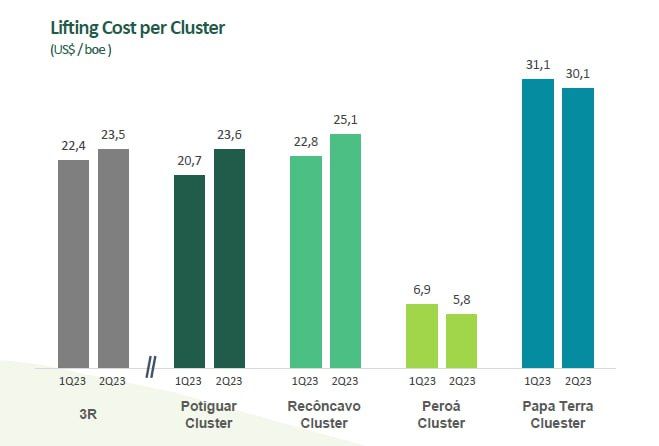

A companhia registrou um lifting cost (custo de extração) de US$ 23,5/barril, o que representa um aumento de +73% (vs. 2T23) e que é justificado, principalmente, pela incorporação dos últimos ativos (Polo Papa Terra, que estava praticamente abandonado pela estatal e passou por paradas momentâneas recentes, além de Potiguar).

Analisando o custo de extração por cluster, Potiguar apresentou lifting cost médio de US$ 23,6/barril, Recôncavo de US$ 25,1 e, decompondo o Cluster Offshore, o Polo Peroá foi de US$ 5,8 e o Polo Papa Terra, de US$ 30,1 – este último, já mostrando uma maior eficiência em relação ao trimestre anterior.

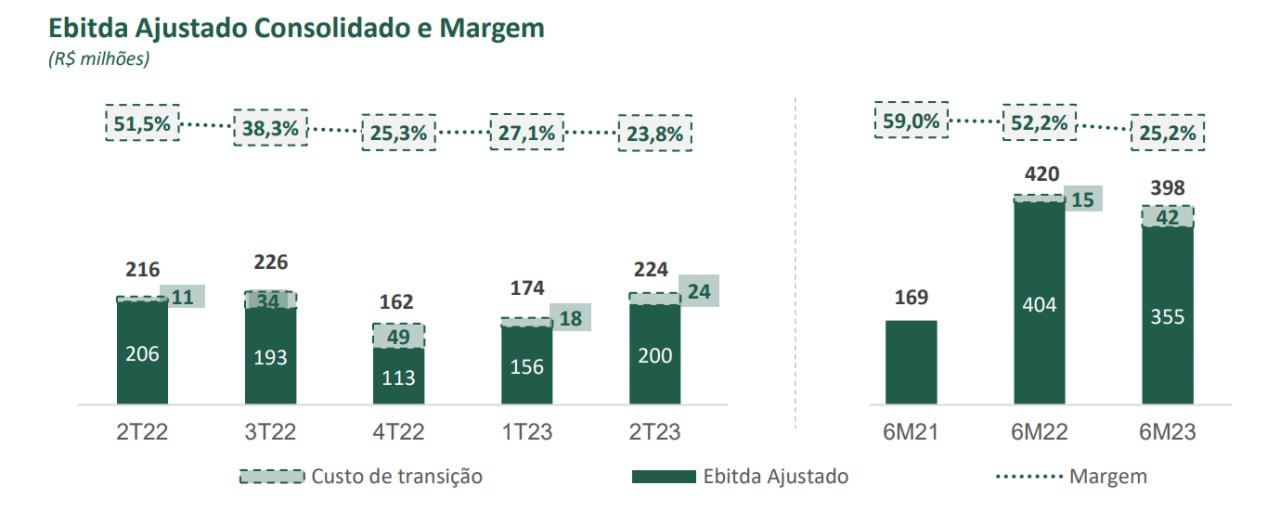

Com os custos subindo +368% (principalmente relacionados à integração de Potiguar e reparação de Papa Terra) e as despesas operacionais +56%, o Ebitda da 3R atingiu R$ 200 milhões no trimestre, leve retração de -3% na comparação com o 2T22, mas já apresentando evolução de +28% em relação ao último trimestre.

Por fim, a companhia encerrou o 2T23 com um resultado financeiro (positivo) de R$ 25 milhões (vs. R$ -132 milhões no 2T22), devido a fatores como marcação positiva de instrumentos derivativos e variação cambial. Com isso e, considerando o benefício fiscal de SUDENE nos ativos do Nordeste, a 3R apresentou um lucro de R$ 79 milhões (+147%).

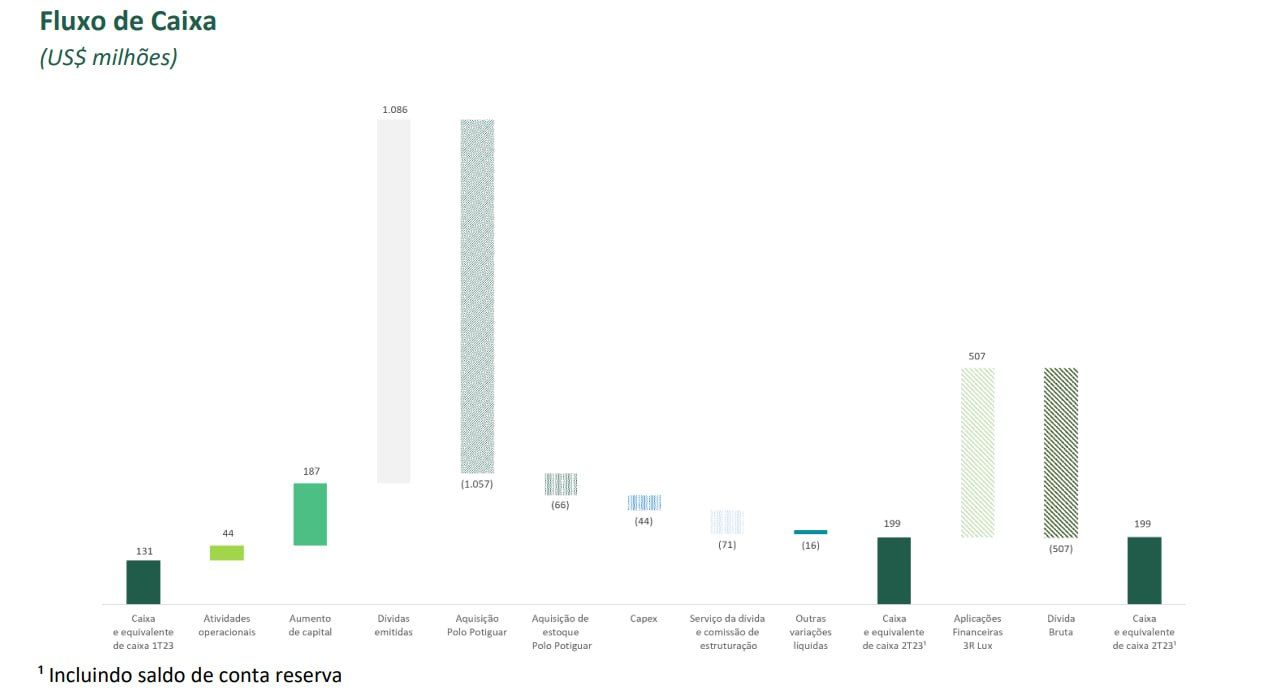

A 3R registrou capex (investimentos) de R$ 209 milhões no segundo trimestre do ano, crescimento de +159% e que foi direcionado, principalmente, em atividades de produção/injeção e reativação de poços, além da revitalização e ampliação da infraestrutura de produção dos ativos da companhia (em especial no Cluster Potiguar e Recôncavo).

Já o caixa gerado pelas atividades operacionais acelerou no período, somando R$ 213 milhões (+343%), contribuindo para uma variação positiva de caixa de R$ 162 milhões. Vale reforçar que, com a conclusão da aquisição de Potiguar, a empresa registrou em seu fluxo de caixa o financiamento de R$ 8,25 bilhões e o investimento (consumo) de R$ 7,98 bilhões.

LEIA TAMBÉM: RRRP3 preço-alvo — até quanto as ações da 3R Petroleum podem subir?

Com isso, a petroleira encerrou o 2T23 com uma posição de caixa de R$ 961 milhões, além de uma dívida líquida de R$ 4,73 bilhões – se mantendo, assim, em patamares sustentáveis para uma rápida desalavancagem financeira nos próximos trimestres, além de não ultrapassar os limites de suas dívidas e assegurar seus investimentos daqui para frente.

Nossa opinião sobre RRRP3

No primeiro trimestre com todos os ativos dentro de casa (mesmo que Potiguar ainda não tenha contribuído de forma significativa), a 3R apresentou indícios de que está no que chamamos de ponto de inflexão – ou seja, daqui para frente, sua receita continuará expandindo e seus custos tendem a reduzir, aumentando, assim, suas margens e rentabilidade.

Nos próximos trimestres, a companhia deverá focar todas suas energias na integração e recuperação de seus ativos. Para isso, o plano é intensificar ainda mais seus investimentos daqui para frente, visando não somente o aumento de sua produção como, principalmente, uma maior eficiência de suas operações.

Como já foi apresentado nos dados de produção de julho/23, a petroleira já vem apresentando uma expansão relevante em sua produção (+260% vs. julho/22) após a entrada da Potiguar, mas sem deixar de lado a recuperação de Papa Terra e os incrementos vistos nos outros ativos da empresa.

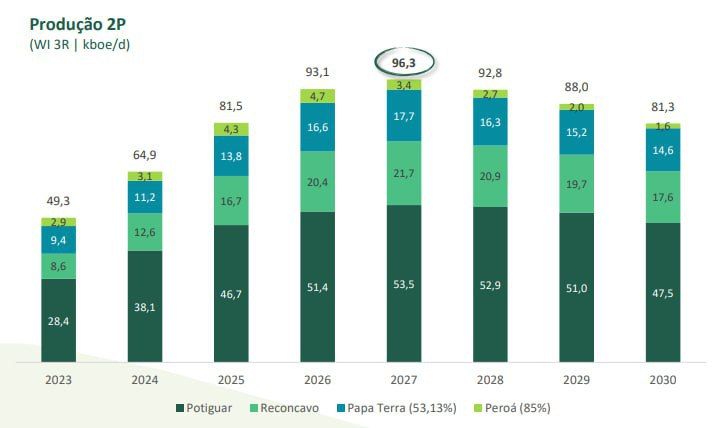

Com o aumento de produção e eficiência, o crescimento de resultados será apenas uma consequência para que a 3R siga renovando os recordes em seus números. A expectativa é de que seu custo de extração continue reduzindo (falam em US$ 14~16 no longo prazo), enquanto sua produção poderá multiplicar por mais de 3x nos próximos anos.

A grande visibilidade de crescimento e melhora nas perspectivas operacionais, aliadas ao preço atual pago pelo mercado em suas ações, corroboram nossa análise de que a 3R possui uma das maiores assimetrias do mercado atualmente.

Negociando a pouco mais de 3x Ebitda 2024 (menos da metade do múltiplo médio histórico da bolsa brasileira), seguimos confiantes e recomendando compra para RRRP3.