Rendimento da poupança supera estas 20 ações; você investe nelas?

MGLU3, ABEV3 e SUZB3 estão entre as ações que perderam da poupança em cinco anos

A caderneta apresentou um retorno nominal de +25,66% nos últimos cinco anos. Com esse patamar de rentabilidade, um investidor que aplicou R$ 1 mil na poupança em 31 de maio de 2018 recebeu R$ 1.256,60 em 31 de maio de 2023.

Embora a rentabilidade tenha sido positiva, convenhamos que o dinheiro rendeu muito pouco em 60 meses, sem considerar os impactos da inflação.

Agora, imagina você investir em produtos de renda variável como ações, buscando atingir uma maior rentabilidade e ver seu patrimônio desvalorizar?

Foi o que aconteceu com os acionistas de Yduqs, Azul e Carrefour.

Em cinco anos, os mesmos R$ 1 mil aplicados em YDUQ3, AZUL4 e CRFB3 se transformaram em R$ 630,80, R$ 635,60, R$ 664,80, respectivamente.

20 ações que perderam da poupança em cinco anos

Parece estranho, mas carregar posições na Bolsa ignorando fatores como cenário, resultados, riscos e preço pode ser bastante prejudicial ao seu patrimônio no longo prazo.

Tamanho prejuízo como carregá-las por cinco anos e, ainda assim, ter uma rentabilidade inferior à poupança.

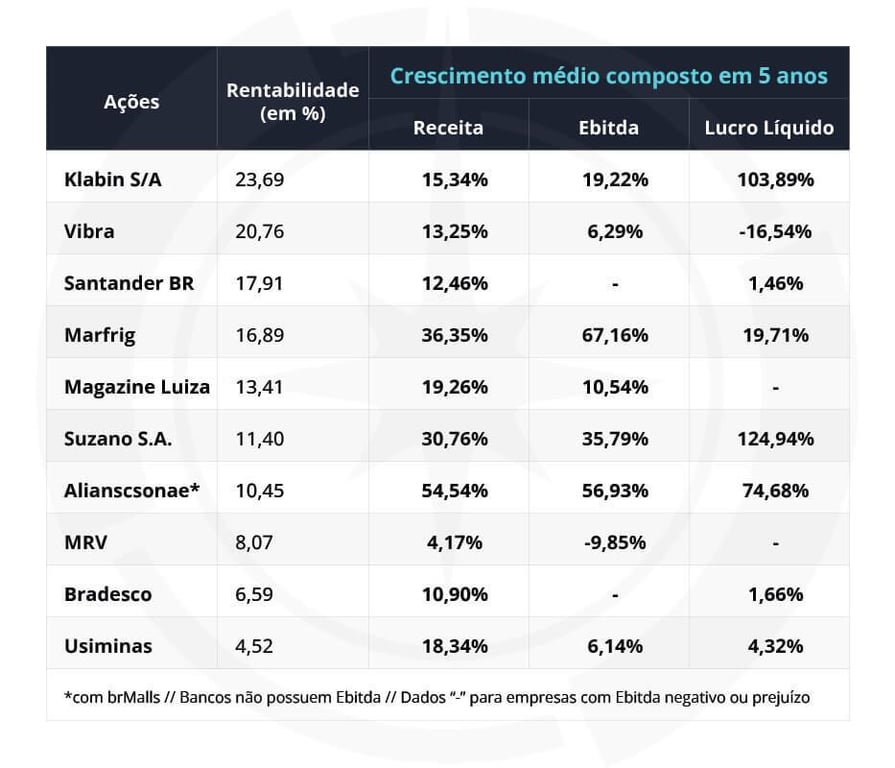

Na tabela a seguir, vemos alguns exemplos de posições que se encontram nessa situação, utilizando a janela de 31/05/2018 a 31/05/2023, desconsiderando aportes em diversas janelas, bem como pontos de entradas distintas.

Dentre alguns exemplos que os investidores gostam, está Klabin (KLBN11), bastante impactada pelos preços da celulose. Embora não tenha somente a commodity interferindo em seus resultados, a janela de 5 anos não trouxe alegria aos investidores, mesmo com um bom histórico de resultados.

Suzano (SUZB3), com uma melhor execução dos resultados em fibra curta, não entregou os mesmos ganhos quando comparados às cotações de Klabin.

As maiores altas respeitaram os fundamentos?

Em uma janela de cinco anos, relativamente curta para avaliar renda variável e cenário macro no Brasil (bastante volátil), as cotações não foram 100% representadas pelos seus fundamentos.

Esse tipo de inconsistência do mercado gera enormes oportunidades para o investidor se posicionar em boas empresas com forte crescimento de resultados que foram ignoradas no tempo.

Um fator extremamente importante da análise de ações, a visibilidade de resultados futuros, não precificada no histórico das empresas, também é um dos pontos mais críticos na escolha das carteiras.

O “carnezinho” tem salvação?

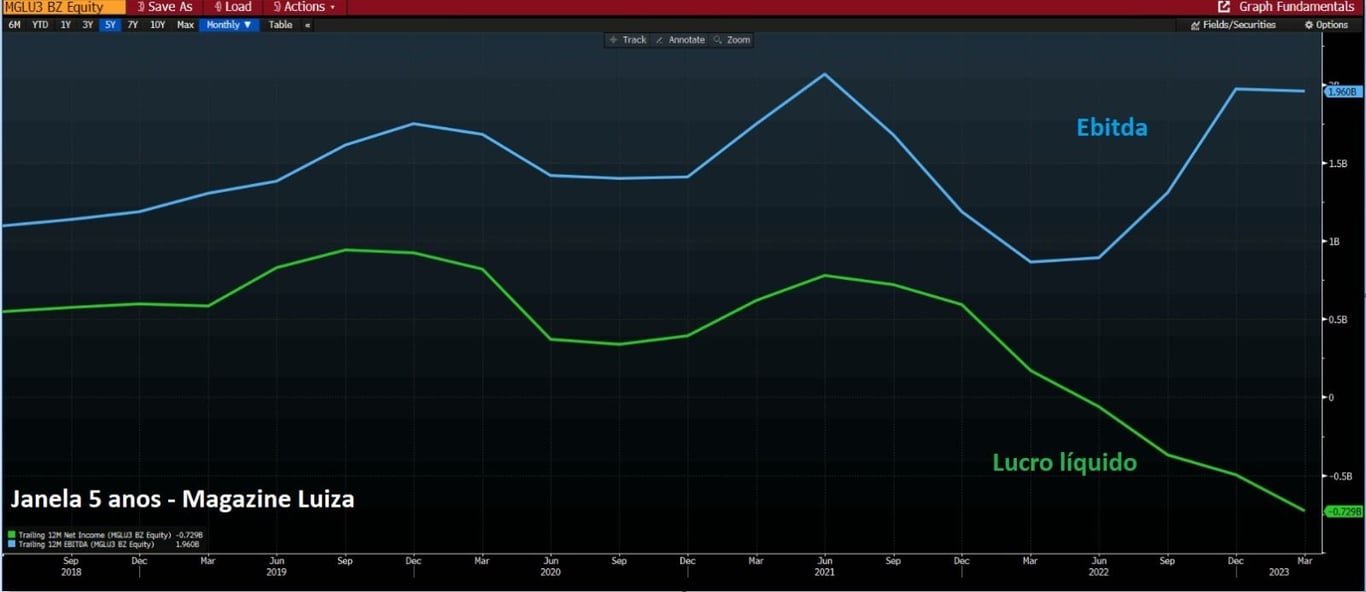

Magazine Luiza (MGLU3), responsável por uma grande geração de riqueza aos acionistas até a pandemia, vem atravessando longos períodos de resultados instáveis, com baixo crescimento e cada vez mais competição.

A “queridinha” do varejo (e do “carnezinho gostoso”) acabou se tornando bastante problemática aos olhos dos investidores, e a visibilidade de resultados não é a mais a mesma do passado. Com a junção do macro desafiador, MGLU se encontra com ganhos abaixo da poupança na janela dos últimos cinco anos.

No período de cinco anos, a ação do Magazine Luiza (MGLU3) foi a que teve maior pernada de alta, mas devolveu praticamente tudo.

Muitos podem se perguntar se a empresa já não se encontra mais em um ponto de entrada.

Entendemos que é um setor bastante sensível, que deve enfrentar cada vez mais competição daqui para frente, e não achamos que vale a pena quando vemos os resultados que a companhia vem entregando.

Apesar da rentabilidade positiva (+13,41%) em cinco anos, negociando a 17x Ebitda, ficamos de fora de Magazine Luiza.

As maiores baixas respeitaram os fundamentos?

No top 10 maiores baixas, os fundamentos parecem ter sido mais relacionados às quedas das ações.

Queridinhas como Ambev (ABEV3) e Fleury (FLRY3) compõem a lista.

As companhias com os mesmos controladores da Americanas (AMER3) despertaram interesse do mercado com relação à gestão de estoque e fornecedores, e embora seja uma gigante do setor de bebidas, a companhia vem perdendo mercado ao longo dos anos.

Assim como Fleury, que chegou a um estágio de maturidade dos seus negócios e busca ampliar o portfólio com a sua recém-adquirida, Hermes Pardini.

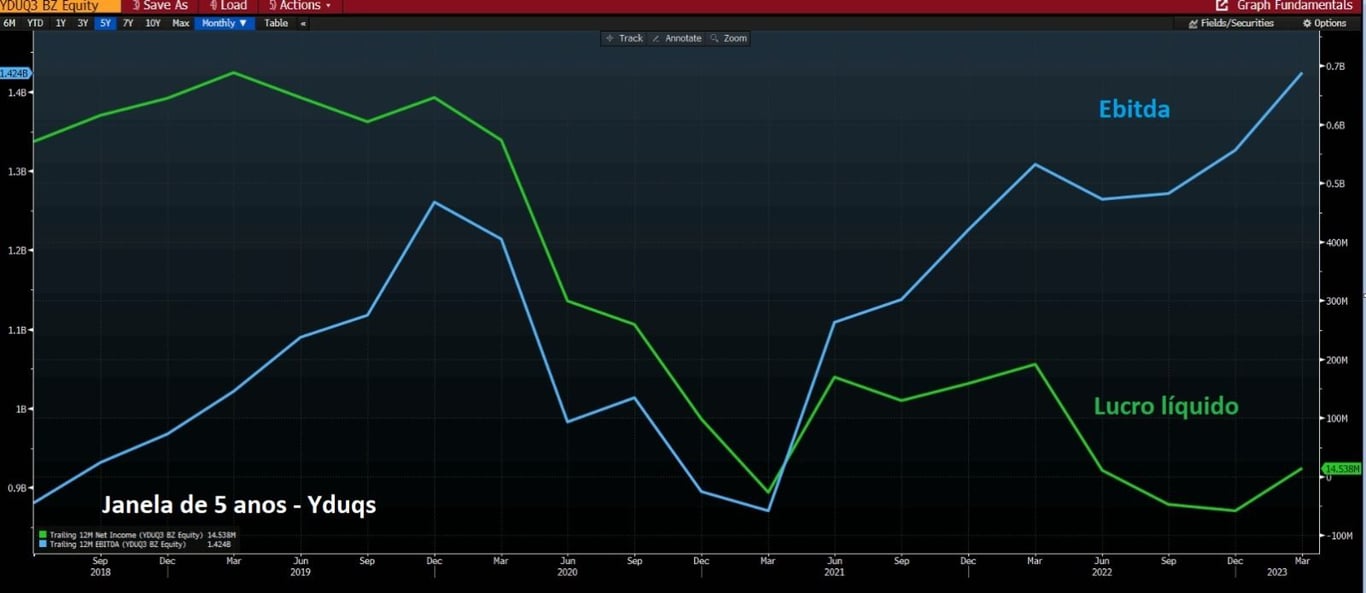

A Yduqs (YDUQ3), que acumula uma valorização de aproximadamente +106% em 2023 devido a perspectivas mais positivas nos segmentos de educação, é a campeã das empresas que mais perderam para a poupança, com rentabilidade negativa de -36,92% em cinco anos.

Educação é a aposta mais forte?

O mercado está bastante otimista com a retomada do crescimento no setor de educação, que vemos como algo bastante sazonal.

No passado, o FIES foi responsável pelo forte crescimento de um dos maiores nomes no setor de educação da bolsa, Cogna (COGN3). A companhia foi capaz de entregar um excelente track record de crescimento e aquisições.

Com a pandemia, a força do EAD ficou cada vez maior, e a competição também. O ticket médio da educação a distância é cerca de 3 vezes mais barato do que o ticket presencial.

O aumento da competição no mercado de educação e a redução de interesse dos cursos mais longos (engenharia, medicina) têm trazido dúvidas se o setor retomará seu crescimento com o retorno do FIES.

A Yduqs, com certeza, terá um grande benefício no curto prazo, mas a economia ditará os rumos dos investimentos em educação pelo governo e pelas pessoas, o que a deixa bastante vulnerável perante o novo mercado de educação que existe hoje.

Mesmo negociando a 7x Ebitda, entendemos que Yduqs não é uma boa opção para investir agora.

Observe os fundamentos (e o contexto)

Em um mercado bastante volátil como o Brasil, não é adequado olhar somente os fundamentos das empresas, mas sim entender o contexto do seu setor perante a economia e o governo atual.

Não olhamos o cenário para entender onde o mercado vai, mas entendemos as consequências da política econômica e fiscal.

A análise fica cada vez mais profunda ao compreendermos as linhas de negócio que são frágeis às possíveis mudanças políticas no país, e não somente aos juros altos.

Pelo estudo acima, vemos que o mercado pune muito mais as empresas que não entregam bons resultados do que as que entregam.

Excelentes empresas costumam entregar resultados trimestrais excepcionais e continuam largadas às traças.

Essas são as verdadeiras oportunidades para os investidores em Bolsa.