PetroReconcavo (RECV3) fecha 2023 com queda de 29% no lucro líquido

Queda do petróleo e interrupções nos ativos de Potiguar e Bahia resultaram em um impacto negativo em 2023

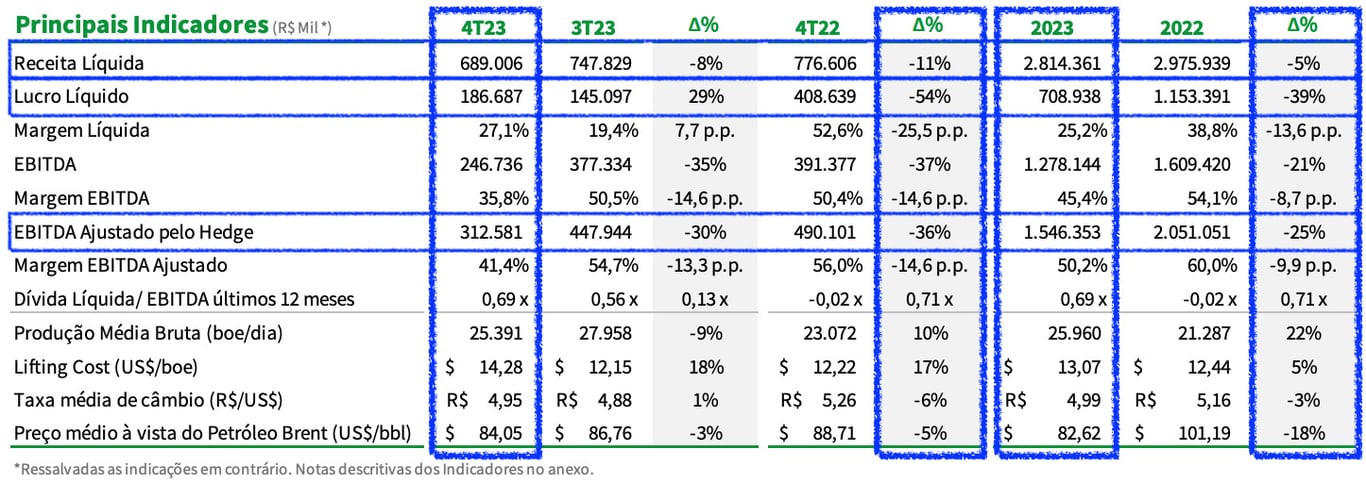

A PetroReconcavo (RECV3) reportou seus resultados do quarto trimestre de 2023 (4T23) em linha com as nossas expectativas.

A receita caiu -11%, o Ebitda -36% e o lucro -54% no 4T23 em relação a igual período de 2022. No ano de 2023, a petroleira reportou queda de -5% na receita, -25% no Ebitda e -29% no lucro comparado ao ano de 2022.

Outro trimestre difícil

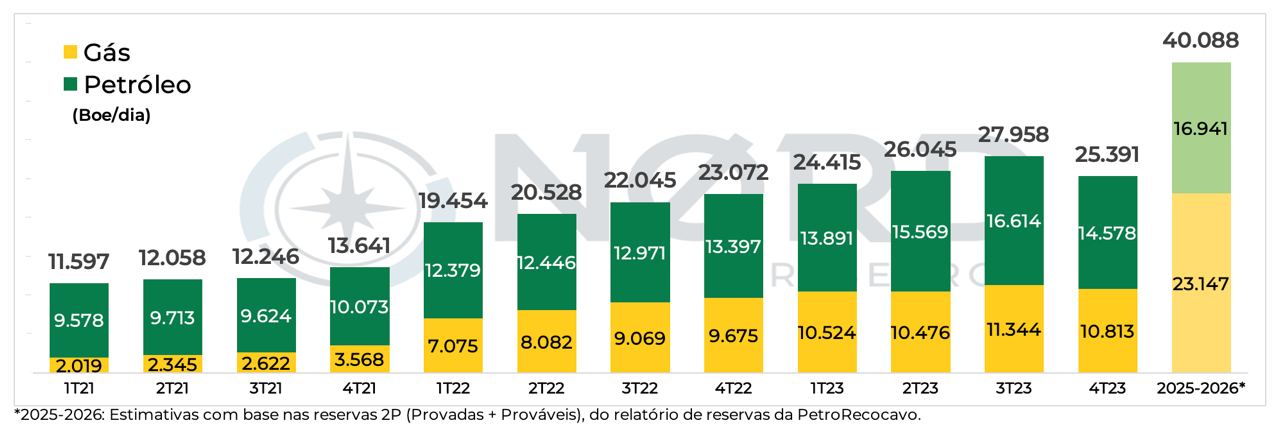

O crescimento de +10% da produção no 4T23 versus o 4T22 e de +22% na comparação anual não foi suficiente para compensar a queda do petróleo e as interrupções nos ativos de Potiguar e Bahia ao longo do ano passado.

Por que RECV3 caiu?

Ao longo de 2023, a PetroReconcavo sofreu com fatores externos, como as interdições do Polo Bahia-Terra, que pertence à Petrobras (PETR4), e as interrupções em Guamaré, da 3R Petroleum (RRRP3), no Polo Potiguar, no Rio Grande do Norte.

As interdições e interrupções impactaram o escoamento e o processamento de óleo e gás da companhia, pressionando as vendas e os custos da petroleira.

Isso, aliado aos baixos preços do petróleo, resultou em um desempenho mais fraco da PetroReconcavo em 2023.

Apesar dos resultados mais fracos em 2023, a capacidade operacional e de revitalização dos seus campos deve refletir em um 2024 melhor.

Visibilidade de crescimento

Com a normalização das operações na Bahia e no Rio Grande do Norte, a expectativa é de recuperação no ritmo de crescimento.

O foco é impulsionar a sua geração de caixa, principalmente através da expansão das suas margens.

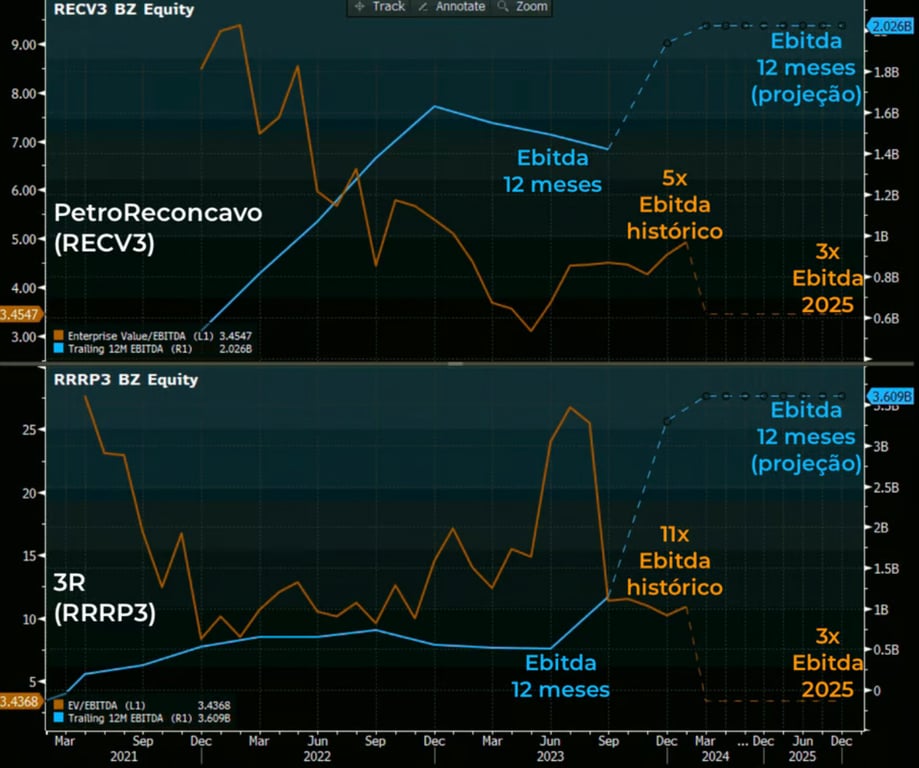

3R Petroleum e PetroRecôncavo

A grande expectativa fica para uma possível fusão entre 3R e PetroReconcavo.

Em janeiro, tivemos a divulgação da proposta da Maha Energy, uma das acionistas da 3R, para uma fusão das operações onshore (em terra) das duas companhias.

A união do crescimento da 3R com a capacidade operacional da PetroReconcavo resultaria em uma empresa com uma produção de cerca de 50 mil barris/dia e de R$ 7 bilhões de receita (dados de 2023).

Com ou sem a combinação, continuamos comprados em PetroReconcavo (RECV3) pela sua capacidade operacional e de crescimento no onshore.