Até onde vai a queda da Selic em 2024?

Dados de inflação direcionam os mercados e influenciam as decisões de política monetária; entenda como essa dinâmica funciona

O ano de 2024 será o ano das quedas dos juros nas economias do mundo. O Brasil iniciou seu ciclo em 2023, mas precisaremos de 2024 para saber até onde a Selic pode reduzir.

Caso as taxas no mundo caiam bastante, por aqui poderemos cair muito mais do que o mercado precifica atualmente. Caso as taxas no mundo não caiam tanto, ou nada, teremos que rever nossas expectativas por aqui também.

A chave para saber para onde vai a taxa de juros é acompanhar a inflação.

Inflação e a trajetória de queda dos juros

A inflação serve como um indicador-chave para avaliar a saúde econômica de um país. Ao medir o aumento geral dos preços de bens e serviços ao longo do tempo, ela proporciona uma visão abrangente do estado de crescimento sustentável ou de possíveis desequilíbrios na economia.

Se a inflação sobe, significa que estamos com uma demanda muito aquecida e o Banco Central precisará agir para resfriá-la. Se a inflação cai, indica que podemos reduzir os juros. Por isso, a inflação é cuidadosamente monitorada pelos analistas como um indicativo antecipado de mudanças nas políticas monetárias.

Essa influência da inflação também se estende para as taxas de juros de longo prazo, como aquelas relacionadas aos títulos do governo. Investidores tendem a exigir taxas de retorno mais altas quando antecipam um cenário de inflação crescente, afetando assim o mercado de títulos de longo prazo.

Como os juros impactam a bolsa?

As taxas de juros de longo prazo, por sua vez, influenciam nos preços das ações, pois descontam dividendos na perpetuidade. Assim, o próprio nível da nossa bolsa acaba dependendo dos juros longos.

Além disso, a inflação tem impacto direto nos resultados das empresas. O aumento dos custos de produção, como salários e matérias-primas, pode reduzir as margens de lucro, afetando os resultados financeiros. O comportamento do consumidor também é influenciado, já que a inflação pode diminuir o poder de compra, levando a uma redução no consumo e, consequentemente, nas receitas das empresas.

Em resposta à inflação, algumas empresas podem ajustar os preços de seus produtos. No entanto, nem todas as empresas têm a flexibilidade necessária para realizar esses ajustes, o que pode criar desafios adicionais para a lucratividade em um ambiente inflacionário.

Dados de inflação direcionam os mercados hoje

O dado de inflação é vital para analistas de mercado financeiro, oferecendo uma compreensão abrangente da saúde econômica, orientando decisões de política monetária e fornecendo insights valiosos sobre o ambiente de negócios para as empresas.

A compreensão das complexas interações entre inflação, taxas de juros e resultados empresariais é essencial para tomar decisões informadas no mercado financeiro.

Nesta quinta-feira, 11, será divulgada a inflação de dezembro, tanto no Brasil quanto nos Estados Unidos.

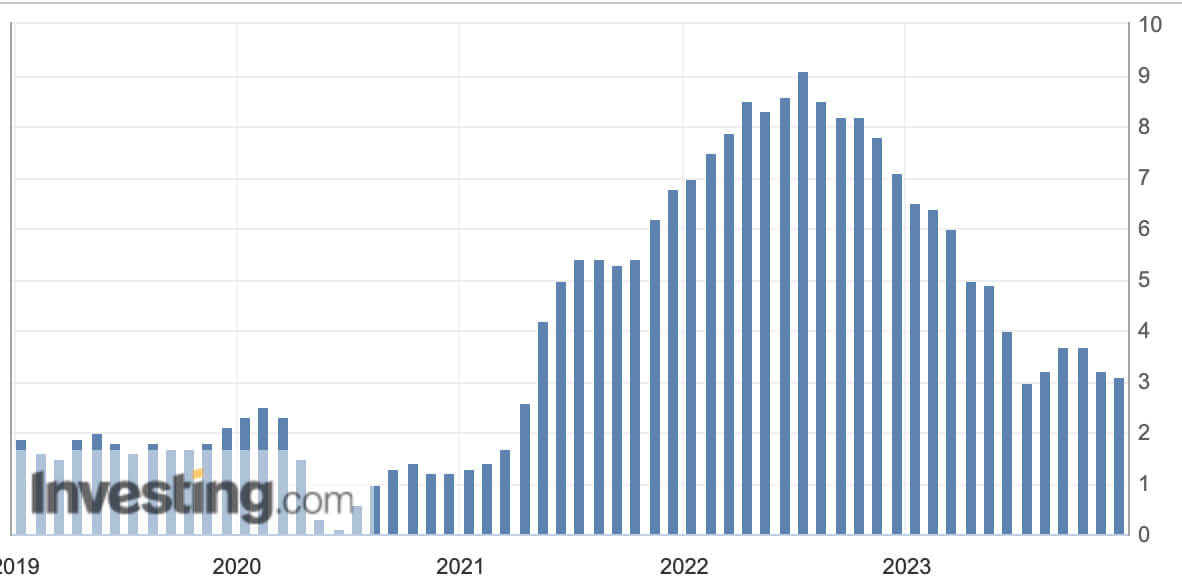

Nos EUA, o mercado espera uma alta de 0,20%. Abaixo, podemos ver que a inflação americana caiu bastante no pós-pandemia, mas ainda não até a meta de inflação, que é 2%.

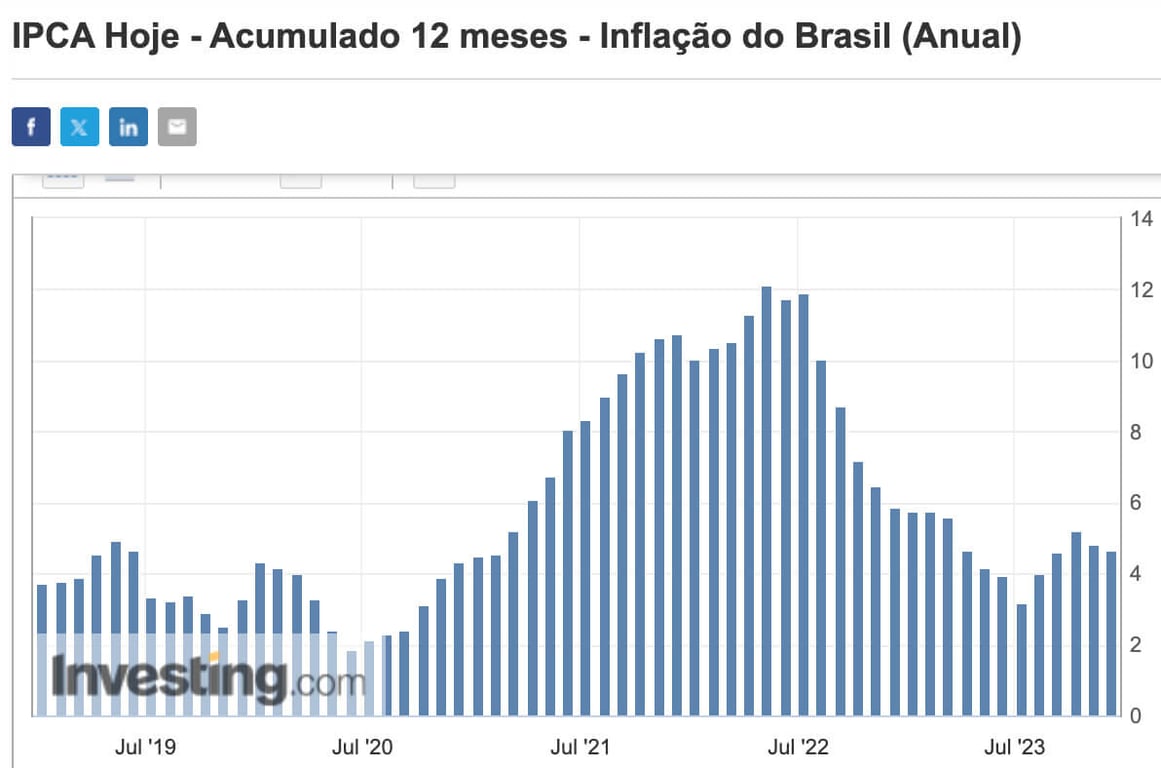

No Brasil, o mercado espera uma alta de 0,50%. Nós também tivemos um forte processo de desinflação no pós-pandemia, mas ainda não chegamos plenamente à nossa meta de 3%.

Às 9h, sai o Índice Nacional de Preços ao Consumidor Amplo (IPCA) no Brasil, e às 10h30 (horário de Brasília) será divulgado o Índice de Preços ao Consumidor dos EUA (CPI).

Nesses horários, você pode acabar vendo o mercado mexer bastante a depender do resultado. É preciso olhar se o dado foi acima ou abaixo do esperado pelos economistas, mas não somente isso.

É preciso analisar o dado por dentro, entendendo qual item puxou o número para cima ou para baixo. Se for um item mais volátil e menos importante, como o chuchu, por exemplo, o impacto é ignorado pelo mercado e pelo BC. No entanto, se for um item como serviços, todos ficam preocupados.

Acompanhar com lupa a inflação será o caminho para entender a redução dos juros em 2024. O mercado hoje precifica que a Selic pode reduzir até 9,5%. Caso os dados de inflação se mantenham comportados, essa queda pode ir além, atingindo 8-8,5%.

Se isso acontecer, temos ainda bastante para ganhar com a marcação a mercado em prefixados ou IPCA+. Um vencimento para 2035, por exemplo, pode valorizar 11% com uma queda de 1% na sua taxa. Isso significa render em torno de 200% do CDI no ano. Nada mal, né?

Caso você queira acompanhar a divulgação dos números de hoje e dos próximos dias, assim como a opinião dos nossos analistas a respeito desses dados, entre no canal gratuito da Nord Investimentos no Telegram por este link.

Bons investimentos.