Itaú, Bradesco ou Santander: qual a melhor ação de banco para comprar?

Os bancos privados brasileiros apresentaram mais um sólido resultado no último trimestre, mas seguimos recomendando apenas um deles. Saiba qual.

A temporada de balanços do terceiro trimestre de 2024 segue a todo vapor, mas a maior parte dos grandes bancos já publicou seus resultados — faltando, agora, apenas o Banco do Brasil (BBAS3), no dia 13 de novembro.

Continue a leitura para saber como Itaú, Bradesco ou Santander desempenharam e qual a melhor ação de banco para comprar.

Resultado 3T24 dos três maiores bancos privados

Elaboramos uma comparação dos resultados do Itaú, Bradesco e Santander no terceiro trimestre de 2024 com base em suas principais linhas financeiras e indicadores.

Carteira de crédito

- Itaú: carteira de crédito de R$ 1,3 trilhão, alta de +10%, com destaque para o aumento nas carteiras empresariais.

- Bradesco: carteira de crédito de R$ 944 bilhões, alta de +8%, impulsionada pelo aumento de +17% na carteira de crédito pessoal.

- Santander: carteira de crédito de R$ 663 bilhões, alta de +6%, com destaque para o crescimento no segmento de pessoa física.

Margem financeira

- Itaú: margem financeira (diferença entre as receitas e as despesas com juros) de R$ 28,5 bilhões, alta de +8% na comparação anual, com maiores volumes de crédito e depósitos.

- Bradesco: margem financeira de R$ 16 bilhões, alta de +1%, com a recuperação da margem com o mercado, devido às novas safras de crédito.

- Santander: margem financeira de R$ 15,2 bilhões, alta de +16%, também em função de uma maior recuperação da margem com o mercado.

Receita total

- Itaú: receita total (margem financeira + outras receitas além de juros) de R$ 42,7 bilhões, alta de +8%, com aumento de +15% na receita de seguros.

- Bradesco: receita total de R$ 31 bilhões, alta de +5%, com maiores receitas de seguros e prestação de serviços.

- Santander: receita total de R$ 20,6 bilhões, alta de +15%, com menor crescimento (+13%) da receita de comissões.

Lucro líquido

- Itaú: lucro líquido de R$ 10,7 bilhões, alta de +18%, com o aumento de suas receitas e queda no custo de crédito (provisões, basicamente).

- Bradesco: lucro líquido de R$ 5,2 bilhões, alta de +13%, com aumento na receita total e redução em suas provisões para devedores duvidosos.

- Santander: lucro líquido de R$ 3,7 bilhões, alta de +34%, com suas provisões crescendo muito menos que a receita total.

ROE (retorno sobre patrimônio líquido)

- Itaú: ROE de 22,7% (alta de +1,6 p.p.).

- Bradesco: ROE de 12,4% (alta de +1,1 p.p.).

- Santander: ROE de 17% (alta de +3,9 p.p.).

Obs.: você encontra as análises completas dos resultados dos bancos (e de outras empresas) no 3T24 no site da Nord Investimentos.

Qual a melhor ação de banco para comprar após o 3T24?

Como foi possível observar, os grandes bancos privados brasileiros entregaram bons resultados no 3T24, com crescimento em suas principais linhas financeiras.

Contudo, um deles segue se destacando e entregando números acima das expectativas do mercado: o Itaú. No trimestre, enquanto os analistas projetavam alta de +15% para o seu lucro, o banco conseguiu apresentar um retorno ainda maior.

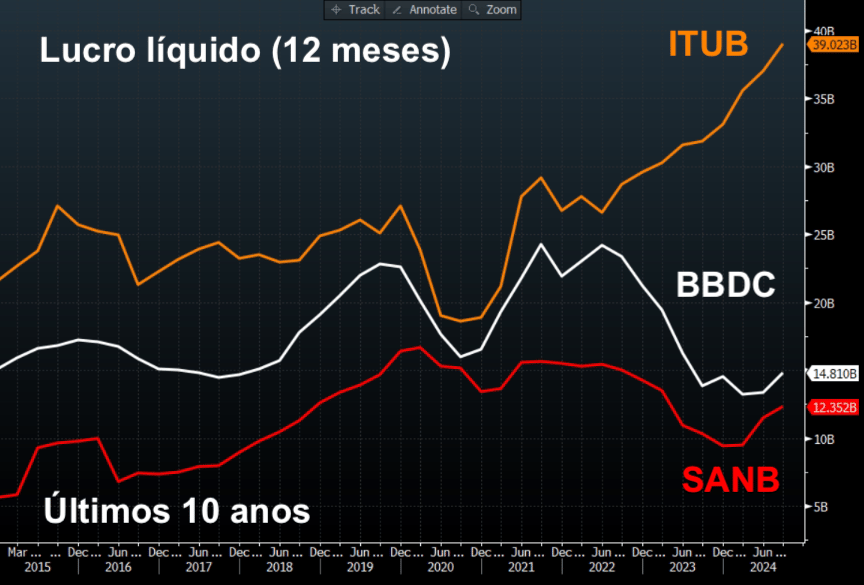

Dinâmica semelhante ao que vem sendo visto nos últimos anos e que contribui para que o lucro do Itaú seja quase +50% maior do que o lucro somado de Bradesco e Santander.

Isso mostra que o banco vem conseguindo entregar crescimento sem deixar de lado sua rentabilidade, com um ROE que já caminha para os 23%. O resultado do 3T24 foi tão bom que o Itaú elevou as projeções de crescimento de sua carteira de crédito para 2024.

Além dos bons resultados entregues e da revisão de seu guidance, a visibilidade de mais dividendos se torna cada vez mais clara.

Segundo o CEO do Itaú, mantidos os mesmos índices de capital atuais, a tendência é de um dividendo extraordinário maior do que foi pago em 2023 (R$ 11 bilhões), a ser avaliado (e pago) no início do próximo ano, após os resultados fechados.

Assim, negociando a apenas 8x lucros e com um dividend yield atual de 8% (podendo chegar próximo aos dois dígitos com os dividendos extraordinários), mantemos nossa preferência por ITUB3 no setor bancário brasileiro.