Privatização da Copel (CPLE6): veja se vale investir na ação

A elétrica paranaense contratou bancos para estruturar potencial privatização; o que esperar

Em meio a críticas, a elétrica paranaense Copel (CPLE6) anunciou, via fato relevante, que contratou bancos de investimento para estruturar uma potencial oferta pública de distribuição primária e/ou secundária de ações ordinárias ou units da sua própria companhia.

Tal iniciativa está ligada ao processo de privatização da companhia.

Para esse processo, a elétrica disse que contratou BTG Pactual, Itaú BBA, Bradesco BBI, Morgan Stanley e UBS BB, embora tenha ressaltado que o Estado do Paraná, seu controlador com 31,1% de participação, ainda não decidiu se a operação será, de fato, realizada nem os termos e condições inerentes à operação.

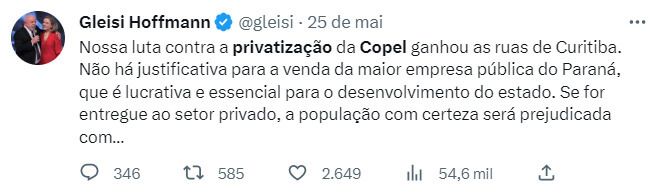

“A Copel é nossa e vamos barrar a privatização”, diz Gleisi Hoffmann

A presidente do PT, Gleisi Hoffmann, usou o Twitter para reiterar seu posicionamento contra a desestatização da Copel. A parlamentar também defendeu o fim da privatização da Eletrobras em 2022.

Afinal, Hoffmann está com a razão? A Copel é lucrativa, portanto não há justificativas para avançar com a privatização?

Copel dá lucro (ou não)?

Nos últimos 10 anos, o Lucro Antes de Juros, Impostos, Depreciação e Amortização (Ebitda) da companhia saiu da faixa de R$ 1,7 bilhão para os atuais R$ 3,7 bilhões nos últimos doze meses, um crescimento médio composto (CAGR) de +8% ao ano.

No entanto, o lucro no mesmo período (10 anos) ficou relativamente estável, com exceções pontuais ao longo de 2020 e 2021 em que a companhia se beneficiou de eventos não recorrentes.

A empresa possui um histórico estável, mas ainda muito aquém de um crescimento que julgamos satisfatório.

Entre os demais pontos positivos, destacamos a forte geração de caixa da companhia, que proporcionou um payout (porcentagem do lucro líquido de uma empresa distribuído aos seus acionistas na forma de dividendos ou juros sobre capital próprio) médio de 25% nos últimos 5 anos.

Como a privatização afeta a companhia?

O maior ponto positivo é o alinhamento de interesse perante o crescimento da companhia.

Sob o controle público, o interesse pode ficar bastante conflitado com relação aos acionistas no quesito crescimento de resultados — o governo pode entender que crescer receita, Ebitda e lucro, além de gerar caixa para investimentos, não é a melhor decisão, e acabar elevando os custos da companhia, sendo altamente prejudicial no longo prazo.

Sob o controle privado, os principais pontos a serem resolvidos envolvem uma estrutura de custos focada em ganho de margem e melhor decisão na alocação de recursos, seja via pagamento de dividendos ou novos investimentos. É comum também que no setor privado exista um apetite maior ao risco, focando em investimentos que possam trazer maior retorno aos acionistas.

Historicamente, temos um aumento da produtividade e maior eficiência em empresas sob controle privado muito acima das empresas que possuem controle público, além de melhoria na qualidade dos serviços prestados e maior geração de riqueza para os stakeholders.

As maiores críticas às privatizações envolvem a ausência de transparência da gestão privada e ausência de planejamento por parte do governo com menos recursos financeiros.

CPLE6: vale investir na ação?

Entendemos que independentemente da privatização, encontramos opções melhores no mesmo setor, com melhor rentabilidade, histórico de crescimento e preços mais atrativos, como Engie Brasil (EGIE3), na carteira Nord Dividendos.

Você pode ter acesso à tese de investimento aqui.