Por que Inter (INBR32) é uma das melhores oportunidades na Bolsa hoje

Entenda os motivos que tornam o Inter uma aposta de crescimento sustentável e diferenciada

O Inter (INBR32) apresentou números impressionantes no 3º trimestre de 2024, consolidando sua posição como uma das empresas mais promissoras na bolsa brasileira. Com um portfólio diversificado e estratégias bem executadas, o banco digital segue crescendo em todas as suas verticais, mesmo em um cenário macroeconômico desafiador.

Ainda em dúvida se vale a pena investir? Confira nossa análise detalhada sobre os resultados e o potencial futuro da empresa.

Como foi o terceiro trimestre de 2024 para o Inter (INBR32)

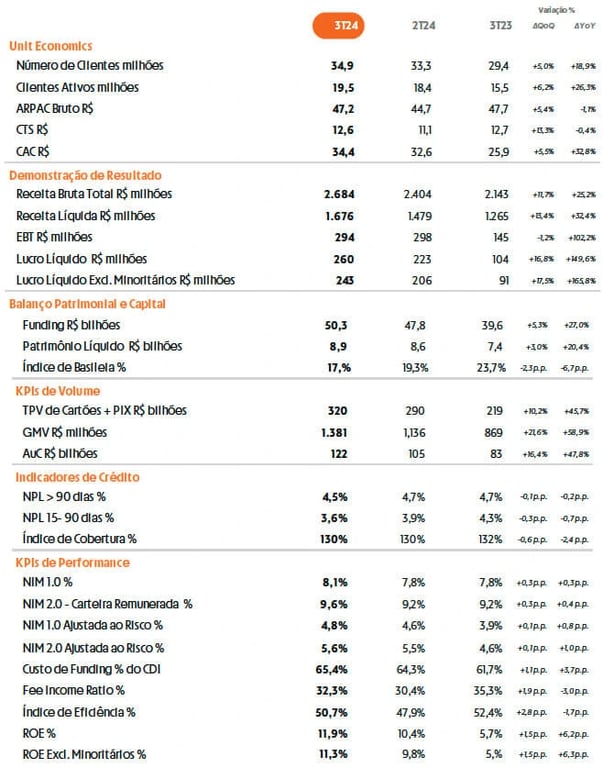

Adicionando novamente 1,6 milhão de clientes à sua base, o Inter encerrou o 3T24 com 34,9 milhões de clientes, crescimento de +19% na comparação anual. Foram adicionados 1,1 milhão de clientes à base de clientes ativos e a taxa de ativação foi de 56% (+3,3 p.p.).

A receita média mensal por cliente ativo (ARPAC) foi de R$ 47,2, leve queda de -1% devido à aceleração do crescimento, mas com destaque para a superação da marca de R$ 100 em ARPAC das safras maduras, demonstrando o sucesso da estratégia de hiperpersonalização.

O custo de servir (CTS) ficou estável em R$ 12,6 e o custo de aquisição de clientes (CAC) subiu para R$ 34,4 (+33%), com os custos operacionais caindo -18%, mas os custos com marketing subindo +139%, o que permitiu a aceleração do crescimento.

Com destaque para o aumento da margem de intermediação financeira (NIM), que subiu para 9,6% (+0,4 p.p.), a receita líquida de juros cresceu +39%, enquanto a receita de serviços cresceu +21%.

As despesas subiram +28%, em função dos maiores gastos com pessoal, tecnologia e marketing, além da incorporação da Inter Pag. Ainda assim, o índice de eficiência (despesas/receitas) continuou em trajetória de queda na comparação anual, chegando a 50,7% (-1,7 p.p.).

Dessa forma, o Inter entregou um lucro recorde de R$ 260 milhões, o que representa uma alta de +150% e um retorno sobre o patrimônio (ROE) de 11,9% (+6,2 p.p.). O índice de Basileia, que mede a relação entre capital próprio e de terceiros, ficou em 17% (queda de -6,7 p.p.), com a empresa acelerando sua concessão de crédito, mas ainda acima da média dos bancos brasileiros.

Destaques das principais áreas de atuação do Inter

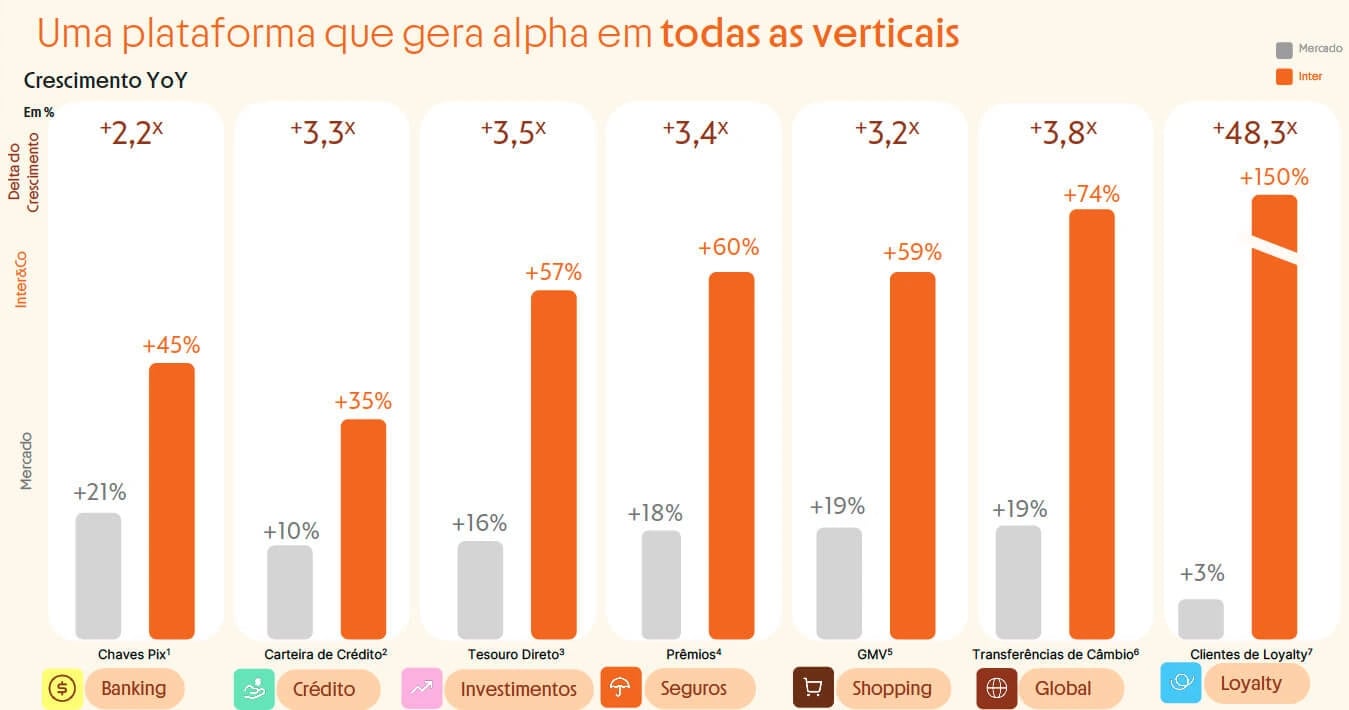

Banking: o valor total transacionado (TPV) em transações de cartões + Pix no Inter alcançou R$ 320 milhões no 3T24, crescimento de +46% e com o market share no Pix alcançando 8,1%.

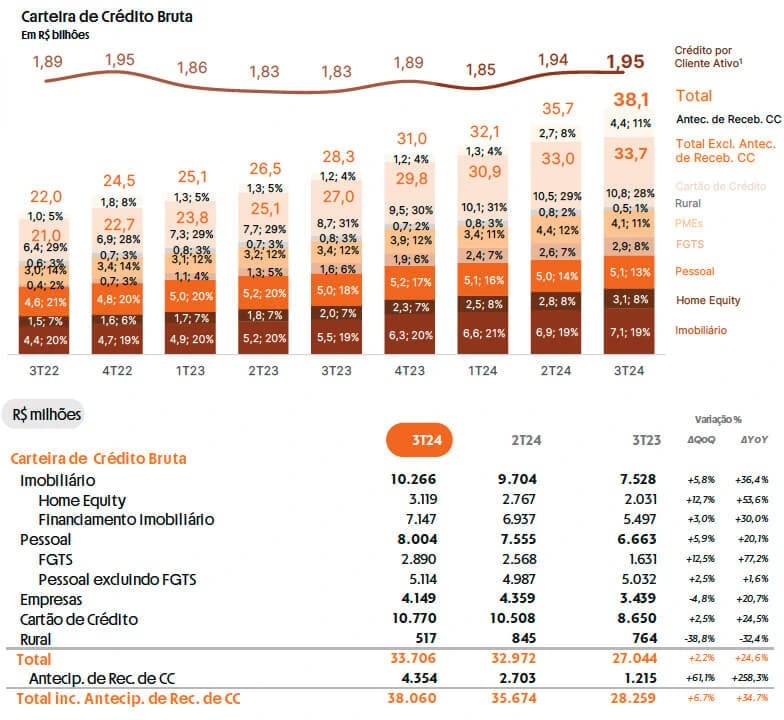

Crédito: a carteira de crédito do Inter superou os R$ 38 bilhões (+35%), com destaque para o crescimento das carteiras de FGTS e Home Equity novamente, além do forte crescimento da carteira de recebíveis de cartão de crédito neste trimestre, após a aquisição da Inter Pag.

A inadimplência (NPL>90d) caiu para 4,5% (-0,2 p.p.), com perspectivas positivas para os próximos trimestres, e o índice de cobertura (provisões de perdas/NPL>90D) permaneceu estável em 130%, com a companhia provisionando em linha com a formação de NPL.

Shopping: o volume total transacionado (GMV) no e-commerce do Inter alcançou o patamar recorde de R$ 1,4 bilhão (+55%), com a empresa aumentando o cashback para fomentar a carteira de Buy Now Pay Later.

Investimentos: a vertical de investimentos alcançou R$ 122 bilhões (+48%) em ativos sob custódia (AuC), com o número de clientes ativos crescendo para 6,3 milhões (+50%).

Seguros: novamente, a operação de seguros entregou recordes operacionais e financeiros, com a base de contratos ativos mais do que dobrando e as vendas se multiplicando por 4x.

Global: a conta global do Inter alcançou 3,6 milhões de clientes e o AuC + Depósitos alcançou US$ 1,5 bilhão (+5,2x).

Vale a pena comprar INBR32?

Com um portfólio de produtos e serviços completo, experiência do usuário que é benchmark, alto nível de principalidade e a hiperpersonalização levando a um cross sell cada vez maior e um NIM em expansão, o Inter segue ganhando market share em todas as suas verticais, acelerando a monetização da base, diluindo custos e entregando resultados sequencialmente melhores há seis trimestres consecutivos.

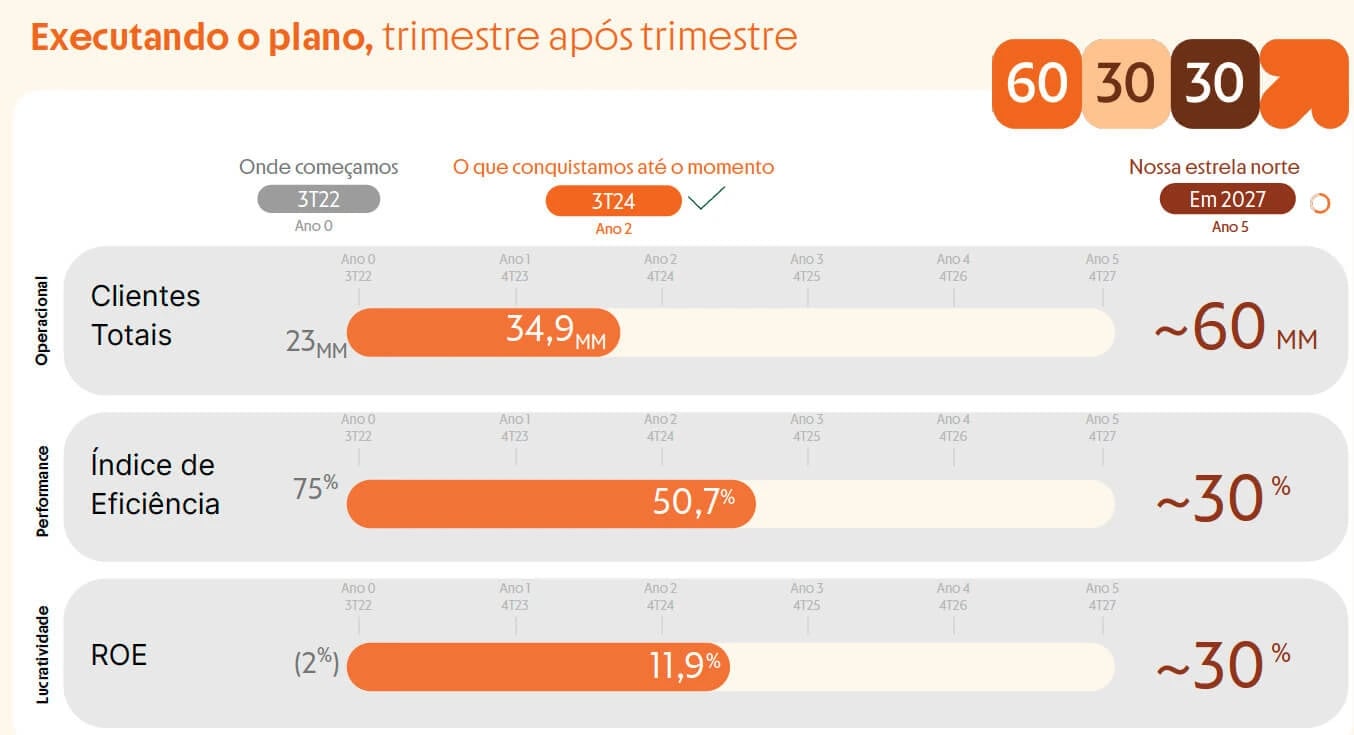

Além de continuar crescendo sua base de clientes, a tendência de aumento do ARPAC e redução do CTS irá continuar nos próximos anos e a cada trimestre temos mais confiança de que a empresa irá conseguir alcançar os objetivos traçados no Plano 60/30/30 (R$ 5 bilhões de lucro em 2027).

Com excelentes perspectivas de crescimento (que não dependem do macro, apenas da empresa continuar executando com sucesso sua estratégia de ganho de market share e rentabilidade) e valendo apenas R$ 15 bilhões na bolsa (19x lucros), o mercado praticamente não está precificando o crescimento da empresa, o que implica em um expressivo upside para o papel nos próximos anos!

Vale ressaltar que o momentum dos resultados do Inter é substancialmente melhor do que o do seu competidor direto, o Nubank (ROXO34).

O crescimento do lucro é maior (+150% vs +89%), a visibilidade do crescimento da base é melhor (Nubank já tem quase 100 milhões de clientes no Brasil e depende de replicar o sucesso em mercados internacionais para continuar expandindo sua base). Além disso, a NIM do Inter está aumentando e a do Nubank caindo.

Vale destacar também que a inadimplência do Inter está melhorando e a do Nubank piorando (e eles ainda não estão realizando as provisões para perdas na mesma proporção, o que pode resultar em um sério problema no futuro).

Ainda assim, o Nubank, cujas ações caíram -15,6% nos dois pregões seguintes à divulgação dos resultados do 3T24, vale R$ 380 bilhões (só Petrobras vale mais do que ele na B3) e negocia a 65x lucros.

Apenas por curiosidade, caso 5% dos recursos que estão em Nubank migrassem para o Inter, suas ações mais do que dobrariam de valor. Este é um movimento que pode ocorrer quando o mercado entender que a discrepância de valor entre as empresas é completamente irracional e que a dinâmica de resultados do Inter é muito superior.

O fato é que seus fundamentos são cada vez melhores e os múltiplos cada vez mais baixos. Dessa forma, INBR32 é uma das melhores oportunidades de investimento na bolsa no momento.

Descubra as melhores oportunidades com acesso vitalício

A análise do Inter (INBR32) no 3T24 é um exemplo claro de como identificar oportunidades com alto potencial de crescimento. Mas encontrar empresas como o Inter exige experiência e acesso às melhores informações.

Ao assinar o Nord 10X, você não só terá acesso às teses de crescimento mais promissoras da Bolsa, mas também desbloqueará as séries Nord Small Caps e Nord Deep Value como bônus — tudo isso com acesso vitalício, pagando apenas o equivalente a um ano. Por apenas 12x de R$ 97,00, você garante essa assinatura definitiva, sem renovações ou taxas futuras.

Tenha acesso direto aos analistas via Telegram, análises diárias e relatórios aprofundados para encontrar empresas capazes de entregar resultados consistentes e excepcionais, como o Inter.

Não deixe essa oportunidade passar!