As piores ações da Bolsa em 2024

As ações da Casas Bahia (BHIA3) lideram as perdas da Bolsa neste ano. Veja nosas recomendação para o papel

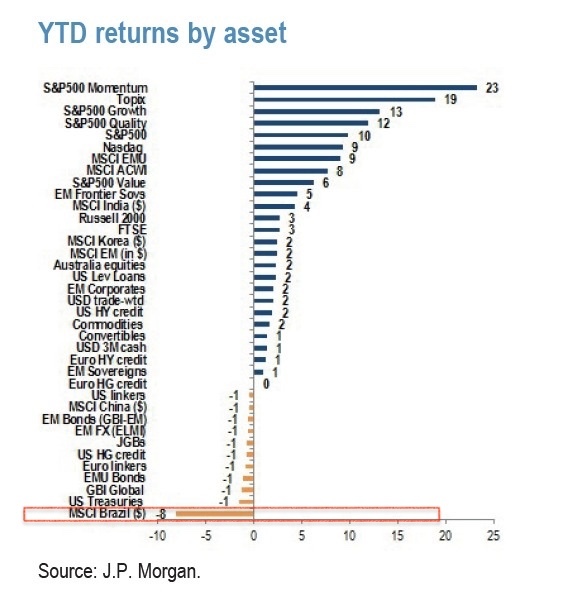

O Ibovespa teve o pior desempenho no primeiro trimestre de 2024 entre os principais mercados globais.

O JP Morgan, o maior banco do mundo, colocou o índice MSCI Brazil, que acompanha o desempenho de grandes e médias empresas brasileiras, como o menos favorável.

O Ibovespa, que chegou a atingir os 131 mil pontos no início de janeiro, encerrou o primeiro trimestre com perdas de -4,53%, aos 127 mil pontos.

Das 89 ações da carteira do índice, 35 ficaram no negativo.

Entre as que tiveram o pior desempenho do período, listamos as cinco empresas que caíram mais de -20% no ano.

Diante de tudo isso, muitos investidores se perguntam se vale a pena investir em alguma dessas empresas.

Afinal de contas, caíram muito e estão baratas. Contudo, é preciso ter cautela ao escolher os ativos que vão compor a sua carteira.

As piores ações do trimestre

1. Casas Bahia (BHIA3) -40,42%

Em processo de reestruturação, o Grupo Casas Bahia viu ¼ de seu valor de mercado ser evaporado em março (as ações já caem mais de -40% em 2024), após resultados do 4T23 bem abaixo das expectativas do mercado e que não trazem sinais de que a empresa irá, de fato, concretizar seu plano de transformação até 2025.

No último trimestre de 2023, a varejista registrou um prejuízo de R$ 1 bilhão, o dobro do que era projetado pelo mercado.

O foco para o ano de 2024 será uma tentativa de recuperação financeira e operacional, algo que nos parece bastante improvável com um ano de varejo arrefecido e competitividade no setor.

Ao analisar o histórico de resultados da companhia, é possível notar que, nas últimas duas décadas, a antiga Via Varejo/Via teve lucros baixos e prejuízos na maioria dos resultados.

Como pontos de atenção destacamos: (i) a alta competição e margens baixas no setor; (ii) e os fantasmas do passado que a Via Varejo/Via apresentou, dentre eles, inúmeros eventos não recorrentes que auxiliavam os resultados, mas não eram, de fato, resultados da operação.

Diante disso, recomendamos que fique de fora das ações de Casas Bahia.

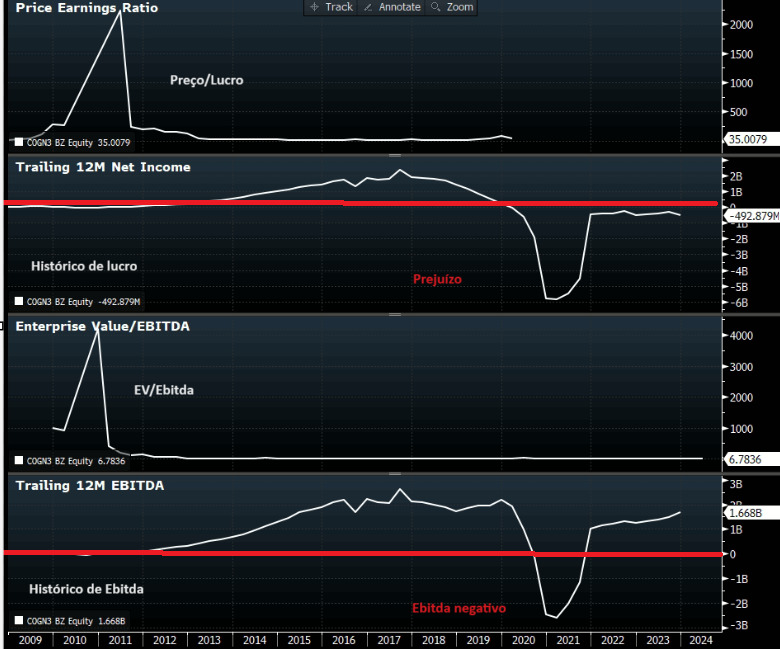

2. Cogna (COGN3) -32,38%

As ações da Cogna apresentaram um movimento negativo de -32,38% em três meses, com os investidores adotando doses de cautela na tese por conta da regulação sobre o ensino à distância do atual governo, além de perspectivas menos favoráveis para seus resultados em 2024.

Grande parte do mercado manteve sua recomendação como “Neutra” para o papel e apenas um banco segue comprado.

Para nós, a companha perdeu o “brilho” há muito tempo. Cogna foi bastante vencedora antes da pandemia, em épocas áureas de Kroton e de inúmeras aquisições bem sucedidas.

A competição com o ensino à distância (EAD), que possui ticket de 3-4x menor que os cursos presenciais, teve um impacto negativo nos resultados da companhia, superando a redução das bolsas do FIES, um programa importante para a empresa na última década.

Negociando a 35x lucros e 7x Ebitda, acreditamos que a companhia terá condições de melhorar os resultados com o programa “FIES Social”, mas alguns nomes como Yquds (YDUQ3), Ânima (ANIM3), Cruzeiro do Sul (CSED3) e Ser Educacional (SEER3) podem atrapalhar a retomada dos resultados da companhia.

Estão no radar Yduqs e Ânima, mas, por enquanto, ficamos de fora do setor.

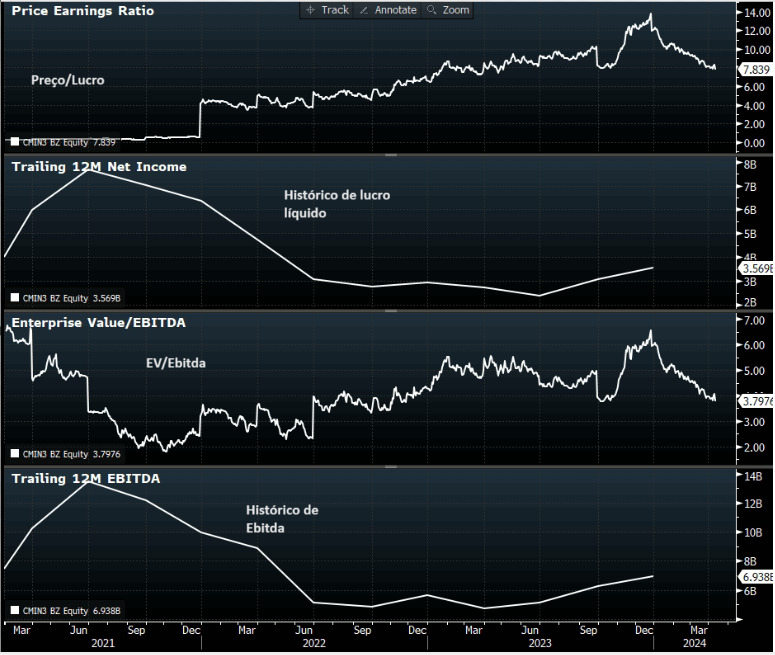

3. CSN Mineração (CMIN3) -31,72%

A CSN Mineração marcou presença na lista de maiores baixas do trimestre, com queda de -31,72% em 2024.

Ainda com diversas incertezas relacionadas ao mercado chinês e, consequentemente, a volatilidade do preço do minério de ferro, as ações da mineradora vem atravessando um processo severo de correção, após subirem quase +120% em 2023 e terem atingido, na opinião de grandes bancos, seu valor justo.

Com expectativas de oferta x demanda por minério de ferro apertada este ano, o mercado voltou a buscar oportunidades no setor de siderurgia, uma vez que no setor de mineração, em especial Vale (VALE3) e CSN Mineração (CSMIN3), não teria upsides atrativos.

Ao observarmos CSN (CSNA3), percebemos que a companhia se beneficia de uma receita majoritariamente concentrada em minério de ferro (cerca de 90%), assim como CSN Mineração.

O mercado está mais entusiasmado com CSN diante dos ganhos com aço (demais 10%) e deixando as ações de CSN Mineração de lado.

Para nós, faz sentido imaginar que os resultados com minério de ferro em queda afetarão completamente os resultados de CSN Mineração, como vimos no período pós-pandemia.

Com um cronograma de projetos de expansão que dependem diretamente da melhora no cenário do minério de ferro, que, por sua vez, depende dos eventos na China, acreditamos que a tese fica dependente de 100% do mercado e pouco da atuação da companhia.

Mesmo negociando a preços baixos (8x lucros e 4x Ebitda), não recomendamos Compra de CSN Mineração.

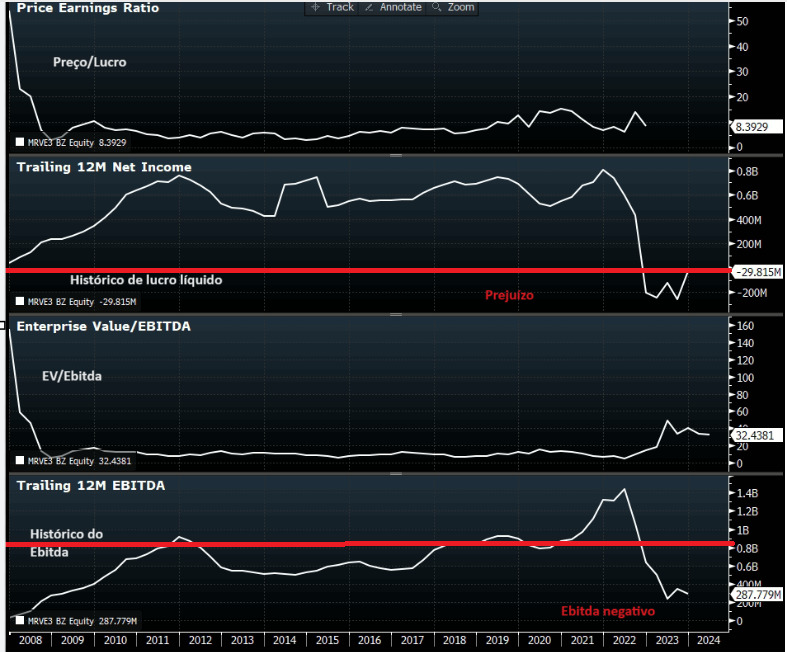

4. MRV (MRVE3) -30,63%

Apesar do ceticismo do mercado com as ações de MRV, temos recomendação de Compra na carteira do Nord 10X, comandada pelo analista Rafael Ragazi.

No histórico mais longevo, a companhia foi muito vencedora nas linhas “Casa Verde e Amarela/Minha Casa Minha Vida”, mas a pandemia trouxe sérias complicações para os resultados.

Para frente, o Ragazi está otimista devido às perspectivas para 2024 e 2025.

Para 2024, em relação ao guidance anterior, a receita aumentou de R$ 7,5 a 8 bilhões para R$ 8 a 8,5 bilhões, a margem bruta foi de 26-28% para 26-27%, a geração de caixa foi de R$ 300 a 500 milhões para R$ 300 a 400 milhões e a Dív. Líq./PL foi de 39-47% para 34-36%.

Adicionalmente, a companhia incluiu um guidance de lucro líquido, sendo de R$ 250 a 290 milhões.

Para 2025, em relação ao guidance anterior, a receita aumentou de R$ 8 a 8,5 bilhões para R$ 9 a 9,5 bilhões, a margem bruta foi de 30-33% para 29,5-31%, a geração de caixa foi de R$ 600-800 milhões para R$ 500 a 700 milhões e a Dív. Líq./PL foi de 20-30% para 20-26%.

A companhia também incluiu um guidance de lucro líquido, sendo de R$ 700 a 850 milhões.

Em linhas gerais, as projeções de receita aumentaram e as demais foram levemente reduzidas ou tiveram suas bandas reduzidas para baixo, basicamente porque a companhia está demorando mais para começar as obras dos lançamentos.

Em relação à projeção de lucros, para 2024 veio um pouco abaixo do número do mercado (R$ 327 milhões) e para 2025 está um pouco acima (R$ 702 milhões).

O ambiente está se tornando cada vez mais favorável, com as várias mudanças no Minha Casa Minha Vida já implementadas e mais duas entrando em breve.

Além disso, a redução da carga tributária (RET 1%, - 3 p.p.), que sozinha contribuiu em R$ 70 milhões de lucro por ano, e o uso do FGTS futuro para financiamento imobiliário, irá contribuir para vendas (aumenta em 8% a capacidade de pagamento do cliente da faixa 1).

A MRV é uma das inúmeras teses de grande potencial de retorno da carteira do Nord 10X.

5. Pão de açúcar (PCAR3) -27,09%

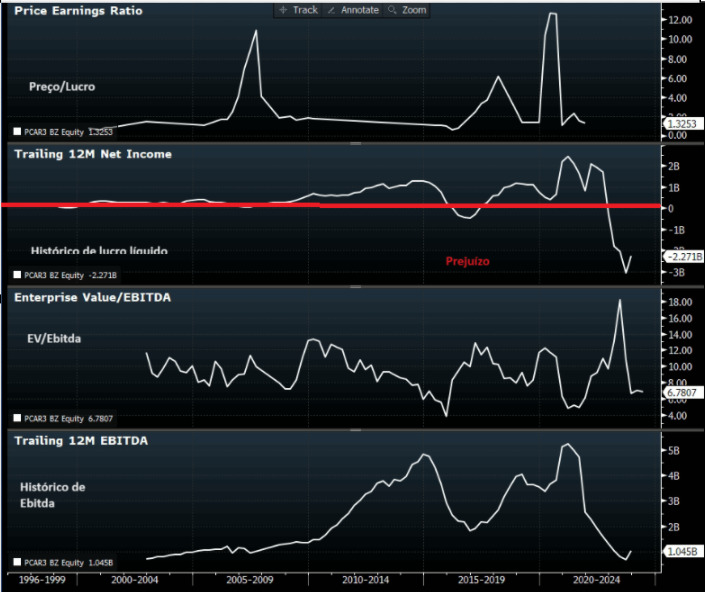

O GPA encerra a lista das piores ações da Bolsa em 2024. As ações da companhia caíram -27,09% em três meses, com o mercado ainda cético em relação à reestruturação que a empresa vem atravessando.

No período, seu até então controlador, o grupo francês Casino, anunciou que deixaria de ter uma participação significativa no GPA e a realizou um follow-on, deixando o controle da companhia. A oferta de ações e a entrada de um novo conselho na empresa não agradaram, em nada, seus acionistas.

A reestruturação por parte do grupo controlador Casino foi muito bem-vinda, dado que o grupo passou por grandes complicações financeiras e o que realmente trouxe sucesso ao grupo Pão de Açúcar foi a gestão Abilio Diniz.

O empresário foi marcante na história do GPA. Valentim dos Santos Diniz, pai de Abilio Diniz, foi o fundador do Pão de Açúcar em 1948, marcando gerações.

O grupo Casino tinha aliança estratégica com a companhia desde 1999 e, na época, tinha 24,5% do controle acionário. Muito tempo depois foi criada uma holding que o grupo Diniz e o grupo Casino tinham o controle. De 2012 em diante, o grupo assumiu o Casino completamente.

A companhia cresceu muito desde o começo dos anos 2000, fez boas parcerias, aquisições e historicamente foi importante também no IPO da Via Varejo, em 2013, no qual o grupo Pão de Açúcar, que detinha ações da varejista, vendeu um pedaço da sua participação.

Nessa época, o grupo Éxito era também uma empresa do Grupo Casino. Em 2016, o Grupo Pão de Açúcar reorganizou os ativos, ficou com as bandeiras Pão de Açúcar e Extra e colocou os negócios da bandeira Assaí na controlada, a Sendas.

A companhia fez muitas reorganizações societárias ao longo do caminho, mas quando olhamos toda a sua história de resultados, que temos acesso aos números desde 1994, de longe a gestão do Abilio foi muito mais próspera.

Em números, a companhia saiu de um Ebitda de R$ 42 milhões em 1994 para R$ 3,7 bilhões em 2013, sendo o último ano do grupo Diniz.

Desde então, ficou mais clara a dificuldade do grupo com relação à gestão, os resultados ficaram bastante lateralizados. Além disso, a companhia sofreu bem em 2015 e 2016 com o cenário macro e a crise no Brasil.

Em 2016, o grupo até decidiu concentrar o GPA em alimentos, vender a Via Varejo, focar nas operações que eles sabiam que gerava bons resultados, mas ainda sim um Ebitda maior que o histórico do Diniz só veio em 2020 devido à pandemia e o aumento do consumo online. Nessa época, a companhia fez muita atuação promocional e alavancou bastante os resultados.

A expectativa do varejo alimentício, apesar da forte história do grupo GPA, não é nada animadora.

Esperamos bastante competição e um ciclo de crédito ainda apertado para as empresas, mesmo com a abertura do mercado de crédito.

Das mais conhecidas, vemos GPA em reestruturação e o Assaí (ASAI3), com melhores números, mas também sofre com a competição.

Não temos boas perspectivas de uma melhora rápida para o setor. Dessa forma, optamos por ficar de fora das ações, mesmo negociando a preços baixos (7x Ebitda e 1x lucro).

Onde investir

Para saber onde investir em abril, basta acessar o link abaixo:

Acessar lista de ações da Nord

No Nord Ações, selecionamos as 10 oportunidades de investimentos que estão baratas, possuem sólidos fundamentos e podem subir ainda mais nos próximos meses.