PetroReconcavo (RECV3): Produção salta 32% no ano e mostra que empresa está pronta para crescimento

Refletindo a capacidade da operação e revitalização de campos, a produção da companhia foi de 26 mil barris por dia em março

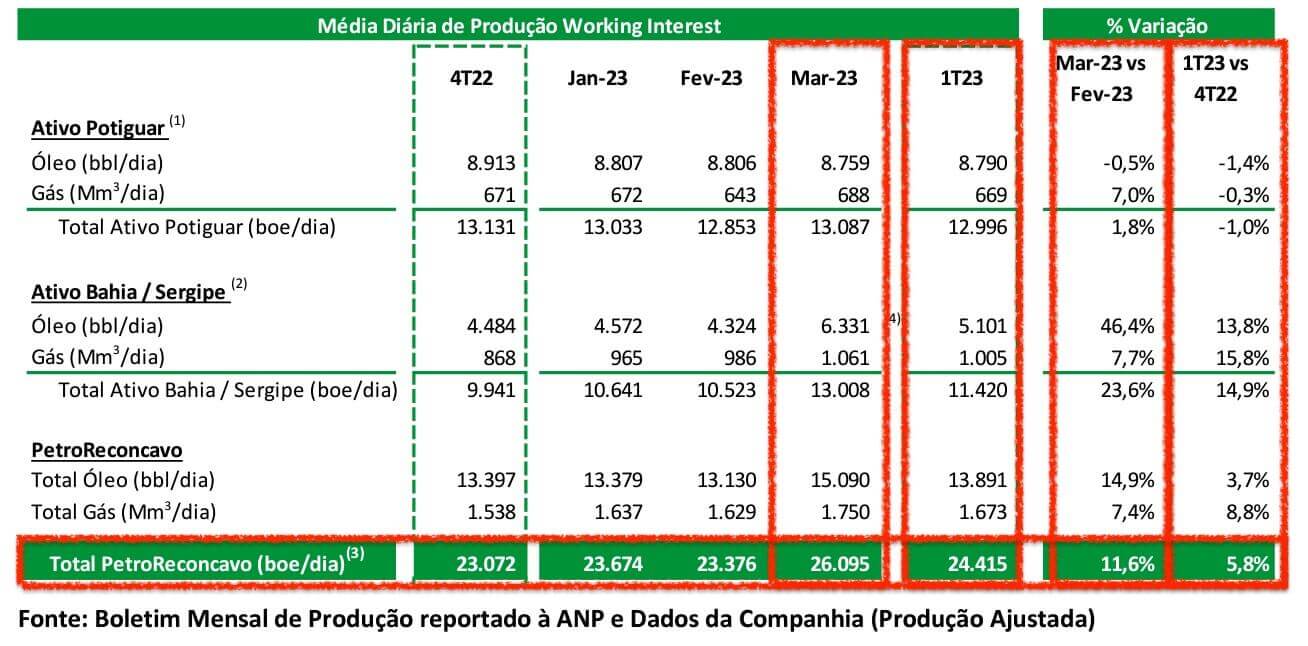

A PetroReconcavo (RECV3) divulgou seus dados prévios relativos a março deste ano. No mês, a empresa produziu 26 mil barris por dia, um crescimento de 31,8% na comparação anual e de 11,6% sobre o mês de fevereiro.

Na média do primeiro trimestre (1T23), a produção da companhia ficou em 24,4 mil barris, um salto de 25,4% sobre o mesmo período de 2022.

O resultado mostra a grande capacidade da PetroReconcavo na operação e na revitalização de campos maduros onshore.

Preços do Brent mais altos

O aumento nos preços do Brent (petróleo cru) impacta positivamente o caixa da companhia e pode aliviar o aumento do capex 2P total em 63% (de US$ 0,6 bilhão para US$ 1 bilhão).

Segundo a empresa, o capex aumentou devido à inflação relacionada a serviços especializados em campos petrolíferos e investimentos adicionais em infraestrutura de instalações.

Apesar da volatilidade e incertezas quanto ao futuro do preço do petróleo por conta da reabertura da China, desaceleração econômica nos EUA, corte de produção da OPEP+ e de todos os desdobramentos envolvendo a Rússia, RECV se destaca entre as ações brasileiras de O&G, com seu mix de fontes de gás.

Além disso, o crescimento da produção reduz o impacto da volatilidade da commodity nos seus resultados.

Bom ponto de entrada

Entendemos que este é o momento para montar posição. O forte crescimento entregue no 1T23 mostra a grande capacidade da PetroReconcavo na recuperação de campos maduros e no desenvolvimento de reservas.

Vale mencionar que a produção de março superou a estimativa de produção para 2023 do relatório de reservas (25,9 mil barris/dia) que soltaram recentemente.

Um dos fatores que pressionaram as ações recentemente foi a sinalização de intervenção do governo na venda de ativos pela Petrobras (PETR4), já que está negociando a compra do Polo Bahia-Terra.

Caso a aquisição não se confirme, a PetroReconcavo já sinalizou que vai buscar novos ativos de óleo e gás para impulsionar seu crescimento de produção.

RECV também negocia a níveis atrativos a 3,4x Ebitda e é a melhor operadora onshore do país. Consideramos as quedas recentes como um bom ponto de entrada no ativo.

Compre RECV3.