PETR4 sem dividendos extraordinários no 4T23

Dividendos muito aquém do que poderia ser. Fim de uma era?

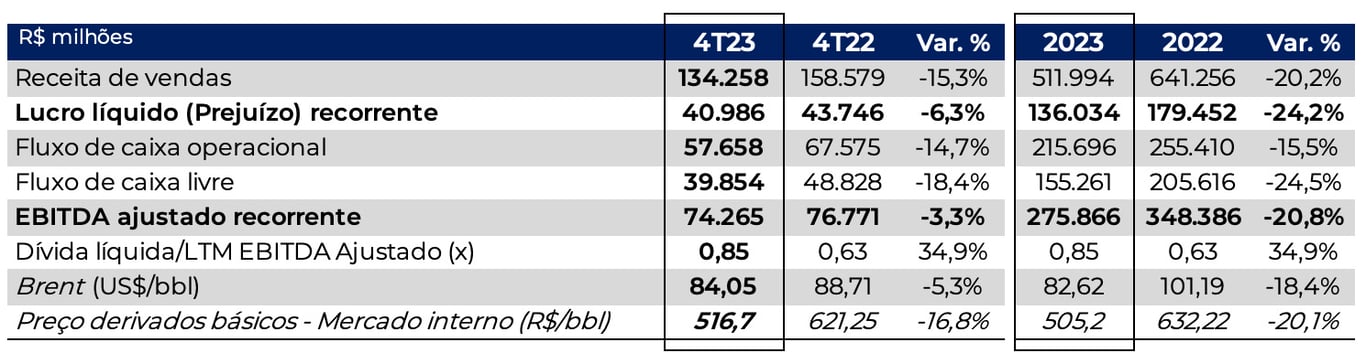

A Petrobras (PETR4) reportou resultados em linha com o consenso do mercado, com uma receita líquida de R$ 134,258 bilhões no 4T23, o que representa uma queda anual de -15,3%.

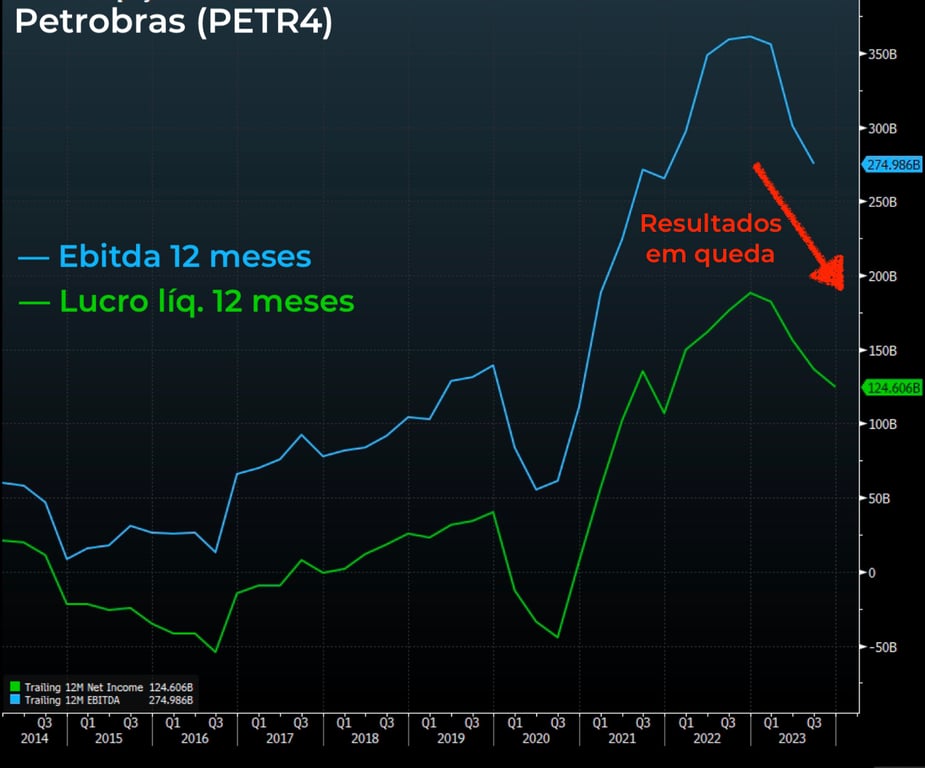

O Ebitda (Lucro antes de juros, impostos, depreciação e amortização, na sigla em inglês) ajustado recorrente ficou em R$ 74.265 bilhões no período, queda de -3,3% no ano.

O lucro líquido recorrente foi de R$ 40,9 bilhões, queda de -6,3% comparado ao 4T22.

Em 2023, a receita reportou uma queda de -20,2%, o Ebitda -20,8% e o lucro -24,2% em relação a 2022.

Por que o lucro da Petrobras caiu?

A Petrobras apresentou bons números em seu relatório de produção, totalizando 2,361 MMboed (milhões de barris de óleo equivalente por dia) de óleo e LGN no Brasil, um aumento de +11,8% ante o mesmo período de 2022. Já no acumulado de 2023, a produção média ficou em 2,231 MMboed, um incremento de +4,2% versus 2022.

Entretanto, o crescimento da produção não foi suficiente para compensar a queda do preço do barril de petróleo Brent. Em relação ao 4T22, a commodity reportou um recuo de -5,3% e de -18% na comparação anual.

Além da queda da commodity, os resultados da estatal foram pressionados pelo desempenho mais fraco do segmento de Refino, Transporte e Comercialização (RTC).

A defasagem do diesel em relação aos preços internacionais pressionaram as margens do RTC. Em 2023, a receita do segmento apresentou uma queda de 18,9% e o Ebitda 41,7%.

Outros destaques financeiros

As despesas operacionais somaram R$ 32,655 milhões no 4T23, um crescimento de +79,6% em relação ao mesmo período de 2022.

O retorno sobre o capital empregado (ROCE) atingiu 11,2% no 4T23, uma redução de 4,6 p.p. na comparação anual.

A dívida líquida da companhia ficou em US$ 44,698 bilhões no 4T23, avanço de +7,7% na comparação com o 4T22.

Já o fluxo de caixa livre da Petrobras, totalizou no 4T23 R$ 39,8 bilhões, um recuo de -18,4% na comparação com o mesmo período de 2022. Em 2023, o fluxo de caixa livre ficou em R$ 155,2 bilhões, queda de -24% em relação a 2022.

O indicador é relevante, pois em sua política de dividendos, a estatal estabelece a distribuição de 45% do fluxo de caixa livre para seus acionistas.

PETR4 dividendos

A Petrobras não pagará dividendos extraordinários relativos ao quarto trimestre, segundo fato relevante.

A companhia anunciou a distribuição de dividendos ordinários de R$ 14,2 bilhões, dentro da fórmula que estabelece o equivalente a 45% do fluxo de caixa livre. Os dividendos correspondem a R$ 1,09 por ação preferencial e ordinária e serão pagos em duas parcelas, em maio e junho.

A proposta será avaliada em assembleia de acionistas, prevista para 25 de abril de 2024.

Em caso de aprovação, a companhia pagará dividendos totais de R$ 72,4 bilhões em relação ao exercício do ano passado, abaixo das expectativas do mercado, de R$ 90 bilhões.

Política de remuneração

O anúncio confirmou os temores dos investidores de que a Petrobras pagaria menos dividendos, conforme antecipado pelo presidente da estatal, Jean Paul Prates.

No fim de fevereiro, Prates afirmou, em entrevista para a Bloomberg, que a Petrobras será mais cautelosa no pagamento de dividendos extraordinários à medida que se move para se tornar uma potência de energia renovável.

A frustração do mercado ficou para o não pagamento dos dividendos extraordinários, destinados para a recém-criada reserva de remuneração de capital.

A grande dúvida, porém, é qual será a destinação desses recursos no futuro.

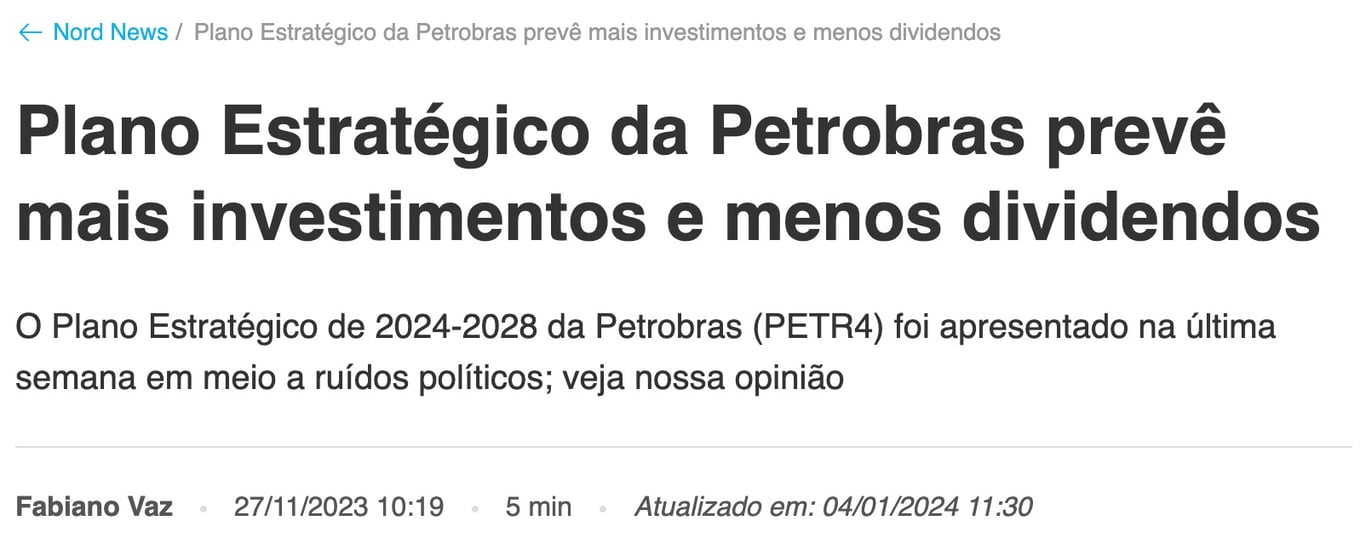

Após a crise de 2014, a Petrobras focou no seu core business, exploração e produção em águas profundas e ultraprofundas, e iniciou desinvestimentos em ativos que não faziam sentido.

Desde a mudança na gestão da companhia, em 2023, tivemos alterações no seu plano estratégicos, com a retomada de foco maior na atuação nos mercados de refino, gás e energia, além de maiores investimentos em projetos de energias renováveis e descarbonização.

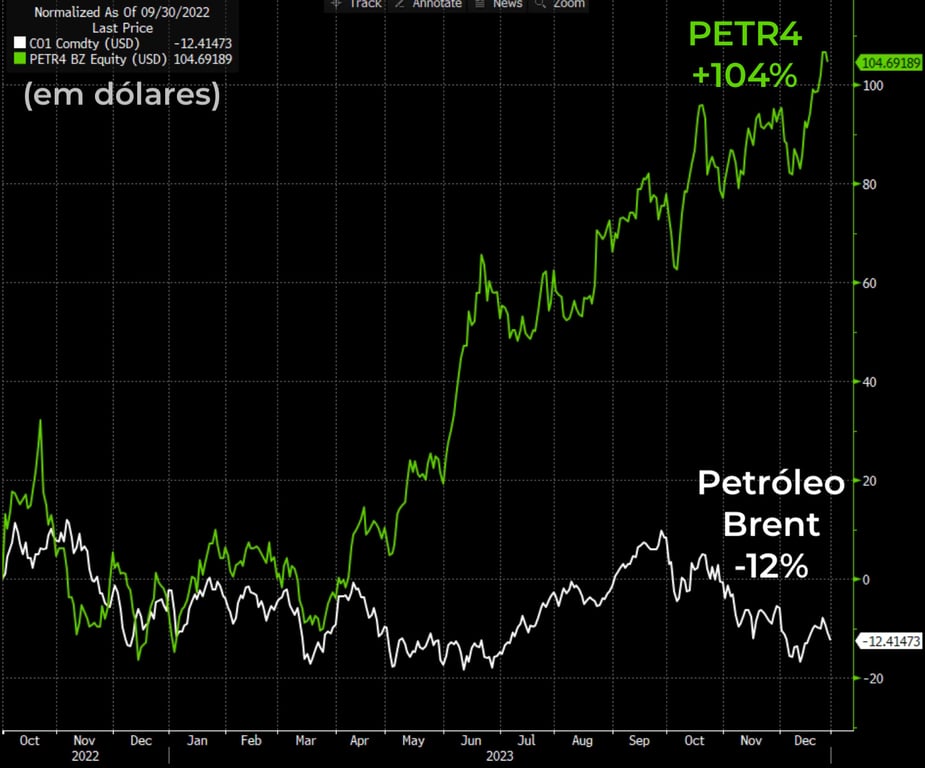

Há 12 meses, o cenário e as perspectivas para a estatal eram o oposto do atual. Os cenários macro e micro mais favoráveis contribuem para uma menor percepção de risco para a petroleira.

Neste período, as ações da Petrobras praticamente dobraram de valor. A lucratividade, rentabilidade e, consequentemente, a forte geração de caixa da petroleira impulsionaram as ações para os níveis atuais.

Mesmo assim, a nossa visão sobre a companhia não foi alterada. Ficamos desconfortáveis em relação às mudanças no plano estratégico da estatal e com ingerências que ela historicamente sofre.

“Leva-se 20 anos para construir uma reputação e 5 minutos para destruí-la”. — Warren Buffett

Para além da Petrobras

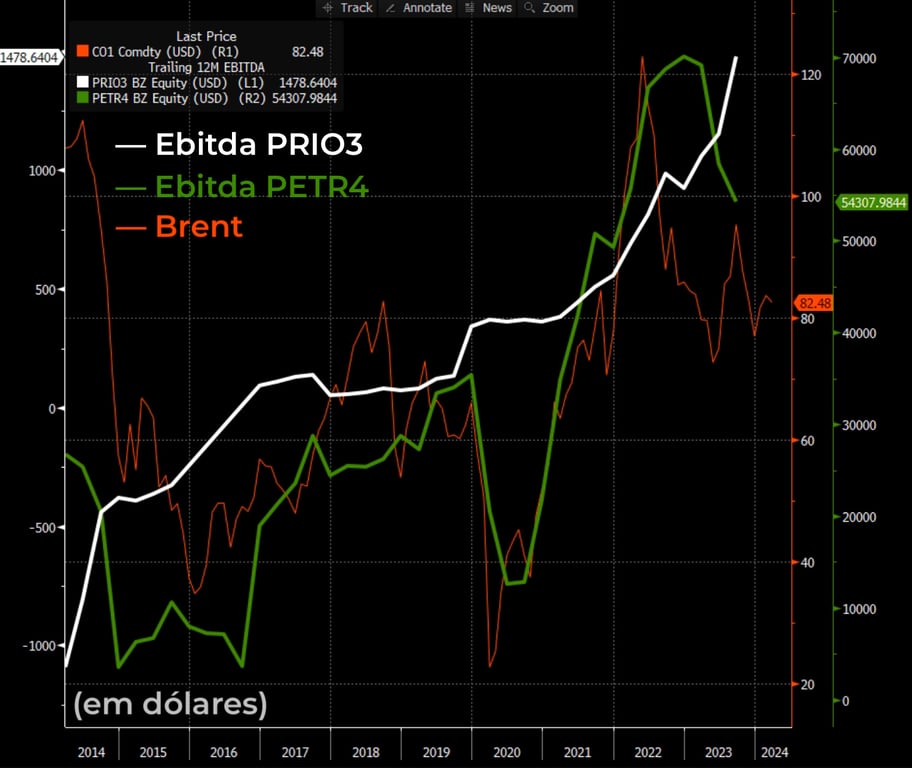

Diante disso, e pela perspectiva de resultados mais fracos para a Petrobras em 2024, preferimos ficar com a visibilidade e a margem de segurança que a Prio (PRIO3) nos proporciona.

A expansão da produção da Prio proporciona resultados crescentes, mesmo com as correções do preço do petróleo ao longo do tempo.

A pequena petroleira deve quase que dobrar seus resultados nos próximos três anos, por meio da expansão da sua produção e dos custos de extração baixos.

Negociando a 5x lucros e 3,6x Ebitda 2024, além da visibilidade de resultados futuros, com a Prio conseguimos dormir tranquilos.

Troque PETR por PRIO.