Operar vendido não é uma boa ideia no cenário atual

Os volumes de short (vendido) na nossa bolsa parecem estar reduzindo, aponta estudo do Itaú BBA

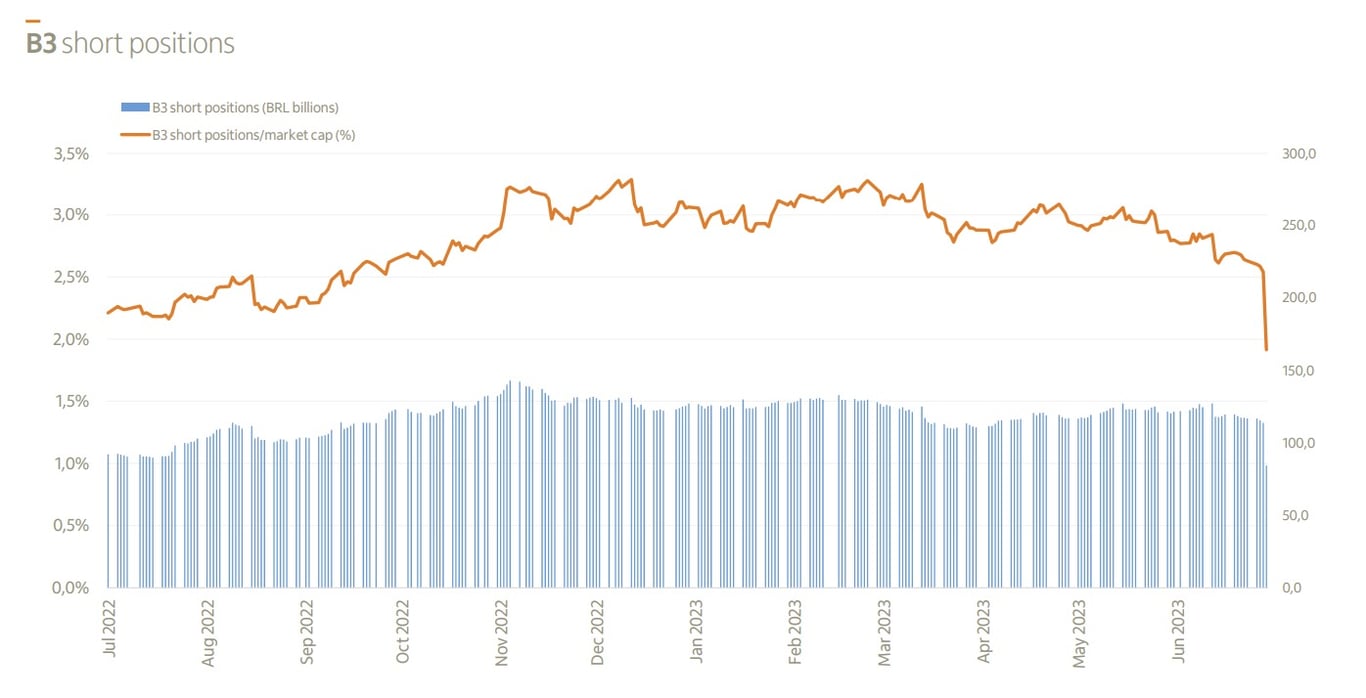

Com a melhora do mercado de capitais brasileiro, dadas as expectativas de início do ciclo de redução da taxa de juros, os investidores reduziram drasticamente as operações short, aponta estudo do Itaú BBA.

Os estudos do banco sugerem que os volumes de short (vendido) na nossa bolsa parecem estar reduzindo, dados os avanços no arcabouço fiscal, manutenção de metas de inflação, reforma tributária, valuations ainda atrativos e a aproximação do ciclo de queda de juros.

Ainda estamos em níveis elevados, mas já temos visto alguma redução.

De forma geral, com valuations ainda baratos e uma narrativa mais a favor do lado macroeconômico, fica perigoso continuar vendido.

Como operar vendido (short) em BOVA11?

O BOVA11 é um ETF que busca replicar as ações do índice Ibovespa, de forma que você possa comprar (ou vender) o índice de referência da bolsa brasileira. Fazer uma estratégia “short” em BOVA11 é basicamente vender o índice, apostando que ele vai cair.

O seu custo é a taxa do short. Os retornos (ou perdas) são dados a partir de qual direção o ETF toma após a operação confirmada em diante (seja de perda no caso da valorização, seja de ganho se o rumo for de desvalorização).

A forma como um gestor de fundos de investimentos utiliza esse mecanismo, por exemplo, pode variar de acordo com a estratégia de cada um. Alguns gestores compram outras ações com o dinheiro do short, outros até mesmo compram o CDI para ter o carrego (hoje alto) etc.

Espaço para o Ibovespa subir mais

A redução do short em IBOV pode contribuir para o índice subir mais, visto que a forma como você retira o “short” é recomprando o ativo, então, em teoria, isso poderia motivar as altas.

Entretanto, precisamos de mais do que isso para termos um novo rally.

O movimento que vimos até o momento foi puramente macroeconômico, fruto da redução do custo de capital e da redução de ruído no lado do governo.

À frente, na minha visão, é necessário que venham novos recursos para a bolsa (fruto de alocações de estrangeiros, multimercados, pessoas físicas etc.).

Investir em emergentes

Certamente, o que também pode ajudar é um ambiente externo mais benigno que o esperado, levando a um dólar mais fraco.

Momentos como este também são interessantes para alocações em países emergentes, inclusive no Brasil.