OIBR3 — comprar ou vender?

Confira a recomendação da Nord Research sobre as ações da Oi após empresa anunciar seu segundo pedido de recuperação judicial

Em março deste ano, a Oi (OIBR3) entrou com novo pedido de recuperação judicial perante a 7ª Vara Empresarial da Comarca da Capital do Estado do Rio de Janeiro, em caráter de urgência, depois da empresa ter anunciado, em dezembro, que havia saído do processo anterior que levou seis anos para ser concluído.

Possivelmente, nem os mais otimistas acreditam na tese da empresa. Não faltam motivos para vender as ações da Oi.

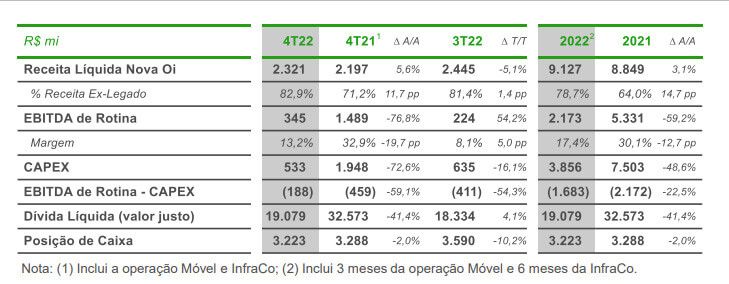

4T22: pior resultado da história

Após vários atrasos, Oi reportou, em maio, os resultados do quarto trimestre de 2022 (4T22) com prejuízo líquido de R$ 17,6 bilhões, uma alta anual de 396,3% ante prejuízo de R$ 3,5 bilhões registrado um ano antes.

A receita líquida apresentou queda de 42,1% e o Ebitda (lucro antes de juros, impostos, depreciação e amortização) caiu 75,4% na comparação anual.

Os números cravam o pior resultado da história da companhia, segundo a Economatica.

Rebaixada a “calote”

A agência de classificação de risco Fitch rebaixou a nota de crédito da Oi para nível de calote. Segundo a classificação da Fitch, a empresa pode não conseguir recursos suficientes para as suas obrigações de dívida, na ordem de R$ 35 bilhões.

A empresa buscou uma redução da dívida financeira com as vendas da Oi Móvel, participação na V.tal e de outros ativos. No entanto, o endividamento segue elevado, principalmente quando comparamos com a sua capacidade de geração de caixa.

Oi ainda tem muitos desafios

O grande desafio da Oi é conciliar as suas despesas operacionais e investimentos em expansão de fibra com o pagamento dos seus compromissos. Esse desafio aumentou nos últimos meses, com a manutenção da taxa de juros em 13,75% e com um mercado de crédito mais restrito, fazendo com que a Oi entrasse com um novo pedido de recuperação judicial.

Adicionalmente, a Justiça permitiu que a Oi obtivesse um financiamento de US$ 275 milhões em abril de 2023, que constará futuramente no Plano de Recuperação Judicial, com o objetivo de garantir o financiamento de suas operações até a deliberação e aprovação de um plano para a empresa sair da situação em que está.

Por que não vale a pena comprar Oi agora?

Mesmo com algum fôlego nas negociações com credores e avanços em fibra, a situação da Oi continua bem ruim.

A empresa segue queimando muito caixa e sem muitos outros ativos relevantes para alienar. Para equalizar, a Oi deve buscar vender a totalidade ou grande parte da sua participação na V.tal (cerca de 34%), um ativo que possui um bom potencial de valorização no futuro.

Considerando tudo o que foi comentado, temos pouca visibilidade em OIBR3.

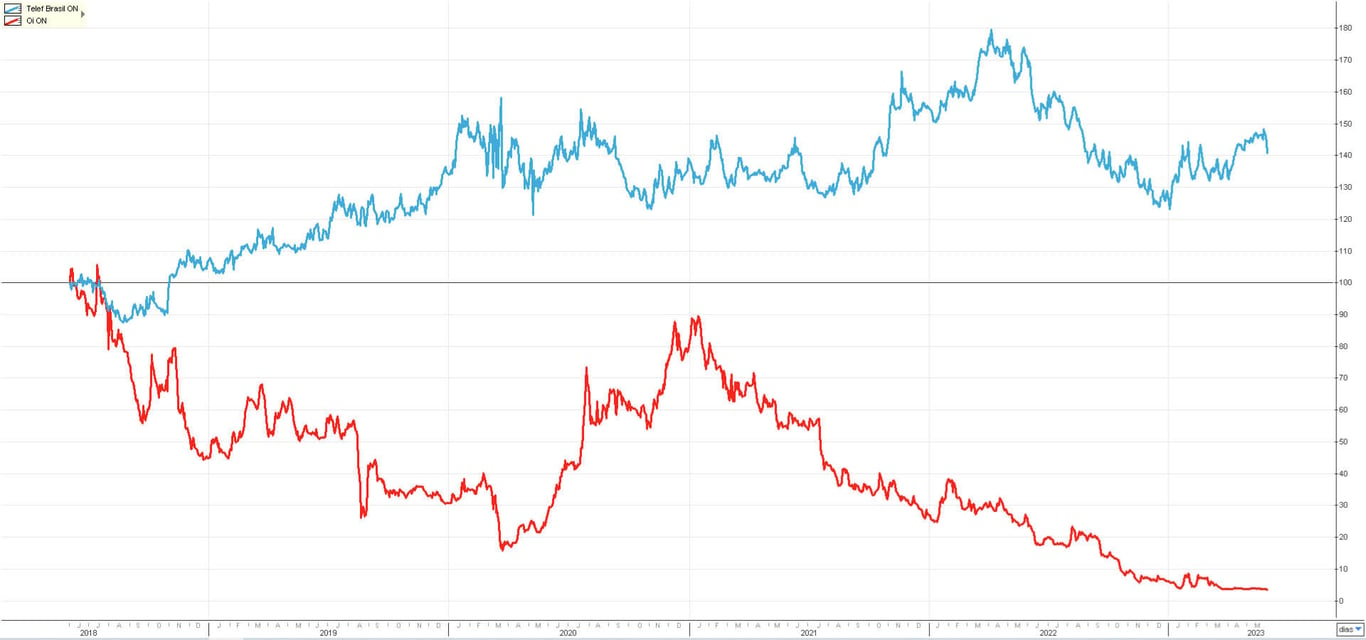

Troque Oi por Telefônica Brasil (Vivo)

No setor de telecomunicações, preferimos as ações da Telefônica Brasil, dona da Vivo (VIVT3).

A Telefônica Brasil é uma empresa defensiva, com resultados consistentes e ótima geração de caixa. Os resultados recentes do primeiro trimestre de 2023 (1T23) mostram uma resiliência do segmento mesmo diante de um contexto macroeconômico mais complexo.

Como principais drivers de crescimento, vale mencionar: i) avanço no segmento móvel, com destaque para as sinergias a serem capturadas com a aquisição dos ativos da Oi; e ii) avanço no segmento fixo (majoritariamente fibra, que é o segmento core).

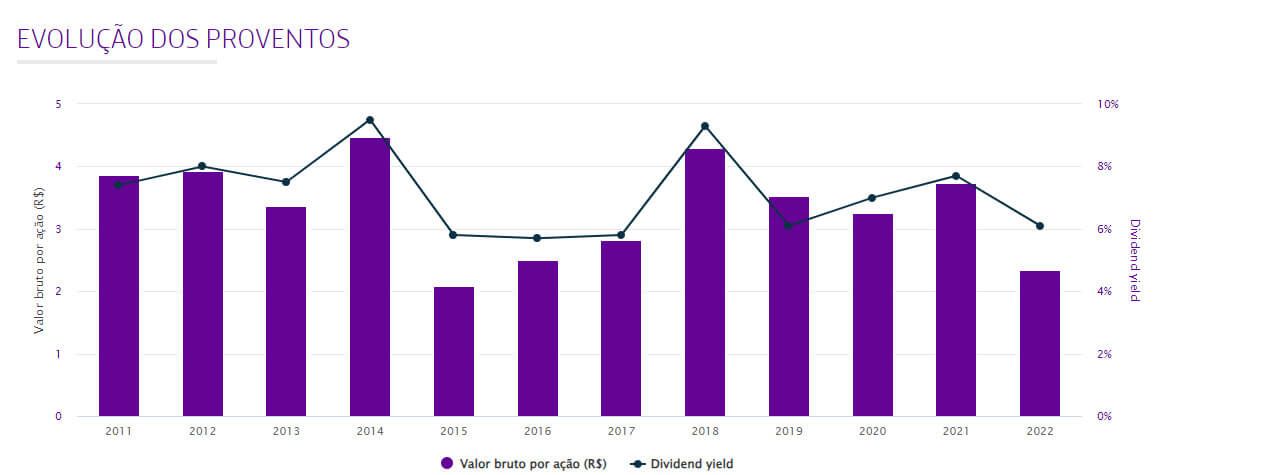

Dividendos de dois dígitos

Ao investir em VIVT3, você também estará posicionado em uma das principais recomendações para ganhar proventos.

A companhia apresenta consistência no pagamento de dividendos ao seu acionista.

A expectativa é de um Dividend Yield de dois dígitos para 2023, o que é considerado um excelente retorno com dividendos após a redução de capital, anunciada em fevereiro.

VIVT3 está barata

As ações negociam a 3,8 vezes EBITDA, valor bem abaixo da média histórica dos últimos cinco anos, o que mostra atratividade das ações nos níveis atuais.

Recomendamos compra para Telefônica Brasil por se tratar de uma empresa sólida, barata e que paga bons dividendos, sendo uma ótima alocação para uma carteira com foco em renda passiva.

A tese completa de Telefônica Brasil está disponível na série Nord Dividendos. Confira a carteira na íntegra.