O Mapa da Mina de Peter Lynch

As 6 categorias do megainvestidor são essenciais para saber o que esperar de suas ações.

Desenvolva suas próprias teses de investimento

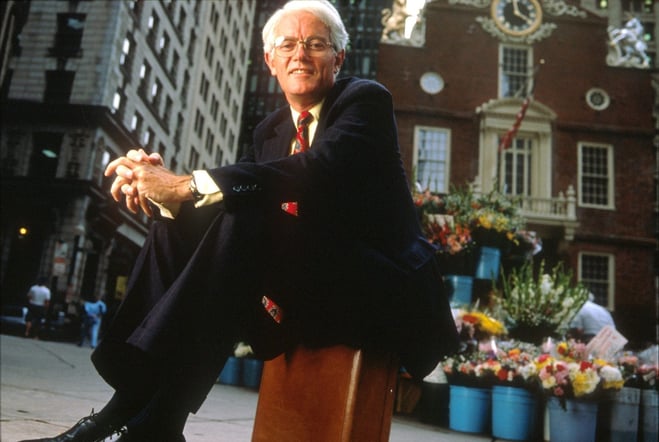

Peter Lynch foi um dos maiores investidores de todos os tempos.

Durante os 13 anos em que foi gestor do fundo Magellan (1977-1990), obteve um retorno médio anual de, enormes, +29,2 por cento.

“Investir sem fazer pesquisa é como jogar poker sem olhar as cartas”

Em apenas 13 anos, Lynch multiplicou o patrimônio que geria em 28x.

Lynch defende que para obter sucesso investindo em ações é preciso conhecer bem a empresa e seu negócio. Desenvolver a “história” de cada um de seus investimentos.

E, para entender melhor essas histórias, Lynch dividiu as companhias que analisava em 6 grandes categorias.

As 6 categorias de Peter Lynch

O interessante das 6 categorias de Peter Lynch é que elas nos ajudam a identificar as características e riscos que cada tipo de investimento nos traz.

Um dos primeiros passos para entender o que esperar de seus investimentos é distinguir em que tipo de empresa você está investindo.

Afinal, é muito mais fácil navegar pelo tumultuado mercado financeiro com um mapa da mina.

Mas claro que as categorias são fluidas. As empresas são entes vivos que podem se movimentar entre as diversas características de cada segmento.

Além disso, comentamos como cada uma de nossas séries se inserem nas categorias de Lynch.

E, o mais interessante, onde você investe? Em qual categoria está alocado seu patrimônio? O que você espera das ações que possui?

1- Empresas de crescimento lento

Não importa se vendendo mais ou aumentando sua rentabilidade, o importante é que a empresa esteja se expandindo devagar.

Empresas de crescimento lento, normalmente, crescem em linha com a expansão do PIB.

Apesar da tendência humana de acreditar que as coisas nunca mudarão, eventualmente indústrias com alto crescimento amadurecem e se tornam empresas de crescimento lento.

Um indicador de que uma companhia é uma Slow Grower é o pagamento de dividendos gordos e regulares. Quando as companhias não conseguem novas maneiras de expandir seu negócio, acabam distribuindo grande parte dos lucros na forma de proventos – o Ricardo adora essas empresas no Nord Dividendos.

Quem não gosta de dinheiro pingando na conta de forma recorrente?

Não há nada de errado nisso, se novos projetos não forem rentáveis, distribuir lucros é a melhor alocação de capital.

Empresas do setor de energia, saneamento ou que dependem de concessões são ótimos exemplos de companhias nesta categoria.

Proteção de capital, renda com proventos (gordos dividendos) e previsibilidade nas companhias costumam ser o objetivo aqui.

2- Empresas de Crescimento médio

São empresas grandes, consolidadas, geralmente com marcas fortes e conhecidas, que crescem entre 10 e 15 por cento ao ano.

Os grandes bancos brasileiros (ITUB4, SANB11 e BBDC4), Ambev (ABEV3) e Hypera Pharma (HYPE3) são bons exemplos destas empresas em nossa bolsa.

Tais companhias costumam oferecer boa proteção em recessões e crises, raramente vão quebrar, e tendem a se recuperar de eventuais tombos.

Dependendo de seu preço de compra (sempre o preço, pequeno gafanhoto), você pode obter um lucro considerável investindo neste categoria.

Grandes companhias passam por problemas internos ou simplesmente enfrentam um pessimismo exagerado, o que pode gerar grandes oportunidades.

Quem comprou Itaúsa (ITSA4), no começo de 2016, não pode reclamar dos mais de 250 por cento de retorno acumulado. Mas isto só foi possível porque sua ação ficou praticamente parada nos 2 anos anteriores, enquanto seu resultado dobrou.

Lucro (verde) e cotação (branco) de ITSA4. Fonte: Bloomberg.

O maior risco de investir nas Medium Growers é o preço. É preciso tomar cuidado para não pagar caro demais em uma destas empresas, simplesmente porque lhes foi atribuído o sobrenome “premium”.

Com preço elevado, se algo der errado, as altas expectativas podem se tornar quedas bem fortes.

O segredo do sucesso nas Medium Growers é ficar atento às oportunidades de comprar boas companhias num momento de pessimismo (exatamente o que fazemos no Investidor de Valor).

3- Empresas de crescimento acelerado

Esta categoria engloba as empresas com crescimento superior a 20 por cento ao ano. Aqui, estão as famosas tenbaggers do Peter Lynch – empresas capazes de multiplicar por 10x – são as nossas principais posições no ANTI-Trader e também são terreno fértil para o Nord Small Caps.

Uma empresa de crescimento rápido não precisa, necessariamente, pertencer a uma indústria de alto crescimento. É bastante possível crescer roubando market share das companhias rivais.

As grandes locadoras na bolsa (RENT3, LCAM3 e MOVI3), crescem 40 por cento ao ano, enquanto seu mercado cresce, apenas, 10 por cento. Elas se aproveitam das vantagens competitivas obtidas com a larga escala para abocanhar a fatia de mercado das pequenas.

Empresas dessa categoria geralmente descobrem uma fórmula de sucesso e a replicam várias vezes, resultando em uma forte aceleração de resultados e consequente valorização de suas ações.

Logicamente, o maior potencial de valorização vem acompanhado de maior risco, especialmente se tratando de companhias mais jovens. O mercado não costuma reagir bem quando empresas de grande crescimento desaceleram.

É importante procurar por empresas que crescem e conseguem apresentar boa lucratividade. O desafio é identificar quando elas vão parar de crescer e quanto pagar pelo crescimento – alto crescimento e preço baixo são uma combinação maravilhosa.

4- Companhias Cíclicas

Empresas ligadas a commodities básicas, químicos ou siderúrgicas e metalúrgicas, assim como incorporadoras, aéreas e varejistas, se encaixam nesta categoria.

Quando a economia sai de uma recessão para uma expansão, as empresas cíclicas tendem a crescer muito mais do que as empresas de Medium Growth.

Temos algumas delas no Investidor de Valor, no ANTI-Trader e também no Nord Deep Value.

As pessoas compram mais carros, roupas, viagens e tem mais confiança para adquirir imóveis em economias vigorosas. Mas quando a economia vai na direção oposta, essas ações irão sofrer.

Se posicionar na parte errada do ciclo pode te custar mais de -50 por cento, e pode demorar anos para que você veja a recuperação das ações.

Como as principais empresas cíclicas são companhias bem conhecidas, é comum as confundir com as Medium Growth.

Mas uma grande incorporadora verá seu resultado oscilando entre enormes lucros e enormes prejuízos durante expansões e recessões, enquanto o Itaú, não terá oscilação tão grande de resultados.

É fundamental identificar em que ponto do ciclo estamos antes de investir nessas ações. Você precisa estar atento aos primeiros sinais de inversão de tendência.

Nas cíclicas, timing é tudo.

5- Empresas em reestruturação

Empresas em turnaround estão tentando se recuperar de uma tragédia.

Tragédia causada por uma sequência de más decisões, acidentes, grandes alterações no mercado da empresa, mudança no ambiente regulatório ou revolução tecnológica.

Não são empresas de baixo crescimento, são empresas sem crescimento, ou pior: com seu negócio encolhendo.

Não são empresas cíclicas saindo de uma fase negativa do ciclo, são potenciais fatalidades.

Uma empresa cíclica com uma gestão ruim é definitivamente uma potencial candidata a ter os problemas que vemos aqui – vemos muitas incorporadoras nesta categoria.

Ao menos, o sucesso nestas empresas está pouco relacionado com o mercado em geral. E quando o sucesso vem, é bastante recompensador – este segmento é um prato cheio para o Nord Deep Value.

Aqui, a chance de perder todo o capital investido não é pequena, não é recomendável investir mais do que 5 por cento do seu portfólio em uma destas empresas.

Empresas como OI (OIBR3) ou Gafisa (GFSA3) ou, em menor intensidade, Via Varejo (VVAR3), são exemplos de empresas que estão passando por um processo de turnaround.

6- Asset Plays – ativos ocultos

As companhias desta categoria possuem algum ativo valioso que o mercado simplesmente ignora ou subavalia.

Este ativo pode ser dinheiro em caixa, imóveis, uma carteira de clientes, direitos de uso, concessões, tecnologias, patentes ou até em prejuízos acumulados.

Para ganhar dinheiro com este tipo de investimento é necessário um profundo estudo e conhecimento da empresa e de seus ativos, além de um bocado de paciência – paciência que o Nord Deep Value tem de sobra.

Afinal, os ativos podem estar subavaliados por uma decisão da gestão ou impossibilidade de reaver seu valor.

Springs (SGPS3) é um ótimo exemplo – o negócio da companhia não gera valor há anos, mas fechar suas fábricas e liquidar seus terrenos pode gerar valor ao acionista.

Juntando todas as peças

É importante citar que as empresas transitam entre as classes ao longo de suas vidas, mas identificar a classe atual é fundamental.

Assim como nossas séries acabam tendo participação de mais de uma categoria – avaliamos muito mais o nível de risco do negócio (e o preço) do que apenas o segmento.

Colocar as ações em suas devidas categorias é apenas o primeiro passo para construção de suas teses de investimentos. Assim, ao menos você terá uma boa noção do que esperar.

O próximo passo é se debruçar sobre os detalhes que te ajudarão a entender como essas histórias podem se concretizar.

Agora que você já sabe como classificar as empresas e o que esperar delas, que tal revisitar seu portfólio e conferir se sua alocação corresponde aos seus objetivos e expectativas?

Como está dividida sua carteira atual?

Abraço,

Rafael Ragazi.

Em observância ao Artigo 22 da Instrução CVM nº 598/2018, a Nord Research esclarece que oferece produtos contendo recomendações de investimento pautadas por diferentes estratégias e/ou elaborados por diferentes Analistas. Dessa forma, é possível que um mesmo valor mobiliário encontre recomendações distintas em diferentes produtos por nós oferecidos. As indicações do presente Relatório de Análise, portanto, devem ser sempre consideradas no contexto da estratégia que o norteia.