Nubank tem lucro recorde, mas segue com dificuldade de avançar na alta renda

A fintech divulgou os resultados do quarto trimestre de 2022. Confira os números do Nubank!

O Nubank (NUBR33) reportou lucro líquido de US$ 58 milhões no quarto trimestre de 2022, revertendo a perda de US$ 71,3 milhões registrada em igual período de 2021.

Sem o efeito de US$ 355,6 milhões do encerramento do pacote de remuneração via plano de ações do CEO David Vélez, o lucro líquido ajustado ficou em US$ 113,8 milhões no 4T22 – crescimento de 3,456% frente aos US$ 3,2 milhões registrados no mesmo período do ano anterior.

Resultados do 4T22

O banco adicionou 4,2 milhões de novos clientes no trimestre, fechando o ano com 74,6 milhões. Com isso, a taxa de atividade atingiu uma nova marca histórica de 82%.

O aumento no percentual de clientes do Nu também teve impacto no crescimento do volume de transações e compras, alta de 65%.

O custo de aquisição, por sua vez, se manteve estável e a receita média por cliente ativo aumentou para US$ 8,2, avanço de 32% na comparação anual – número esperado, em vista das safras antigas de clientes com a receita de US$ 23 por mês.

Outro ponto de destaque foi a receita consolidada que registrou US$ 1,45 bilhão no quarto trimestre e US$ 4,8 bilhões em 2022.

A analista Danielle Lopes destaca que o crescimento da receita é o efeito combinado do crescimento do número de clientes e de níveis mais altos de monetização no Brasil.

“O Nubank conseguiu reduzir o custo da operação desde o anúncio de não remunerar mais as contas automaticamente com a rentabilidade do CDI. Agora, com um CDI médio de 13,65% no trimestre reportado pela companhia, seu custo ficou abaixo, 7,57% para a operação varejo brasileira”, disse.

Na ponta negativa, notamos um aumento de +108% nas provisões para perdas de crédito, representando 60% da receita, o que é preocupante por representar uma grande parcela de seus resultados atuais, avalia Lopes.

Nubank provou a tese?

Nossa analista comenta que a reversão no prejuízo não sinaliza que o Nubank provou a tese. “O banco ainda tem dificuldade em penetrar em rendas mais altas – um público que pode gerar mais comissionamentos ou receitas com taxas para a fintech”, aponta Lopes.

Além disso, o pesadelo com a inadimplência também não acabou. “No Brasil, o NPL 90 dias, que mede os créditos com atrasos superiores a 90 dias, ficou em 5,2% da carteira”, disse. “No primeiro trimestre, a inadimplência costuma ser maior, mas sazonalidade não pode ser um fator para aliviar o controle”.

Outra grande preocupação é a opção de empréstimo no cartão de crédito. “Os clientes podem usar parte do saldo da conta do Nubank para aumentar o limite do cartão de crédito. Isso em conjuntura com o cenário atual é bastante arriscado e pode se traduzir em um recebível de pouca qualidade (se aumentar a parcela de inadimplência, alongamento de dívidas)”.

Nossa preferência no setor

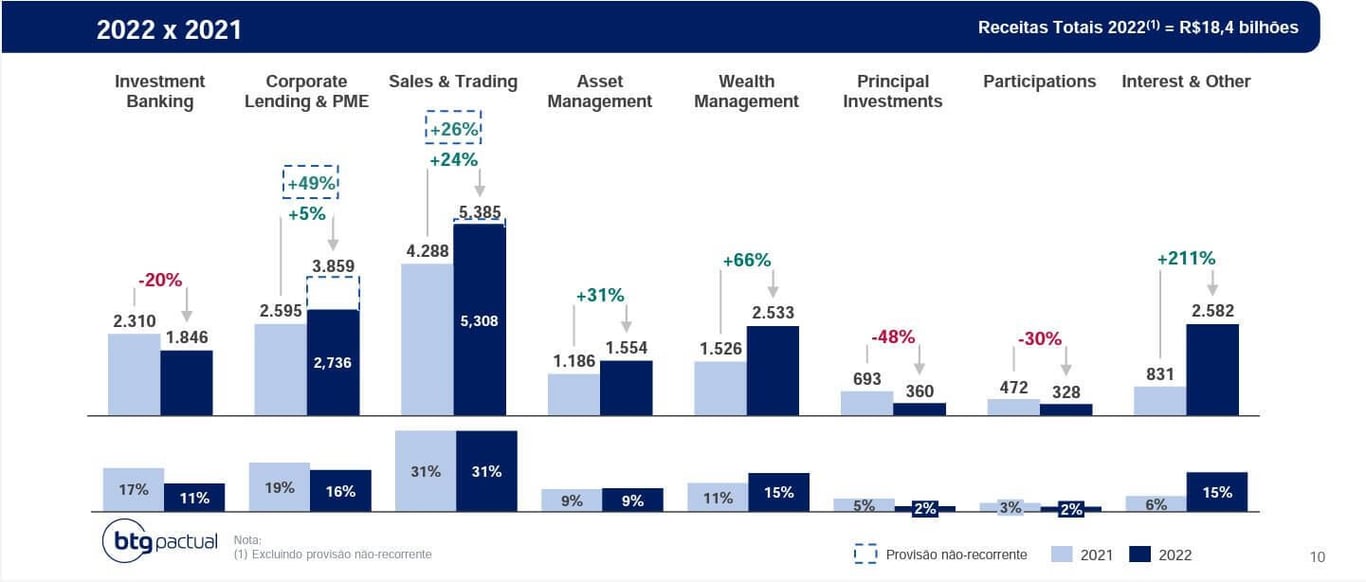

Destacamos a nossa preferência por BTG Pactual (BPAC11) dentro do setor de Bancos. Mesmo com impactos de um cenário local desafiador e um evento atípico [Americanas], o BTG entregou um excelente crescimento de +28% no lucro e ROE de 20,8% em 2022.

O caso de fraude em Americanas (AMER3) teve um impacto líquido de R$ 580 milhões no lucro e novas provisões podem ser realizadas nos próximos trimestres, ainda assim, o BTG espera um sólido crescimento de receita para 2023, uma maior alavancagem operacional e um ROE ainda maior, apesar do cenário desafiador.

A carteira de crédito também deve crescer ao redor de 15% e a expectativa é de que as receitas de corporate lending avancem ainda mais, devido a critérios de concessão mais rígidos e spread de crédito ainda maiores (tendência do mercado financeiro como um todo, não apenas no BTG).

Adicionalmente, as áreas de Wealth, Asset e S&T (Mesa de operações) seguirão crescendo em função dos diversos investimentos feitos nos últimos anos e do aumento esperado do market share em novos segmentos de clientes e produtos.

Atualmente, vemos as ações do banco negociadas a baixos múltiplos (10 vezes lucros).

Portanto, com as receitas crescendo mais do que os custos, histórico de resultados comprovados e uma diversificada linha de negócio que traz receita (imagem abaixo), reiteramos nossa recomendação de Compra para BPAC11.