Nord Asset: Carta do Gestor (Julho/2024)

O destaque do mês ficou para nossas posições em ações. Veja quais ativos performaram bem.

Para o Barão Pierre de Coubertin, fundador dos Jogos Olímpicos da era moderna, a cerimônia de abertura das Olimpíadas não deve ser visto como um simples desfile, segundo ele, dentre as suas várias atribuições, o “Seu papel e seu destino é o de unir no presente o que foi e o que será.”

Howard Marks, um dos grandes investidores do nosso tempo, aborda o tema em um de seus memorandos, chamado “A ilusão do conhecimento”. Para Marks, dado que o futuro é incerto, precisamos nos concentrar no que temos e sabemos hoje.

“You can't predict, but you can prepare” (Você não pode prever, mas você pode se preparar.) - Howard Marks

Longe de querer prever o futuro, essa carta tem como propósito entender onde estamos. Em nossa busca para entender o presente, fechamos o mês de julho marcado por eventos significativos tanto nos Estados Unidos quanto no Brasil.

O que esperar dos Estados Unidos?

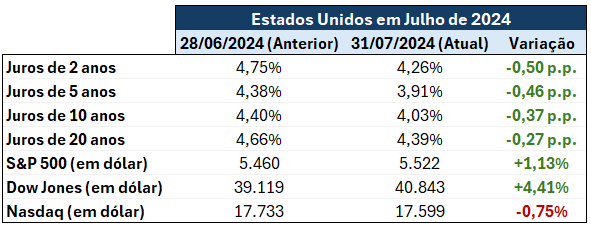

Nos Estados Unidos, os olhos estavam voltados para os dados de emprego e inflação. As leituras do CPI e PCE mostraram sinais de desaceleração, um alívio bem-vindo para os mercados. A normalização do mercado de trabalho, evidenciada pelo Payroll e ADP, trouxe um aumento na taxa de desemprego e um ritmo mais moderado na criação de empregos e salários.

No final do mês, o Federal Reserve manteve a taxa básica de juros entre 5,25% e 5,50%, reacendendo as expectativas sobre uma possível redução na próxima reunião de setembro. Esse cenário levou a uma queda nos juros futuros americanos e um desempenho misto nas bolsas, com altas no Dow Jones e S&P500, mas uma leve queda no Nasdaq.

O que esperar do Brasil?

No Brasil, a atenção se voltou para os dados de atividade econômica e inflação. O mercado de trabalho seguiu aquecido, com a Pnad Contínua mostrando novas quedas na taxa de desemprego e crescimento real da massa salarial. No entanto, o IPCA-15 voltou a apresentar maiores pressões inflacionárias.

Em sua reunião, o Copom manteve a Selic em 10,50% a.a., destacando a necessidade de cautela diante das incertezas fiscais e de atividade.

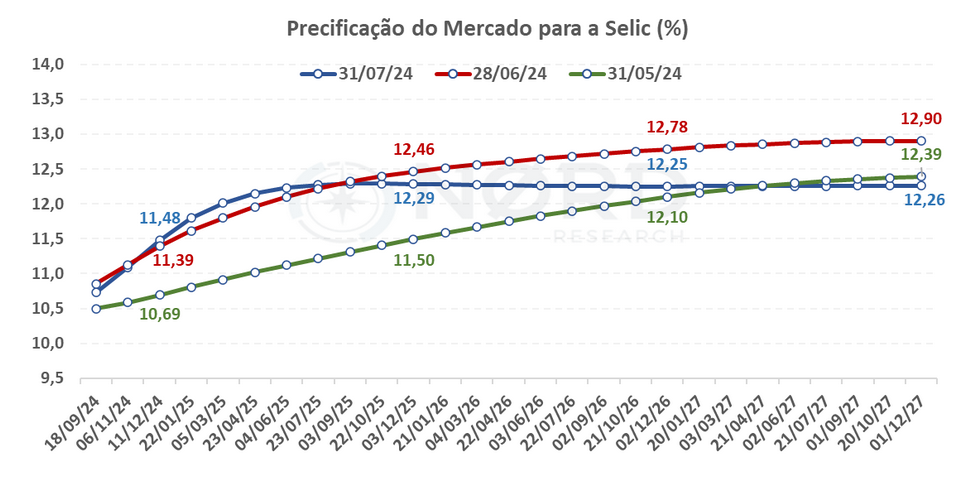

Qual a expectativa do mercado para a taxa Selic?

A influência dos movimentos dos juros americanos ajudou a reduzir os juros futuros brasileiros, enquanto o fluxo estrangeiro comprador impulsionou o Ibovespa, mesmo com a saída do fluxo doméstico. Cautela é a palavra da vez.

O gráfico mostra a precificação do mercado para a taxa Selic, que é a taxa básica de juros da economia brasileira, em diferentes datas futuras. As linhas de cores diferentes representam as previsões do mercado em três datas diferentes:

- 31/07/24 (azul): A linha azul mostra as expectativas mais recentes do mercado sobre a taxa Selic no futuro.

- 28/06/24 (vermelho): A linha vermelha representa as previsões feitas em 28 de junho de 2024.

- 31/05/24 (verde): A linha verde reflete as expectativas do mercado em 31 de maio de 2024.

Cada ponto ao longo das linhas indica a expectativa do mercado para a taxa Selic em uma data futura específica. Observa-se que, com o tempo, as expectativas de aumento da taxa Selic variam, indicando como as perspectivas econômicas e de inflação influenciam as previsões dos investidores.

Em geral, a expectativa é de aumento gradual da taxa Selic ao longo do tempo, conforme mostrado pelas linhas ascendentes.

Nord Asset: Os melhores fundos de investimento

Em linha com o nosso objetivo, nossos fundos de ações entregaram uma performance bem acima do benchmark, com o desempenho positivo da maioria das nossas posições. Essa performance também já começa a refletir os movimentos que fizemos no fundo AT 45, desde o início deste ano, quando reduzimos a nossa exposição nas empresas mais sensíveis aos juros. Estamos cada vez mais confiantes com nossas posições a ótimos preços e excelentes resultados.

Nossos movimentos dos fundos da Nord Asset nos remetem ao lema oficial dos jogos Olímpicos, “Citius, Altius, Fortius”. Buscamos os “mais rápidos, mais altos e mais fortes”, entre as teses. Empresas capazes de ser ágeis, eficientes e consistentes em um ambiente de incertezas como no Brasil. Tal como PRIO (PRIO3) e Banco Inter (INBR32), nossas principais posições.

A PRIO continua proporcionando uma ótima visibilidade de resultados, mesmo com o atraso no início do campo de Wahoo com a greve do Ibama. A petroleira está focada em manter o ritmo de crescimento, por meio de novas aquisições. Para 2025, com o início das operações do campo de Wahoo, a petroleira deve incrementar sua produção em mais de +40%.

Um ponto importante de Wahoo é que ele vai ser operado por meio de um cluster com Frade, isso representa um salto relevante na geração de caixa, mais do que dobrando até 2026. Capturamos um ótimo crescimento na PRIO nos últimos anos, e negociando a 4x lucros e 3x Ebitda 2026, a visibilidade é que essa tendência vai continuar.

Já o Banco Inter deve continuar alcançando novos patamares de resultados nesta temporada de balanços do 2T24. O plano do Inter é entregar 60 milhões de clientes, 30% de índice de eficiência (despesas/receita) e 30% de ROE em 2027.

Adicionalmente, a companhia pretende chegar em uma carteira de crédito de R$ 100 bilhões (R$ 32 bilhões atualmente) e entregar um lucro de R$ 5 bilhões. Há muito upside a ser capturado em Inter em nossos fundos.

Ao acompanharmos os movimentos do mercado financeiro, lembramos que, assim como nas Olimpíadas, a jornada é feita de preparação, estratégia e determinação. Que possamos seguir com esse espírito, entregando uma performance acima dos nossos benchmarks.

Para investir em qualquer um de nossos fundos, nos envie uma mensagem pelo WhatsApp clicando no link abaixo:

Histórico fundos Nord Asset

Nord AT 45 (“AT 45”)

Em julho, o fundo teve uma alta de +8,3%, enquanto o Ibovespa apresentou uma alta de +3,0%. Nos últimos 12 meses, o fundo apresentou retorno de -8,4% e o Ibovespa +4,7%.

Desde o início, o fundo teve retorno de -3,0%, e o Ibovespa de +13,2% no mesmo período.

Com um cenário favorável para a bolsa em julho, entregamos uma performance bem acima do benchmark, com o desempenho positivo da maioria das nossas posições. Diante da dinâmica que vai se estabelecendo nos EUA e no cenário doméstico, entendemos que podemos nos beneficiar em diferentes cenários.

O fundo está disponível nas plataformas Banco Inter, Genial, Terra Investimentos, C6 Bank, BTG (plataforma aberta) e XP (clientes Nord Wealth).

Nord WM AT 30 FIC (“AT 30”)

Em julho, o fundo acumulou uma alta de +8,5%, enquanto o Ibovespa acumulou +3,0%. Nos últimos 12 meses, o fundo apresentou retorno de -7,8%, e o Ibovespa +4,7%. Desde o início, o fundo tem um retorno de +3,8% contra +20,9% do benchmark.

Ao longo dos meses, buscamos de forma consistente bater o nosso benchmark e temos confiança nas teses de investimentos e como elas têm apresentado ótimos ganhos acima do IBOV. O fundo está disponível nas plataformas XP e BTG para clientes Nord Wealth.

Nord 10X FIA ("10X")

No mês de julho, o fundo teve um retorno de +5,9%, enquanto o Ibovespa acumulou +3,0%, em conformidade com o que buscamos em nossa carteira. No ano, o fundo apresenta um retorno de -6,6%, e o Ibovespa -4,9%. Desde o início, o fundo tem um retorno de +2,1%, contra +8,8% do Ibovespa.

O Nord 10X segue a filosofia do growth investing e procura as ações com o maior potencial de crescimento não precificado pela bolsa. O fundo está disponível na plataforma do BTG (plataforma aberta).

Nord Melhores Fundos FoF Ações (“Nord FoF Ações”)

No mês de julho, o fundo teve um resultado de +2,00% contra +3,02% de retorno do Ibovespa. No ano, o fundo apresentou retorno de -6,56% e o Ibovespa -4,87%. Desde o início, o fundo tem retorno de +4,51% contra +9,90% do Ibovespa.

Uma seleção com os melhores fundos de ações da indústria para aproveitar este novo momento da bolsa. O fundo está disponível nas plataformas BTG (plataforma aberta) e XP (clientes Nord Wealth).

Nord Melhores Fundos FoF Multimercado (“Nord FoF MM”)

No mês de julho, o fundo teve um resultado de +1,40% contra +0,91% de retorno do CDI. No ano, o fundo apresentou retorno de +3,37% e o CDI +6,18%. Desde o início, o fundo tem retorno de +25,43% contra +32,15% do CDI.

O Nord FoF MM contempla uma seleção com os melhores fundos multimercados da indústria que não é acessível para todos os investidores. O fundo está disponível nas plataformas BTG (plataforma aberta) e XP (clientes Nord Wealth).

Nord BMR Vida Icatu Previdência FIM CP (“BMR”)

No mês de julho, o fundo teve um resultado de +2,21% contra +0,91% de retorno do CDI. No ano, o fundo apresentou retorno de +4,06% e o CDI +6,18%. Desde o início, o fundo tem retorno de +18,09% contra +20,27% do CDI.

O Nord BMR constroi o que há de melhor no planejamento de aposentadoria. O fundo está disponível nas plataformas Saks, Icatu, BTG e Banco Inter.

Nord Icatu AT 70 Prev (“AT 70”)

No mês de julho, o fundo teve uma alta de +4,67%, enquanto o CDI teve alta de +0,87%. Nos últimos 12 meses, o fundo apresentou retorno de -5,37%, e o CDI +6,13%. Desde o início, o fundo acumula um retorno de +3,6% contra +25,1% do benchmark.

O fundo AT 70 contempla a carteira do ANTI-Trader, na versão previdenciária. O fundo está disponível nas plataformas Saks, Icatu, BTG e Banco Inter.

Para investir em qualquer um de nossos fundos, nos envie uma mensagem pelo WhatsApp (AQUI).