Natura (NTCO3): Só venda da Aesop não resolve

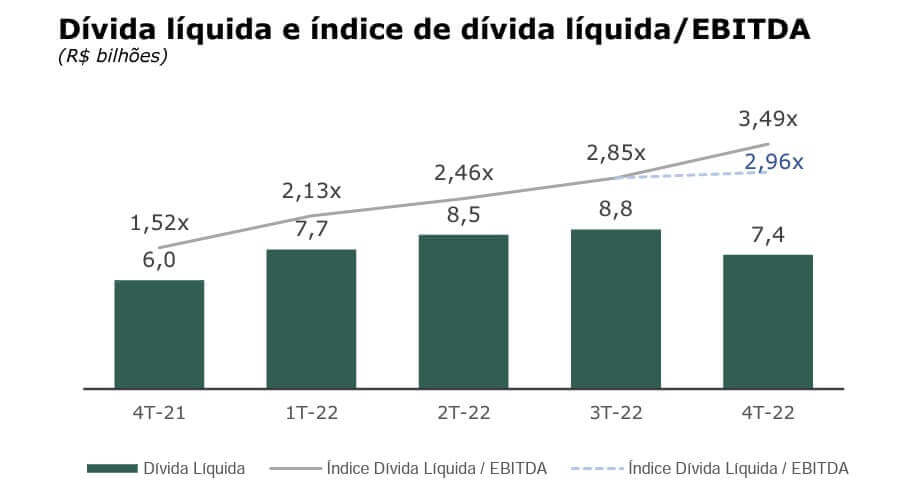

Venda para a L’Oréal Austrália ajuda a aliviar alavancagem da Natura, em 3,5x dívida líquida/EBITDA no 4T22, com uma dívida líquida de R$ 13,3 bilhões, mas preocupações seguem no radar

As ações da Natura & Co (NTCO3) subiram cerca de 8% na máxima do dia na terça-feira, 4. Contudo, os ganhos desaceleraram ao longo do pregão e os papéis fecharam em queda de 3,39%, a R$ 13,11.

As ações subiram após o anúncio da venda da sua marca de luxo, Aesop, para a L’Oréal Austrália, em transação avaliada em US$ 2,53 bilhões.

Apesar da reação inicialmente positiva do mercado à operação, vemos pontos de atenção que devem ser observados pelos investidores.

A transação é suficiente para desalavancar o balanço patrimonial da Natura, porém o cenário permanece desafiador, com margens sob pressão e dificuldade em gerar receitas.

A importância da Aesop

A Aesop era o melhor ativo da Natura. Atualmente, além dos resultados resilientes, era a empresa com as melhores margens da companhia.

Os resultados da Aesop vinham compensando parcialmente a queda das outras unidades de negócios da companhia brasileira.

A Natura pagou US$ 100 milhões pela subsidiária australiana em 2013 e a vendeu 10 anos depois por US$ 2,5 bilhões (sem dívidas), implicando um retorno entre 10 e 20 vezes.

Outra comparação que mostra a relevância da transação é que o valor de US$ 2,5 bilhões (R$ 12,79 bilhões) pela marca australiana representa 95% de toda a dívida bruta da Natura ao fim de dezembro: R$ 13,3 bilhões.

Reestruturação operacional

A venda da Aesop marca um novo ciclo de desenvolvimento para a Natura &Co. e tem tudo a ver com a reestruturação do negócio.

A aquisição da Avon, em janeiro de 2020, está sendo um grande desafio, pois a Natura ainda tem grandes dificuldades na integração das operações e na transição do modelo de vendas.

Além dos desafios operacionais, o cenário macroeconômico não ajudou em nada. Natura ainda enfrentou os impactos da pandemia e de uma guerra.

Tudo isso vem refletindo na queda dos resultados e no aumento do endividamento da companhia brasileira de cosméticos.

Sem ter muita escolha, a companhia precisou se desfazer da Aesop para reforçar seu caixa e amortizar parte da sua dívida.

Natura, Avon e The Body Shop

O foco da Natura agora é reduzir seu endividamento e focar na incorporação das operações com a Avon.

A estratégia da empresa é concentrar os investimentos no mercado da América Latina com as marcas Avon e Natura, e internacionalmente com Avon e The Body Shop (TBS).

Curto prazo permanece desafiador

A Natura acabou vendendo o negócio certo (Aesop) e ficando com os duvidosos, mas em um cenário de incertezas no mundo, dificilmente conseguiria uma boa negociação por ativos em dificuldade da Avon ou TBS.

Seja como for, a Natura precisa mostrar sua capacidade na consolidação das operações com a Avon e na reestruturação da TBS.

A NTCO3 negocia a 13,8x Ebitda, o que parece bem elevado quando comparamos com a média do Ibovespa, que é 5x Ebitda, ou o 6x Ebitda do Small Cap, que não tem as grandes empresas de commodities.

A Natura é uma ótima empresa, mas ainda precisa superar os desafios operacionais, sendo assim, pelo múltiplo elevado e o cenário macro incerto, preferimos continuar acompanhando de fora.