Não resgate os Fundos Multimercados neste momento

Você deve jogar com as probabilidades a seu favor para encontrar a oportunidade nos Fundos Multimercados

Um olhar para além do instinto e da superfície

Qual é a definição de um investidor de sucesso? Acredito que seja isto que todos queremos: ser bem-sucedidos em nossos investimentos.

A definição de investidor de sucesso sempre foi sobre um indivíduo que conseguiu superar o mercado em janelas longas de tempo. Investidores como Warren Buffett e Stanley Druckenmiller são reconhecidos por seus históricos impressionantes acima do mercado.

É tão simples quanto isso. Porém, ao contrário do que você possa pensar, isso não tem a ver exclusivamente com suas capacidades técnicas (ainda que sejam brilhantes). Não é o valuation melhor, não é a análise mais detalhada, um cenário mais bem desenhado que faz os muito bons serem extraordinários.

A verdade é que eles topam a difícil ação de lutar contra seus instintos mais primitivos, responsáveis por respostas rápidas, intuitivas e sem grandes pensamentos.

Daniel Kahneman apelidou esse lado do nosso cérebro de Sistema 1, responsável por esses pensamentos rápidos. Ele pode ser muito útil para você tomar uma decisão quase instantânea, como correr na presença de um perigo iminente.

Porém, na hora de investir, ele é péssimo. Atuar de forma impulsiva faz com que tomemos decisões ruins. Bons investidores buscam utilizar principalmente o Sistema 2, responsável por criticar e avaliar as decisões impulsivas do Sistema 1.

Em outras palavras, é a sua voz consciente que processa as informações para você. Ainda assim, isso não é suficiente.

A maioria das pessoas atua com um pensamento sem grandes profundidades, alinhando-se à expectativa média. Isso faz com que você convirja para o comportamento médio e garanta resultados medianos.

Para que você tenha resultados excepcionais, é necessário se diferenciar do consenso. É preciso investigar mais, entender os cenários possíveis, as probabilidades de estar certo ou errado e qual o custo-benefício, tomar riscos inteligentes quando todos estão correndo pela porta ninguém quer.

Para que os seus resultados divirjam da média, o seu pensamento e suas ações precisam também divergir da média.

As emoções custam caro

Em resumo, sim, o investidor perde dinheiro porque cede excessivamente às emoções.

Emoções como medo e impaciência muitas vezes emanam do nosso Sistema 1.

Dito isso, quero que você guarde esta frase: aqueles que permitem que as emoções dominem suas decisões estão, na verdade, abrindo mão de retornos para outros investidores no mercado.

Muitas vezes, o retorno está em assumir os riscos que os outros não querem (ou não podem) assumir. Há inúmeros exemplos em que isso ocorreu e citarei dois que ocorreram este ano.

Em abril, dominados pela dor das perdas, muitos investidores apertaram o botão de resgate de fundos de bolsa. Na época, a bolsa apresentava um dos seus momentos de maior assimetria em anos.

Desde então, a bolsa subiu 15%.

Em julho, com os resgates fortes da indústria após o evento da Americanas, a oportunidade veio na forma de aumento dos spreads de crédito. Passada a turbulência, os resultados dessa indústria estão em 150% do CDI.

Essas são duas provas cabais de que atitudes impulsivas custaram aos investidores os momentos de maior assimetria dos últimos anos em ambos os mercados.

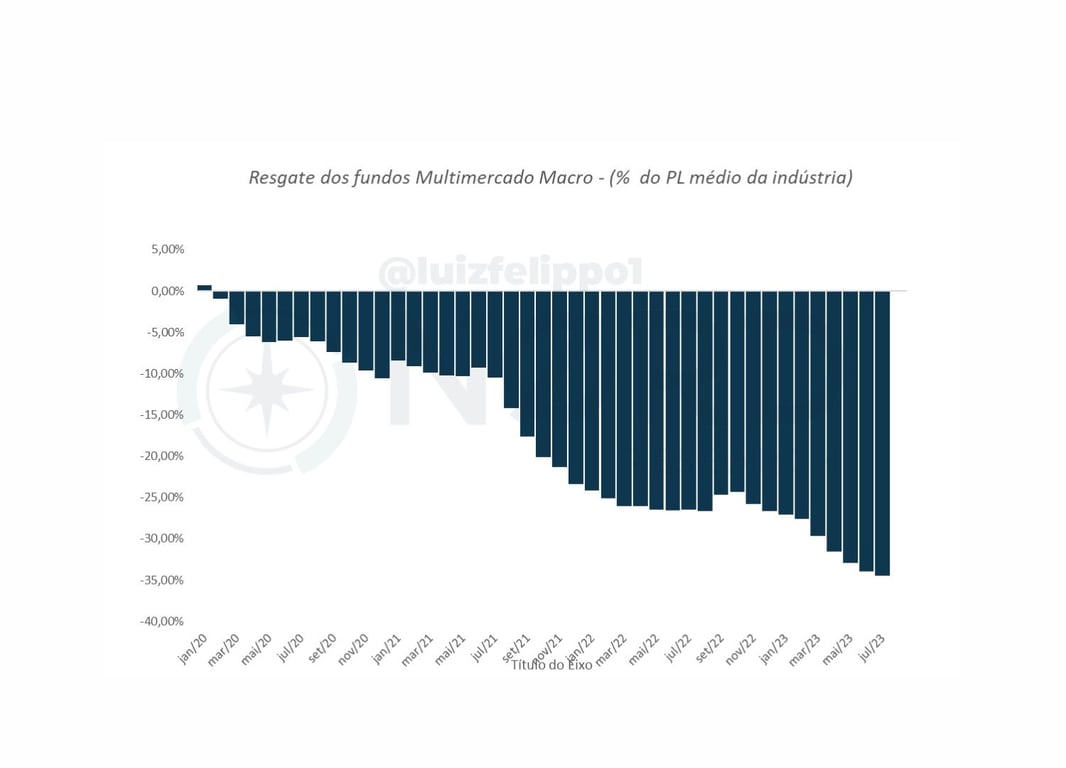

Hoje, vejo que a impaciência ainda persiste em alguns investidores nos fundos multimercados macro. Objetivamente, vemos isso na forma de uma avalanche de resgates, intensificada em 2023 pelo resultado fraco.

Nos últimos anos, o resgate acumulado nessa classe chegou a 35% do patrimônio líquido da indústria.

Resgatar 35% de uma indústria (65 bilhões) me parece um exagero. Alguns resgatam para se dirigir aos ativos de crédito isentos, outros para fazer alocação na bolsa, ainda há os que desejam utilizar os fundos de crédito (mesmo em face de spreads menores).

Como vejo tudo isso?

É natural que a performance fraca incomode, mas ao mesmo tempo eu entendo que nenhum processo de investimento funciona o tempo todo. O mercado está sempre mudando, as ineficiências mudam, a competição cresce.

A preocupação precisa vir de questões fundamentais nas gestoras (mudanças relevantes de equipe, sociedade, risco, processo de investimento etc.). Você age se entende que alguma dessas questões vai impactar a performance futura.

Enquanto os investidores buscam as saídas, eu acredito que à frente o ambiente pode apresentar uma assimetria maior para a classe.

Perspectivas e probabilidades

Pode ser tentador acreditar que, para ganhar dinheiro no mercado, você precisa antecipar o futuro fazendo previsões.

No entanto, essa abordagem, embora atraente à primeira vista, traz consigo uma série de desafios significativos. O cerne do problema com as projeções está na habitual ausência de consistência dos seus resultados.

A verdade é que ganhar dinheiro dessa forma é muito complicado. O que busco fazer é diferente, entendendo que tomar risco no mercado é lidar com probabilidades, e não com certezas absolutas. O que se faz é entender os cenários possíveis, qual a probabilidade de cada um, qual a chance de estarmos certos ou errados versus o risco-retorno da aposta.

Em resumo, o que procuro é uma situação em que as chances de sucesso sejam consideráveis, e, caso isso se concretize, o retorno seja atrativo. No entanto, se o futuro se mostra diferente do planejado, foca-se em perdas limitadas. Basicamente, trata-se de jogar com as probabilidades a nosso favor.

Acredito que nós encontramos uma situação desse tipo com a classe de multimercado, vamos explorar melhor essa ideia.

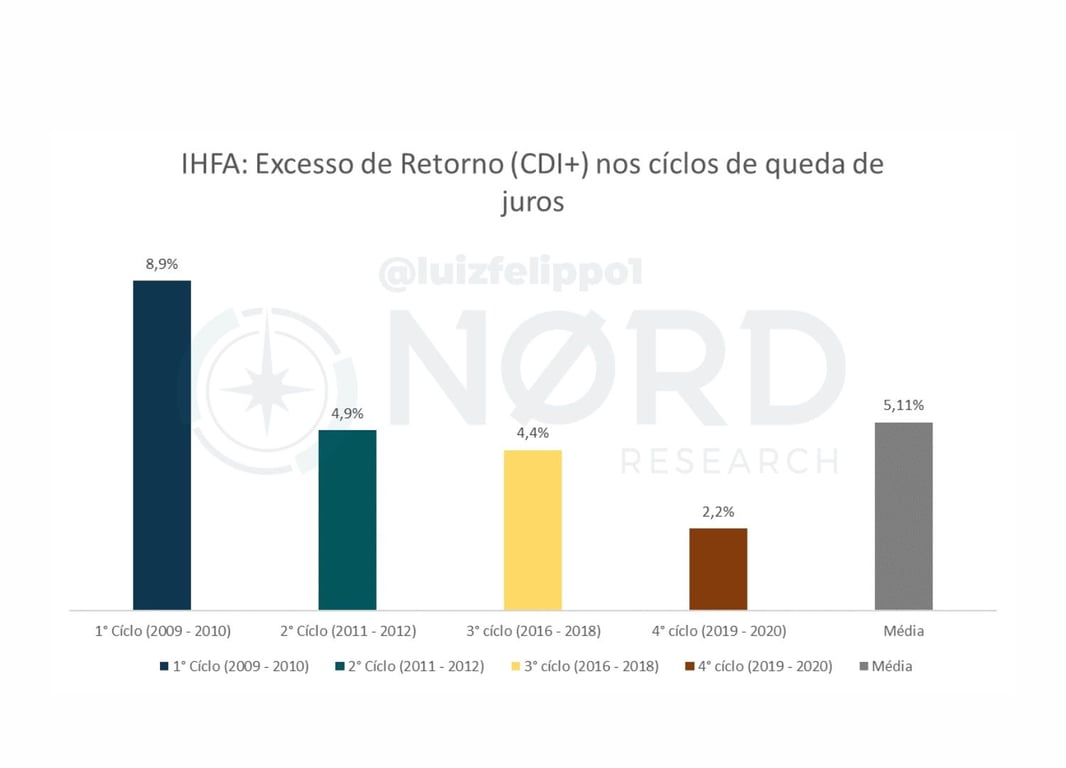

É muito comentado pela indústria que, com base nos dados passados, os multimercados foram ganhadores de dinheiro em momentos de ciclo de queda (como o que estamos passando agora).

A figura acima mostra que, em geral, em momentos de ciclo de queda de juros, o IHFA (Índice de Hedge funds da Anbima, nossa proxy para a média dos multimercados) obteve um retorno médio de CDI + 5%.

Esse seria o seu first level thinking, entendendo que ganhamos CDI + 5% em 100% das vezes (o que não é verdade).

Precisamos investigar mais. Devemos formular outras questões, tais como:

- Historicamente, qual foi a probabilidade de a indústria superar o CDI?

- Historicamente, qual foi a probabilidade de enfrentar perdas?

- Historicamente, qual foi a possibilidade de obter um retorno superior a CDI+5%?

- Historicamente, os retornos excessos de retorno mudam conforme o horizonte de investimento?

Antes de começar, vamos a algumas considerações:

- Vamos supor que você pode entrar em qualquer ponto do ciclo de corte, analisando as janelas de retorno do IHFA para 12 meses, 24 meses e 36 meses.

- Foram analisados 1178 em 4 ciclos de queda de juros (2009-2010 ; 2011 - 2012; 2016 -2018; 2019-2020).

- Os dados contêm um viés de sobrevivência.

Com essas premissas em mente, vamos aos resultados.

Historicamente, após um começo de um ciclo de queda, existiu uma probabilidade de 93% de ter obtido um retorno de 12 meses acima do CDI. Em 36 meses, prazo mínimo que você deveria carregar um multimercado, 96%.

Esse é um primeiro ponto interessante, afinal, geralmente, a probabilidade é de 70%, subindo conforme o horizonte aumenta.

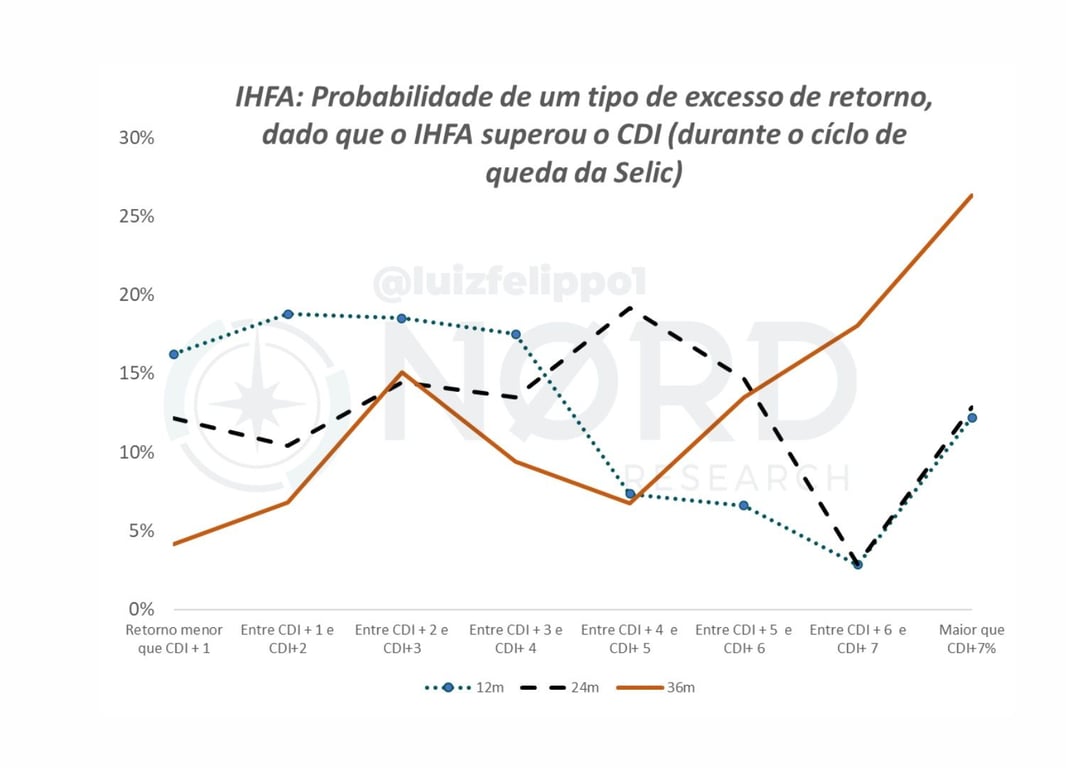

Adicionalmente, o gráfico abaixo mostra historicamente a probabilidade de diversos tamanhos de excesso de retorno.

A primeira informação que o gráfico nos traz é que em ciclos de queda de juros, os retornos de CDI+5% são bastante factíveis, inclusive com uma opcionalidade de serem superiores a CDI +7% com probabilidades razoavelmente altas.

A questão chave é a manutenção do tempo investido no fundo. Para investimentos que completam 12 meses, as probabilidade de um retorno superior a CDI +5% são 21%, 30% por 24 meses e 57% em horizontes de 36 meses. Já para fatias mais arrojadas de CDI +7%, as probabilidades são 12% para quem carrega o fundo até 24 meses e 26% para quem o faz por 36 meses.

A conclusão é o que eu esperava: mais retornos se materializando conforme você carrega mais os fundos.

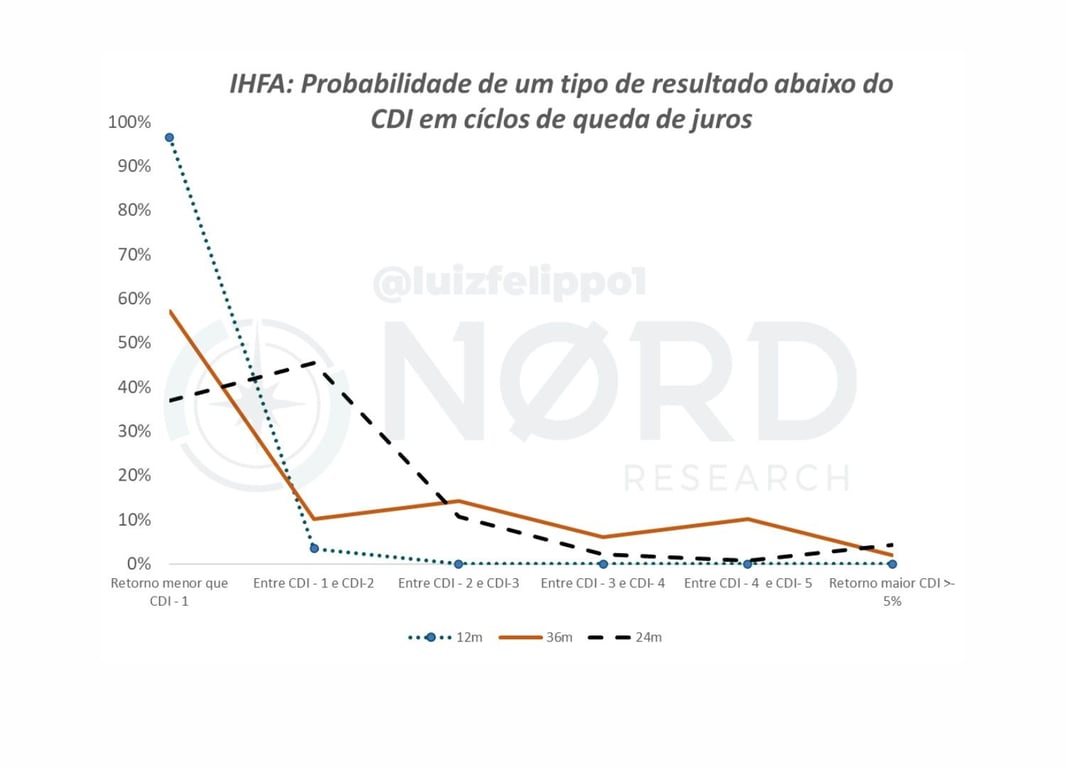

Para completar nossa análise, resta entender quanto temos a perder estando em um multimercado em um ciclo de queda de juros.

Ao longo dos últimos 4 ciclos de queda da taxa básica, a probabilidade de o IHFA perder para o CDI foi de 7% em 12 meses e 4% em 36 meses.

O gráfico abaixo analisa o perfil das perdas em relação ao CDI por tamanho:

Vale notar que, em geral, as maiores perdas se concentram até CDI-2% e com probabilidades de eventos extremos mais diminutos (o que faz sentido para um índice que possui volatilidade do seu alfa em torno de 3%).

Perdas superiores a CDI-5% são extremamente raras (probabilidades de 2 a 4%, a depender do horizonte).

Se você chegou até aqui, acredito que sabe aonde quero chegar.

Analisando os últimos ciclos, da para concluir:

- Historicamente, os Multimercados conseguiram resultados acima do CDI com probabilidades altas, principalmente se mantendo investido em janelas longas de tempo.

- Em ciclos de queda, as probabilidades de retorno acumulado superiores a CDI +5% são baixas em horizontes curtos, mas bastante altas em horizontes longos (na faixa de 57%). Há opcionalidades com probabilidades razoáveis de termos retornos na faixa de CDI +7%.

- Olhando para a distribuição em geral das perdas, as probabilidades de retorno abaixo de CDI - 5% são bastante baixas (ainda que sejam uma possibilidade).

Olhando esse conjunto de informações, não me parece que seja razoável resgatar bons fundos multimercado neste momento.

Ainda assim, como você percebeu, os resgates até o momento seguem de vento em popa, com o investidor deixando raciocínios pouco profundos e uma certa impaciência dominando a discussão de alocação.

Aja contra os seus instintos

Entendo que o momento de performance aquém do esperado na classe esteja causando uma certa inquietação em quem investe.

Entretanto, dado todo o exposto, eu acredito que há uma assimetria para termos melhores retornos à frente, inclusive com uma probabilidade alta (mesmo considerando o viés de sobrevivência a que estamos expostos).

É fundamental destacar que, independentemente dessas perspectivas positivas, a escolha dos gestores desempenha um papel crucial. É essencial optar por gestores que possuam sólidos processos de investimento, bons times, sistemas de incentivo bem estruturados para reter seus talentos, um histórico consistente de resultados etc. — tudo o que acreditamos que seja necessário para ser um fundo de sucesso à frente.

Sem fazer essa escolha criteriosa, corremos o risco não só de não colher os retornos esperados, mas também sofrer perdas ainda maiores do que as expostas aqui por uma gestão de risco mal feita.

Entendo que fazer separação do joio e do trigo seja difícil, por isso muitos investidores recorrem à performance dos últimos meses.

Já lhe adianto, esse não é o melhor caminho.

A minha função é justamente ser essa pessoa. A minha função é vasculhar a indústria pelos melhores, os gestores que serão os investidores de sucesso do futuro.

Para montar o portfólio de multimercados, hoje contendo 6 fundos, investimos um tempo enorme fazendo análise dos nossos fundos e buscando combinar fundos com estratégias diferentes (e com processos de investimento distintos) para proporcionar mais retorno com menos “risco”.

Eu acredito que essa seleção será muito vencedora ao longo do tempo. Não à toa, tenho frequentemente colocado meu dinheiro nela.

A melhor parte? Eu entrego essa seleção de mão beijada para você investir, fazendo isso através do nosso Fundo de Fundos (FoF).

Ao investir nele, você tem como vantagens:

- Seleção cuidadosa de fundos.

- Gerenciamento de portfólio.

- Aplicação possível com qualquer valor.

- Acesso a fundos fechado ao público em geral.

- Imposto de renda pago somente no final.

- Rebates das taxas de volta para o fundo.

Se você quer ter acesso ao nosso FoF, basta clicar aqui. Caso tenha alguma dúvida na forma de fazer o investimento, basta entrar em contato com a nossa Asset.

Eu fiz de tudo para você investir melhor, agora é a sua vez de agir.