Movida (MOVI3) 2023: ainda vale a pena depois de subir 43% no ano?

No 3T23, Movida (MOVI3) reporta resultado líquido pressionado, apesar da melhoria operacional. Confira análise da Nord Investimentos

As ações da Movida (MOVI3) sobem forte no ano, com avanço de +43%, bem acima da sua concorrente Localiza (RENT3), com alta de +9%, e do Ibovespa, com ganhos de +9,9% no mesmo período.

O que explica a alta recente do papel da Movida?

Confira nossa análise dos resultados da locadora no 3T23.

Principais destaques

Readequação da frota: RAC e GTF

A Movida encerrou o 3T23 com uma frota estável em 214 mil veículos. No RAC (aluguel de veículos), a frota foi reduzida em -10%, para 94 mil veículos, e no GTF (gestão e terceirização de frotas), a frota cresceu +11%, para 120 mil veículos, passando a representar 56% da frota e trazendo mais rentabilidade e previsibilidade para o negócio.

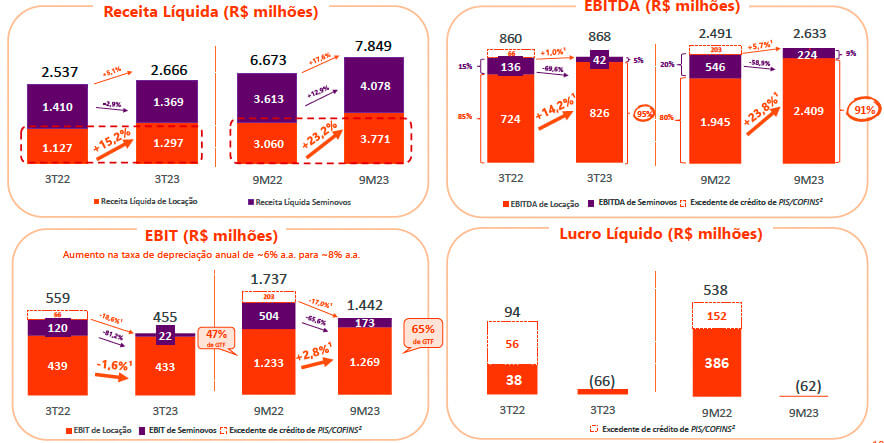

A receita do RAC cresceu +6%, com uma queda de -3% na diária média (R$ 125) e de -1% no número de diárias, mas uma expansão da receita média mensal por carro em função de um forte aumento de 10,9 p.p. na taxa de ocupação (72%). O Ebitda do RAC apresentou uma queda de -4%, com margem Ebitda de 55% (-12,6 p.p.).

No GTF, a receita cresceu +29%, com aumento de +9% no número de diárias e um aumento de +21% na receita média mensal por carro (R$ 2,2 mil). O Ebitda do GTF cresceu +38%, com margem Ebitda de 74% (+0,7 p.p.).

Seminovos

No segmento de Seminovos, foram vendidos 20,5 mil carros (+2%), com um ticket médio de R$ 67,7 mil (-4%), e a receita caiu -3%. Alcançando a normalização das margens, o Ebitda de Seminovos caiu -70%, com margem Ebitda de 3% (-6,7 p.p.).

No consolidado, a Movida entregou um crescimento de +5% em sua receita e de +1% em seu Ebitda, reportando um prejuízo de R$ -66 milhões (vs. um lucro de R$ 38 milhões no 3T22, desconsiderando os ganhos excedentes com crédito de PIS/COFINS), impactado pelo aumento das despesas financeiras e da depreciação.

A arrumação interna continua

No 3T23, a companhia voltou a investir na renovação de sua frota e o capex líquido foi de R$ 1,3 bilhão, tendo vendido R$ 1,4 bilhão e comprado R$ 2,7 bilhões em ativos.

A dívida líquida encerrou o trimestre em R$ 11,5 bilhões e a alavancagem permaneceu estável em 3x Ebitda.

O ROIC Spread (diferença entre o retorno sobre o capital investido e o custo da dívida) foi de 2,7%, com queda no ROIC (12,6%) e uma estabilidade no custo da dívida (9,9%).

Destaques da Movida no 3T23: eficiência operacional e rentabilidade

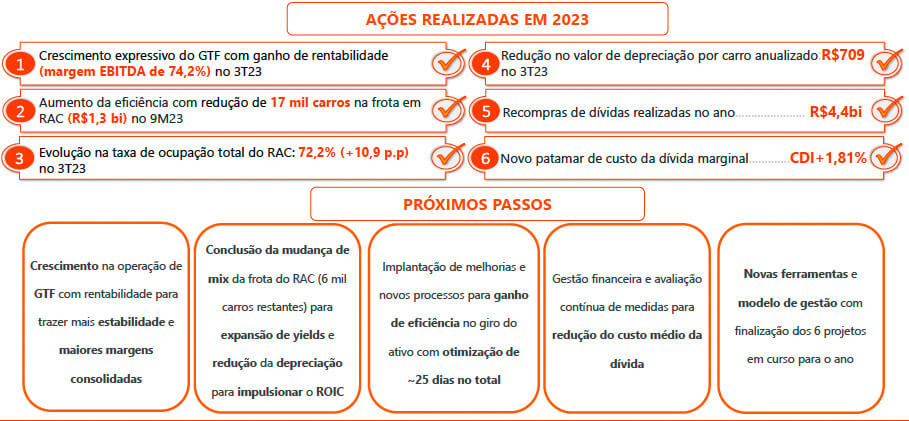

Os destaques da Movida no 3T23 foram (i) a continuidade do movimento de readequação da frota no RAC, (ii) o crescimento e ganho de representatividade do GTF e (iii) a redução da dívida e de seu custo.

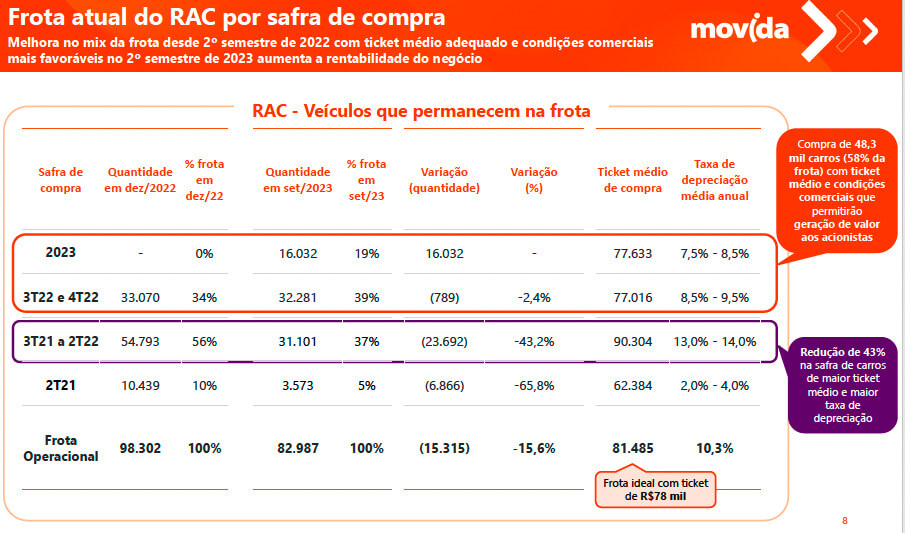

A companhia apresentou uma melhora significativa no mix da frota do RAC nos últimos nove meses, o preço médio da frota caiu de R$ 85 mil para R$ 81 mil e está próximo do ideal (R$ 78 mil). Para alcançar esse objetivo ainda em 2023, a Movida fará a troca de mais 6 mil carros no 4T23.

A mudança no mix traz como benefícios a melhora nas taxas de retorno, a redução no valor da depreciação por carro, um menor custo de manutenção e uma posterior melhora no mix de venda do Seminovos. A frota bateu o pico de idade média agora no 3T23 (13~14 meses) e nos próximos trimestres voltará para 12 meses. Vale destacar que as condições de descontos e prazos de pagamento junto às montadoras já retornaram aos patamares pré-pandemia.

O forte aumento de 11 p.p. na taxa de ocupação também contribui significativamente para a rentabilidade por carro e a Movida ainda conseguiu reduzir em 21 dias o giro do ativo no RAC, reduzindo em 15 dias o prazo médio de implantação (16 dias atualmente) e em 6 dias o prazo médio de desmobilização (13 dias atualmente). Isso representa 4% a mais de receita no ciclo de 18 meses do carro.

Reestruturação de bonds

Com a reestruturação do seu bond no exterior, a Movida vai economizar R$ 1,1 bilhão em despesas financeiras até o vencimento da dívida (2031); anualmente, a economia média é de cerca de R$ 155 milhões.

No ano, a empresa já realizou a liquidação antecipada de R$ 4,4 bilhões em dívidas, reduzindo seu spread médio de CDI + 3,2% para CDI + 2,4%, isso representa uma economia anual de mais R$ 108 milhões. Além da redução dos spreads, a Selic também cairá nos próximos meses, o que reduzirá ainda mais a despesa financeira.

Movida (MOVI3) dividendos

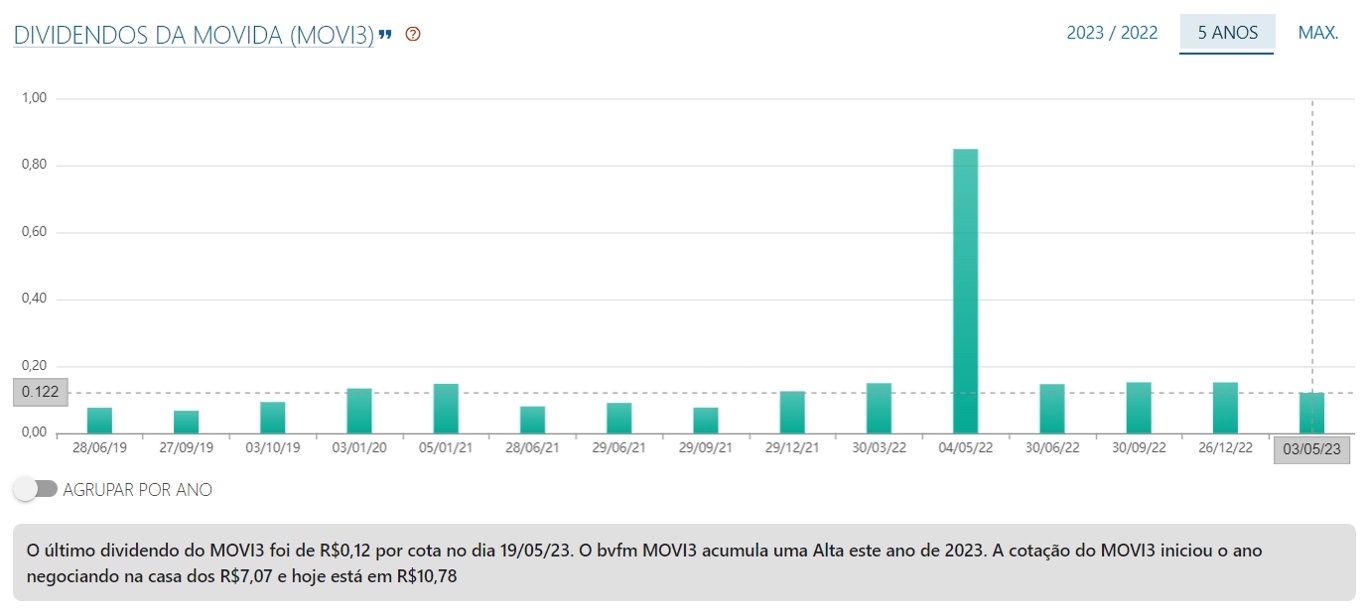

Desde 2018, a Movida vem pagando uma quantidade em proventos acima do mínimo obrigatório (25% de seu lucro líquido) aos seus acionistas. Porém, de dois anos para cá, o payout (percentual do lucro pago em dividendos) vem diminuindo por conta dos resultados pressionados nos trimestres anteriores.

Nos últimos cinco anos, a locadora conseguiu manter um dividend yield (rendimento dos proventos) médio de aproximadamente 6% — valor que está em linha com o que é pago pelas famosas “vacas leiteiras”. Entretanto, com seu lucro tendendo a zero em 2023, a expectativa é que seus indicadores também sejam severamente impactados no ano.

Com a melhoria operacional no 3T23, a tendência é que a Movida volte a pagar algo em torno de 25% de payout nos próximos anos, mas vale reforçar que, em 2023, 25% sobre zero é zero. Em 2024, porém, estimamos que a locadora deverá voltar a divulgar pagamentos melhores.

MOVI3 ainda vale a pena no fim de 2023?

No contexto econômico atual, sem precisar de mais capital e mantendo a alavancagem estável, a Movida enxerga espaço para crescer 10~15% em 2024, alocando mais capital no GTF (que tem margens maiores) e levando o RAC para um patamar mais saudável.

Considerando o crescimento da operação, menores gastos com despesas financeiras e com depreciação, que contribuirão para a melhora no resultado, mantemos nossa recomendação de COMPRA para Movida.

Negociando a apenas 4x Ebitda, MOVI3 é uma excelente oportunidade.