Juros compostos em fundos imobiliários

Investir e reinvestir em negócios que geram bons retornos de maneira consistente ao longo do tempo é, de fato, a oitava maravilha do mundo.

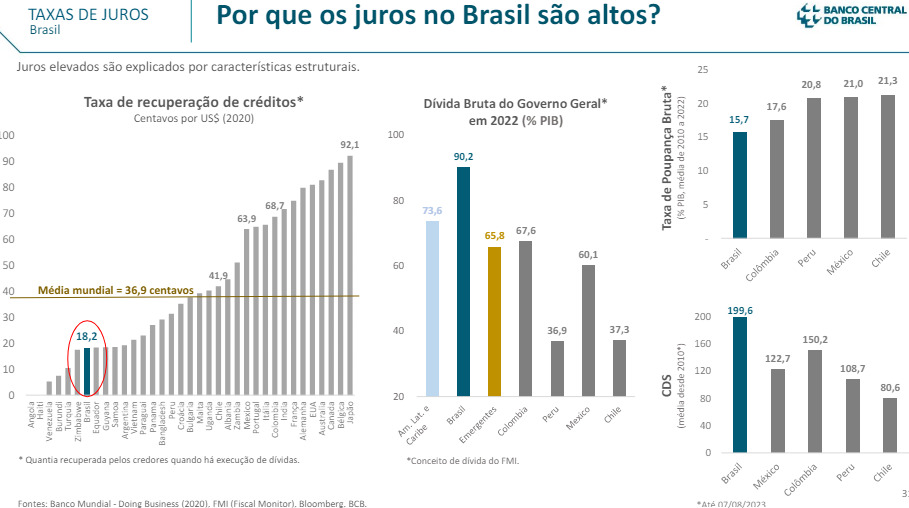

As recentes altas dos juros futuros, além da mudança na perspectiva de cortes da Selic, que pode até mesmo encerrar 2024 ainda em um patamar de dois dígitos, reacenderam um antigo debate na nossa sociedade: os juros elevados cobrados do consumidor.

Muitos veem as taxas de juros cobradas do brasileiro como abusivas, injustas e até “impagáveis”, enquanto outros tantos já apresentaram diversas evidências empíricas dos motivos pelos quais isso ocorre e como podemos efetivamente atacar o problema sem recorrer a atalhos comprovadamente ineficazes.

Não aspiro entrar nesse mérito por aqui.

Melhor do que isso, gostaria de aproveitar o ensejo para conversar sobre juros, mas de um ponto de vista que pode ser muito mais útil para você, investidor.

CLIQUE AQUI PARA TESTAR POR 30 DIAS O COMBO RENDA FIXA COM GERAÇÃO DE RENDA MENSAL

Como funcionam os juros compostos?

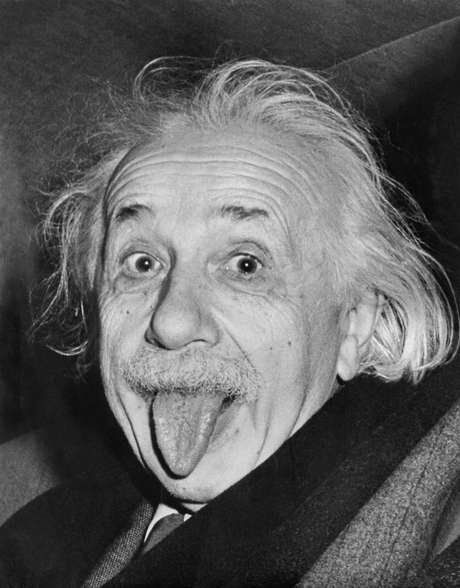

“Os juros compostos são a oitava maravilha do mundo. Aquele que entende, ganha. Aquele que não entende, paga.”

Há quem atribua esta célebre frase a Albert Einstein, um dos maiores físicos teóricos do século XX.

Apesar de não ser possível determinar a autoria exata, ela é tão brilhante quanto as teorias desenvolvidas pelo físico alemão ao longo de sua carreira.

Ao possibilitar que os juros de hoje incidam sobre o capital inicial e também sobre os juros passados, o juro composto (também conhecido como “juro sobre juro”) gera um efeito potencializador sobre o dinheiro ao longo do tempo.

Esse mecanismo o torna uma grande invenção da humanidade. Para o bem ou para o mal.

Afinal, se utilizado a nosso favor, ele se provará uma ferramenta valiosa para a geração de riqueza a longo prazo.

Por outro lado, se mal utilizado, ele pode muito bem nos trazer verdadeiras dores de cabeça.

Qual a fórmula dos juros compostos?

A fórmula dos juros compostos é: M = C ( 1+i)t

Em que:

M = montante (resultado)

C = capital inicial

i = taxa de juros aplicada

t = tempo (duração do investimento)

Ou seja, montante é igual ao capital, vezes a taxa de juros mais um, elevado ao tempo.

Use os juros compostos a seu favor!

Muitas vezes, associamos os efeitos dos juros compostos às circunstâncias pouco glamourosas de nossas vidas, como aquela taxa do cheque especial ou do cartão de crédito.

Contudo, essa é apenas uma face da moeda.

E, seja o autor da frase acima ou não, Albert Einstein certamente sabia muito bem disso...

Ao criarmos o hábito de poupar recursos dentro de nossas possibilidades, para investi-los e reinvesti-los em bons negócios ao longo do tempo, não apenas ficamos menos sujeitos aos elevados juros dos empréstimos, como também podemos utilizar o juro composto a nosso favor.

Muitos investidores, por exemplo, olham para os Fundos Imobiliários apenas como uma fonte de geração de renda passiva e isenta de imposto para cobrir as despesas/consumo pessoal.

E não vejo absolutamente nada de errado nisso.

Afinal, após anos de construção e acumulação de patrimônio, nada mais justo que colhermos os frutos dessa conquista, não é mesmo?

E se os Fundos Imobiliários são um bom meio de manter a roda girando, então ótimo.

No entanto, se este não for o seu caso, pois você está na fase de acumulação de riqueza e gostaria de se beneficiar da força dos juros compostos para acelerar este processo, esta é uma boa oportunidade para rever os seus investimentos em FIIs de outra forma.

Juros compostos em fundos imobiliários

Ao reinvestirmos religiosamente os proventos recebidos mensalmente pelos FIIs ou qualquer outro investimento análogo, estaremos adquirindo cada vez mais cotas ao longo do tempo.

E quanto mais cotas em nossa posse, mais proventos receberemos no futuro.

Esta é uma forma muito simples de surfar a onda dos juros compostos.

A partir daí, se você tiver a paciência necessária e adotar a visão de um investidor de longo prazo, poderá experimentar o "efeito bola de neve", como Warren Buffett menciona.

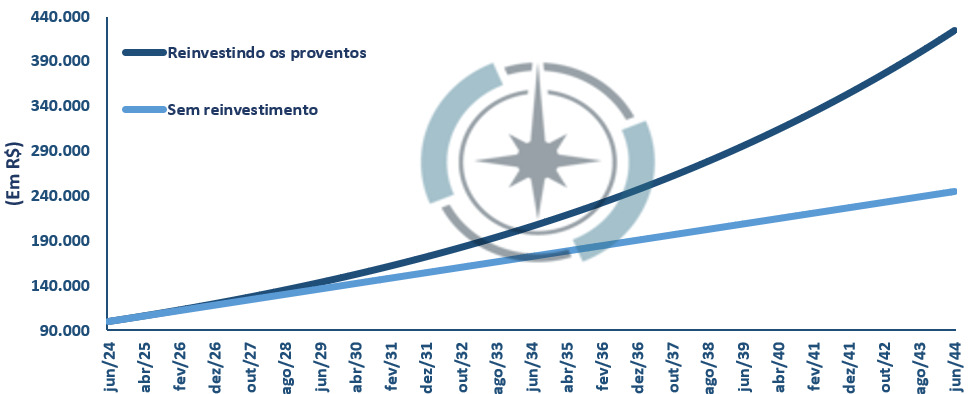

A fim de demonstrar o efeito acumulativo em números, criei um exemplo hipotético e simplificado.

Como ponto de partida, considerei um único investimento de R$ 100 mil em um determinado FII, ao preço de R$ 100 por cota, o que representaria um total de 1.000 cotas adquiridas pelo investidor.

Assumi que o FII pagaria um dividend yield fixo de 7,5% ao ano durante um período de 20 anos. E que o investidor sempre reinvestiria os proventos mensais obtidos, adquirindo novas cotas do FII a um preço também de R$ 100.

Como não considerei nenhuma valorização no preço da cota do fundo ao longo de todo o período, os resultados obtidos pela linha escura abaixo provém apenas do investimento inicial e dos juros sobre juros proporcionados pelos reinvestimentos dos proventos mensais.

Ou seja, ao reinvestir os proventos nas condições mencionadas acima — conservadoras, já que não há valorização da cota no período —, o investidor multiplica o seu capital inicial em 4,25 vezes.

No início, o que era R$ 100 mil, se tornou R$ 425 mil, reinvestindo os dividendos ao longo do tempo.

Nada mal, não é mesmo?

Como já foi mencionado, isso se dá porque o reinvestimento permite que o investidor aumente a sua posição sem necessitar de dinheiro novo, passando de 1.000 cotas iniciais para 4.248 ao final do período.

E quanto mais cotas em sua posse, mais proventos ele recebe.

Por outro lado, sem o reinvestimento, o investidor permaneceria com as mesmas 1.000 cotas ao longo desses 20 anos, o que proporcionaria um ganho acumulado equivalente a 2,45 vezes o seu capital inicial.

Em outras palavras, teria apenas 58% daquilo que poderia gerar com os mesmos recursos se reinvestisse os dividendos à taxa considerada.

A diferença entre os dois casos é simples.

No primeiro caso, estamos no universo do juro composto — a oitava maravilha do mundo —, enquanto, no segundo, estamos lidando com o juro simples.

Cabe uma última observação neste momento.

No gráfico, é possível notar que, nos primeiros seis anos do exemplo, a diferença entre as duas estratégias é mínima, dando a impressão de que o reinvestimento não vale a pena.

Porém, em um horizonte de tempo maior, os efeitos do reinvestimento se tornam claramente visíveis.

Sendo assim, o juro composto realmente recompensa os investidores, mas somente os mais pacientes e determinados!

Para não nos limitarmos a um exemplo teórico, vamos a um exemplo prático que ilustra de forma clara o ponto de vista que estou apresentando.

O caso CSHG Prime Offices (HGPO11)

O CSHG Prime Offices, que está na carteira do Nord FIIs desde agosto de 2020, iniciou as suas atividades em outubro de 2010, com o objetivo de gerar ganhos para seus cotistas por meio da exploração comercial de dois imóveis corporativos de alto padrão.

A qualidade ímpar do seu portfólio, aliada à excelência do time de gestão, que será mantido mesmo com a transferência do braço imobiliário da CSHG para o Pátria, fez com que o Fundo apresentasse excelentes resultados desde o seu lançamento no mercado.

Apesar de, historicamente, oferecer um dividend yield médio de apenas 0,55% ao mês aos seus cotistas, o ganho de capital gerado pela valorização das cotas (sem considerar os rendimentos distribuídos) ficou relativamente próximo ao CDI Bruto acumulado do período, que não foi baixo (190% versus 230%).

Ou seja, mesmo o investidor que consumiu a totalidade dos rendimentos recebidos no período obteve uma valorização patrimonial expressiva (linha azul escura), estando próxima a do IFIX e do CDI bruto.

Mas e aqueles que reinvestiram 100% dos proventos recebidos?

Pois bem, esses investidores acumularam um retorno total impressionante de 741%, equivalente a um retorno composto de 17,1% ao ano.

Essa rentabilidade é comparável à dos fundos de ações mais consagrados do mercado, o que é excepcional para o nível de risco que assumimos ao investir em FIIs.

Se não pode com ele, junte-se a ele!

O caso envolvendo o HGPO11 deixa claro o poder cumulativo que os juros compostos proporcionam aos que reinvestem os proventos.

Portanto, o melhor a se fazer é ter o juro composto como seu principal aliado.

Com paciência e disciplina, você perceberá que investir e reinvestir em negócios que geram bons retornos de maneira consistente ao longo do tempo é, de fato, a oitava maravilha do mundo.

É claro que isso é possível, desde que você invista em bons veículos de investimento.

Você pode começar esse experimento investindo não apenas em FIIs, mas em renda fixa e ações de dividendos.

Para conhecer as nossas melhores oportunidades para investir hoje, tudo o que você precisa fazer é clicar no link abaixo:

CLIQUE AQUI PARA TESTAR POR 30 DIAS O COMBO RENDA FIXA COM GERAÇÃO DE RENDA MENSAL

Lembre-se que quanto antes você começar, maior será o efeito do juro composto na sua carteira.