JSRE11: vale a pena investir? Confira nossa análise

Conheça o JSRE11, fundo imobiliário híbrido focado em imóveis corporativos e diversificação de ativos, e saiba se vale a pena investir

O JSRE11 é um fundo imobiliário do tipo híbrido, conhecido por sua gestão ativa e diversificação.

Neste artigo, exploramos os principais detalhes do JS Real Estate Multigestão, sua composição, características e oportunidades.

Sumário

- JSRE11 e principais características

- Portfólio do fundo JSRE11

- Qual a taxa de vacância do JSRE11?

- Inquilinos e contratos

- Distribuição de rendimento

- Pontos positivos do JSRE11

- Quais os riscos de investir em JSRE11?

- Vale a pena investir em JSRE11?

JSRE11 e principais características

O JS Real Estate Multigestão (JSRE11) é um FII do tipo híbrido cujo objetivo é distribuir renda aos seus cotistas por meio do recebimento de receitas provenientes de aluguéis, rendimentos e ganhos de capital.

Embora o principal foco de investimento do Fundo seja atualmente o segmento corporativo, o seu mandato é bastante amplo, permitindo que a gestão faça alocações visando aproveitar oportunidades onde há maior potencial a ser explorado, seja em imóveis, cotas de outros FIIs, CRIs, dentre outros ativos.

Constituído em 2011, o Fundo é bastante antigo no mercado e conta com a administração do tradicional Banco Safra e a gestão do Safra Asset, que é a 10ª maior gestora do país e 24ª do mercado de FIIs, com R$ 2,9 bilhões sob gestão, segundo a Anbima.

Com um patrimônio líquido de R$ 2,11 bilhões e uma base de cotistas próxima a 92 mil investidores, o JSRE conta com uma boa liquidez, negociando uma média diária de R$ 1,47 milhão desde o início do ano.

A sua taxa de gestão e administração é de 1,00% ao ano sobre o valor de mercado, enquanto a taxa de performance corresponde a 20% sobre os rendimentos que excederem 6% ao ano atualizado pelo IGP-M. Sendo assim, os custos estão em linha com o praticado no mercado e o benchmark utilizado é adequado para o seu perfil de investimento.

Portfólio do fundo JSRE11

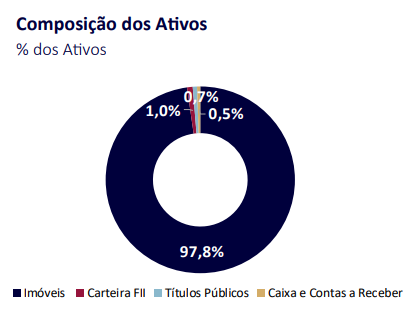

Atualmente, 97,8% do seu patrimônio líquido estão investidos em imóveis, enquanto outros 1% estão alocados em cotas de outros FIIs, 0,7% em títulos públicos e 0,5% em caixa.

Imóveis que compõem o portfólio

O portfólio do JSRE11 inclui seis imóveis corporativos de alto padrão, distribuídos entre São Paulo e Rio de Janeiro. Destacam-se:

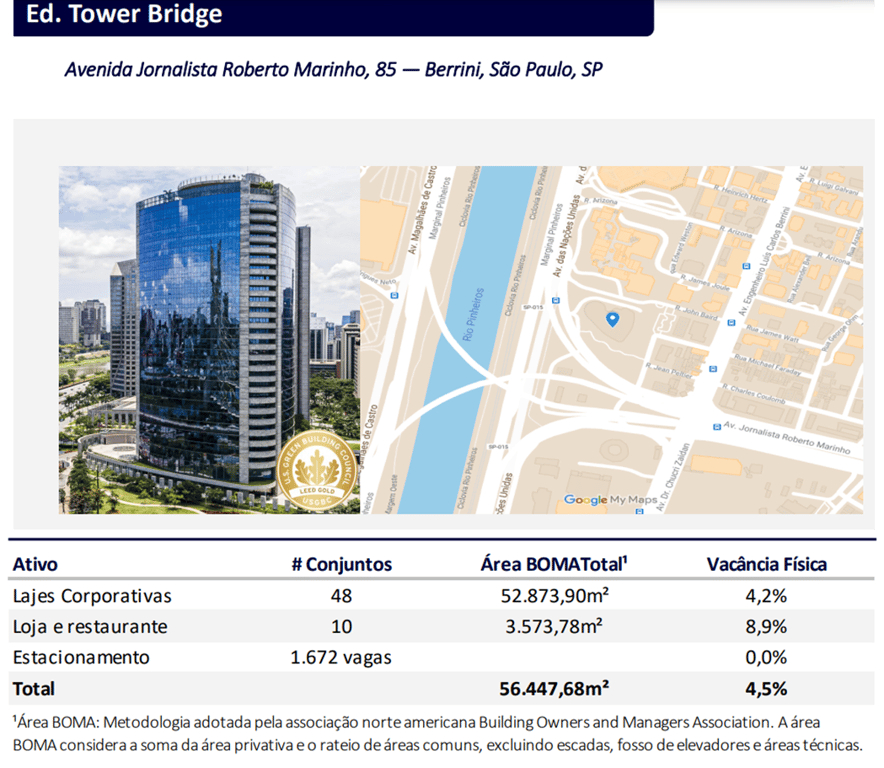

Ed. Tower Bridge

Construído em 2013, o Edifício Tower Bridge possui classificação AAA pela Buildings e está situado na região da Berrini, em São Paulo (SP).

O edifício está posicionado em um dos mais importantes cruzamentos da cidade, e a sua proximidade com a Estação Berrini, da CPTM, e da futura estação Chucri Zaidan da Linha Ouro, do Monotrilho, joga a favor do empreendimento.

O Fundo adquiriu 100% do ativo no início de 2020 por cerca de R$ 19.168,45/m², sendo que a sua vacância física está atualmente em 4,5% (versus 15,9% da região).

Ed. Paulista

O Fundo também é proprietário de 100% do Edifício Paulista, que passou por um importante retrofit em 2012, elevando a sua classificação para AA.

O ativo está localizado a poucos metros do Metrô Consolação, na Av. Paulista, além de integrar o Shopping Center 3. A sua vacância física está zerada.

Ed. Wtorre Nações Unidas III

Construído em 2013, o Edifício Wtorre Nações Unidas III possui classificação AAA pela Buildings e está muito bem localizado na região da Marginal Pinheiros, em São Paulo–SP.

O Fundo detém 64,3% do imóvel, que está com vacância física zerada no momento.

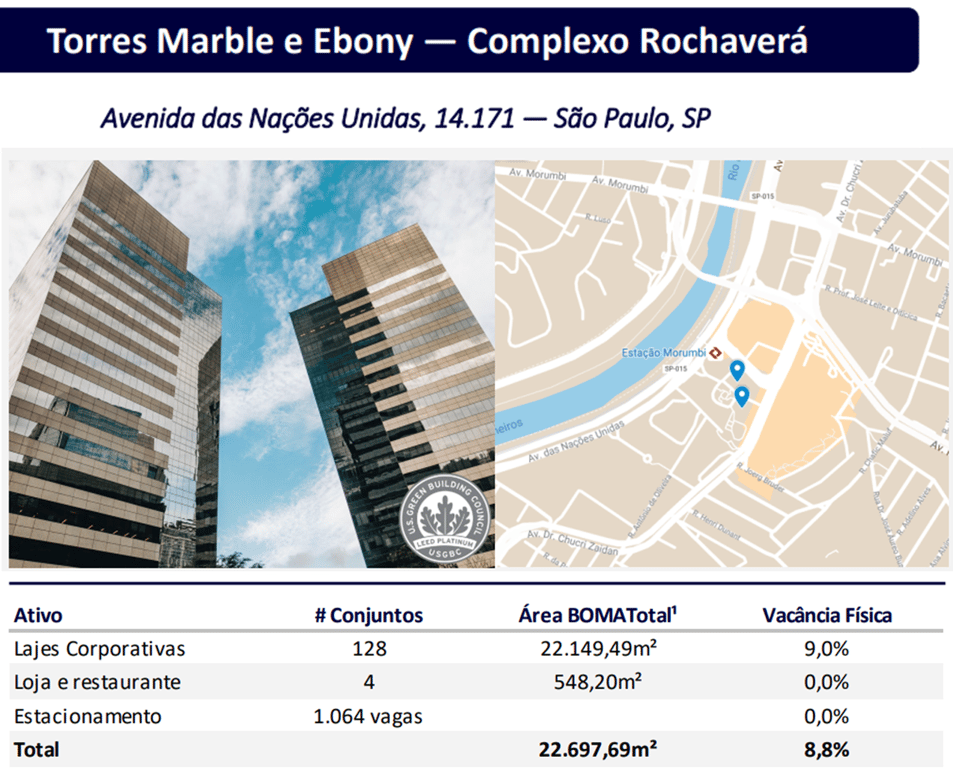

Torres Marble e Ebony – Complexo Rochaverá

O JSRE também é proprietário de 40% das Torres Marble e Ebony do complexo Rochaverá Corporate, inaugurado em 2008.

O imóvel é classificado como de alto padrão (classe AAA, Buildings) e está localizado na região da Av. Chucri Zaidan, São Paulo–SP ao lado de dois shoppings (Morumbi e Market Place), além de se encontrar a poucos metros da futura Linha 17 Ouro, da CPTM.

A crescente escassez de espaços nas regiões mais consolidadas da cidade, como o caso da Av. Paulista e Faria Lima, vem colocando a região da Chucri Zaidan como uma das principais alternativas para o mercado de imóveis corporativos de São Paulo. Não por outro motivo, temos visto importantes entregas de imóveis de ótima qualidade na região nos últimos tempos.

A questão é que a absorção desses espaços ainda não está ocorrendo no mesmo ritmo da entrega dos novos estoques, o que acaba por elevar a quantidade de espaços vagos nessa localidade.

Essa tendência, somada à entrega de espaços pelas empresas devido à pandemia, tem elevado a vacância da região a um patamar próximo a 25% nos últimos trimestres, quando consideramos imóveis com padrão construtivo similar ao do Rochaverá.

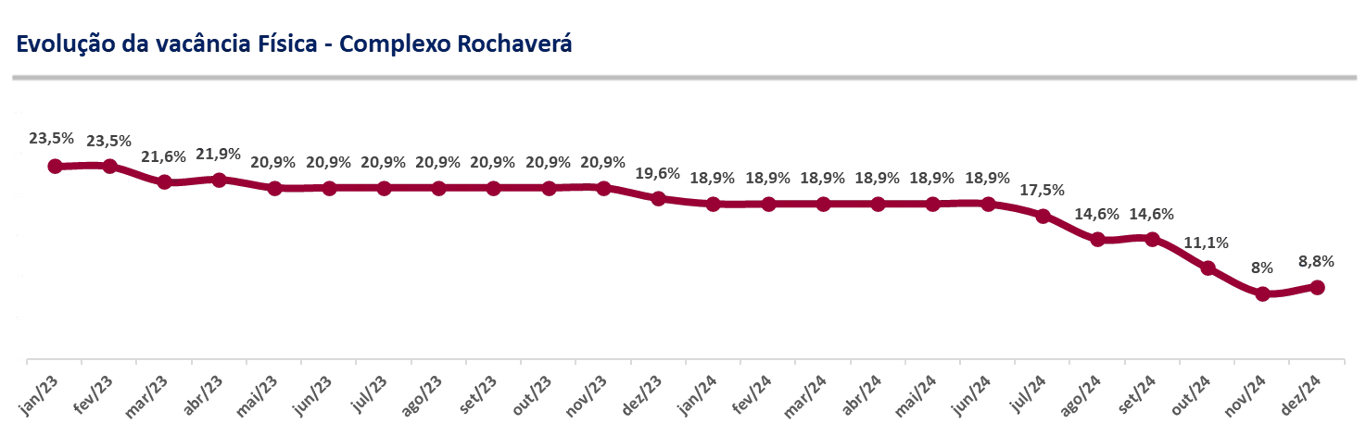

Atualmente, a vacância física das Torres Marble e Ebony está em 8,8%, ou seja, bem abaixo da média dos imóveis comparáveis de seu entorno, refletindo a sua qualidade imobiliária no disputado mercado da Chucri Zaidan. Não por este motivos, vemos a queda da vacância ocorrendo gradualmente mês a mês.

Ainda assim, entendemos que a redução da vacância do ativo é o principal desafio de curto prazo do Fundo, pelos motivos já mencionados.

Ed. Praia de Botafogo, 440

Por fim, o JSRE também é proprietário do Ed. Praia de Botafogo 440, ainda que a participação no ativo seja de apenas 8%, representando apenas 1% da receita imobiliária do Fundo.

Por ser mais antigo (construção em 1977), o imóvel conta com um padrão construtivo mais limitado (Classe C, Buildings), mas está bem posicionado na Região do Botafogo, Rio de Janeiro (RJ).

Qual a taxa de vacância do JSRE11?

Assim como outros fundos do segmento, a vacância do portfólio do JSRE foi bastante impactada desde o início da pandemia.

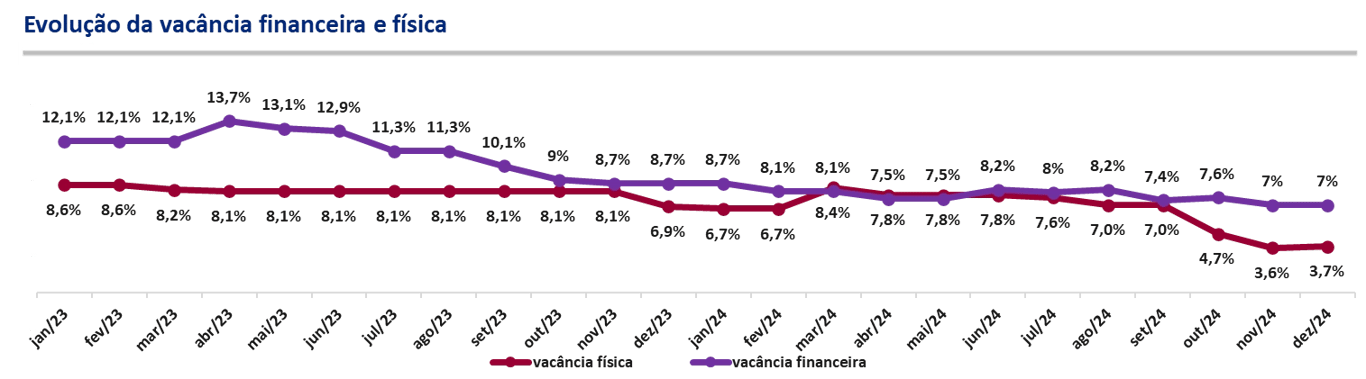

Mas com a melhora do segmento nos últimos trimestres, a qualidade de seu portfólio e o bom trabalho comercial realizado pela gestão, o Fundo reduziu a sua vacância física ao longo dos semestres, encerrando dezembro 2024 com uma vacância física de apenas 3,7%, o menor patamar desde o período analisado e financeira em 7%.

Como uma parcela dos novos contratos recém-celebrados possui carência, o JSRE contará com incrementos em seus resultados ao longo do segundo semestre à medida que as carências concedidas se encerram e passam a representar um acréscimo de R$ 0,06/cota na receita imobiliária do portfólio.

Inquilinos e contratos

A carteira de locatários é bem diversificada entre os inquilinos e os setores de atuação, o que é muito positivo. Ainda, os cinco principais inquilinos são empresas consolidadas em seus ramos de atuação, como o caso da Allianz, Zurich Minas, Einstein, Banco Votorantim e a Medtronic.

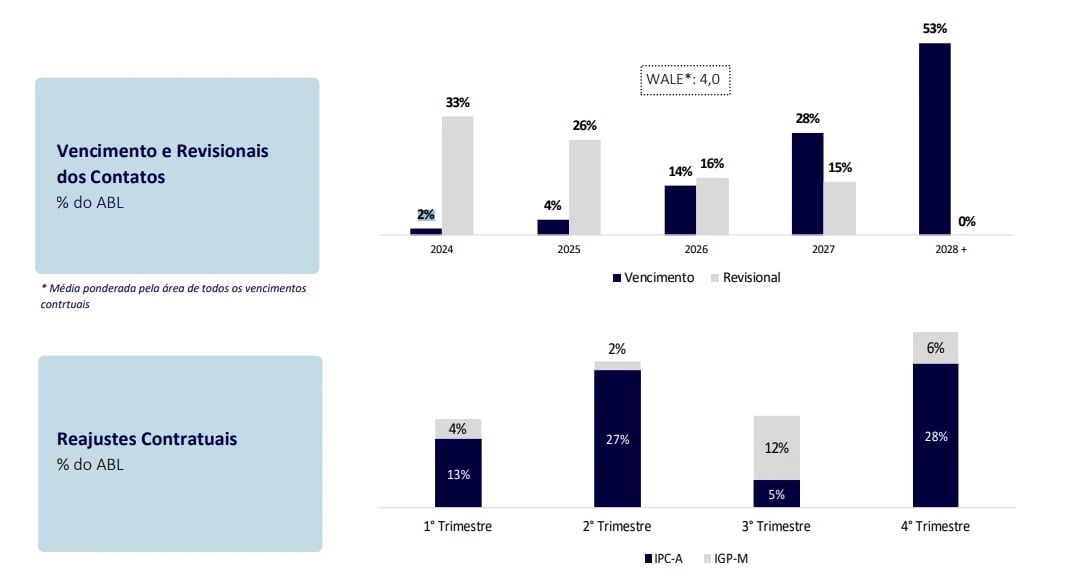

Por fim, restam apenas 2% da ABL a ser renovada em 2024 e 4% em 2025. Considerando que 33% (vs. 37%) da ABL do portfólio continua sujeita a revisões neste ano e 26% em 2025, é possível que observemos um aumento no aluguel médio do portfólio nos próximos trimestres.

Caso esse cenário se confirme, poderemos perceber um novo aumento nos resultados e na distribuição do Fundo.

Distribuição de rendimento

O JSRE11 distribui mensalmente, no mínimo, 95% dos seus lucros aos cotistas. O fundo possui uma taxa de administração de 1,00% ao ano e taxa de performance de 20% sobre o que exceder 6% ao ano (atualizado pelo IGP-M).

Quanto aos seus dividendos, observando os últimos 12 meses, é possível observar que o JSRE proporcionou de rendimento aos seus cotistas R$ 0,47, equivalente a uma média mensal de R$ 0,0475 por cota (yield anualizado de 10,10% ao mês)

Pontos positivos do JSRE11

O JSRE11 apresenta diversas vantagens que o tornam atrativo para investidores que buscam exposição ao mercado imobiliário. Confira os principais pontos positivos do fundo:

- portfólio de alta qualidade: imóveis com classificação AAA e AA localizados em regiões estratégicas, como Berrini, Paulista e Chucri Zaidan, em São Paulo, e Botafogo, no Rio de Janeiro;

- gestão profissional: administrado pelo Banco Safra e gerido pela Safra Asset, reconhecida pela experiência e competência no mercado;

- diversificação: investimentos em diferentes tipos de ativos imobiliários, incluindo imóveis, cotas de FIIs e CRIs, oferecendo flexibilidade e resiliência em diferentes cenários econômicos;

- baixa vacância em comparação ao mercado: apesar dos desafios do setor, o fundo mantém taxas de vacância abaixo da média em boa parte de seus ativos;

- potencial de valorização: negociando com desconto em relação ao valor patrimonial, o JSRE11 oferece oportunidades de ganho de capital no longo prazo;

- rendimentos consistentes: o fundo apresenta uma boa distribuição de dividendos.

Quais os riscos de investir em JSRE11?

Investir no JS Real Estate envolve:

- risco de mercado: oscilações no valor das cotas devido a fatores externos, como instabilidades políticas;

- risco de vacância: apesar do portfólio de ótima qualidade e bem localizado, o momento segue desafiador para os FIIs de Lajes Corporativas, que continuam vendo a vacância ser pressionada no curto prazo. Sendo assim, esse é um risco que deve sempre estar no radar, uma vez que eventuais rescisões de contratos e desocupações dos locatários impactariam a sua rentabilidade;

- risco de inadimplência: embora conte com um portfólio de locatários formado por empresas consolidadas em seus respectivos ramos de atuação, esse também é um risco que nunca pode ser desconsiderado em fundos de tijolo, visto que eventuais insolvências ou problemas financeiros dos locatários poderiam acarretar atrasos, ou calote dos aluguéis.

Vale a pena investir em JSRE11?

Com apenas dois ativos vagos do seu portfólio sendo a Tower Bridge e o Rochaverá. Este último se destaca por representar 58% da vacância física total do Fundo, a vacância física do Rochaverá (8,8%) passa a ser o principal desafio de curto prazo do Fundo, que vem o endereçando gradualmente há alguns meses a despeito da dinâmica comercial bastante desafiadora da região.

Ocorre que, negociando em torno de R$ 8,93 mil/m² mesmo diante de uma melhora em seus fundamentos desde o início da pandemia, o JSRE segue com um desconto relevante aos preços atuais (P/VP 0,52).

Pela qualidade de seus ativos, acreditamos que o Fundo deveria negociar a um valor próximo de R$ 97,00 por cota, já considerando os desafios e assumindo um cenário mais conservador para os resultados futuros de seus imóveis.

Também entendemos que o JSRE está muito descontado em relação ao custo de reposição e em relação ao preço praticado em transações de empreendimentos de localização e padrão construtivo similares aos de seus imóveis.

Esses são os motivos pelos quais temos o Fundo no Nord FIIs atualmente.