Itaú, Santander e Bradesco: Qual é o melhor banco hoje?

Entre os três maiores bancos do Brasil, saiba qual deles está barato e é a melhor opção para investir após resultados do 2T24.

A temporada de resultados do 2T24 para os bancões da bolsa brasileira encerra nesta quarta-feira, 7, com os números do Banco do Brasil (BBAS3), após o fechamento do pregão.

Contudo, após os resultados divulgados na noite de ontem, 6, já temos em mãos os números trimestrais dos três maiores bancos privados do nosso mercado.

Neste mata-mata de bancos, coroaremos o grande vencedor entre Itaú (ITUB3), Bradesco (BBDC4) e Santander (SANB11). Descubra em qual vale a pena investir.

Lucro do Santander (SANB11) salta 44% no 2T24

O Santander abriu a temporada dos bancos incumbentes no 2T24.

No período, o banco entregou uma margem financeira bruta (receita de juros) de R$ 14,8 bilhões, alta de +11% em relação ao mesmo período de 2023. Já a receita de comissões cresceu ainda mais, +18%, atingindo R$ 5,2 bilhões.

Assim, a receita total do Santander foi de R$ 19,9 bilhões no trimestre, alta de +12%.

Um dos principais destaques no período para o banco foi seu resultado de PDD (provisão de devedores duvidosos), que caiu pouco mais de -1%. Com um melhor nível de provisões, o Santander pôde registrar um lucro líquido de R$ 3,3 bilhões, expansão de +44%.

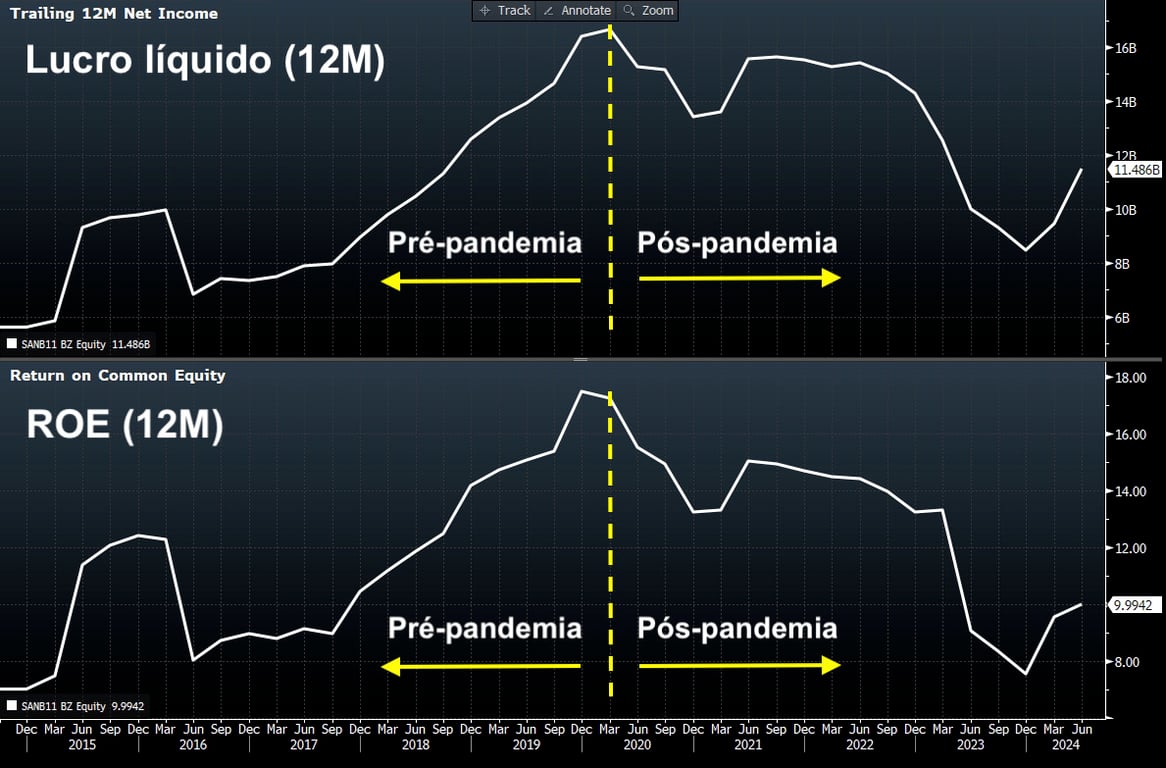

Com a recuperação de seus resultados, seu ROE (retorno sobre o patrimônio líquido) recorrente atingiu 15,5% no trimestre, alta de +4,3 pontos percentuais. No acumulado dos últimos 12 meses, porém, o ROE segue abaixo de 10%.

Vale ressaltar que o banco ainda entregou um índice de Basileia (patrimônio/ativos ponderados por seus riscos = quanto maior, melhor) de 14,4%, praticamente estável na comparação trimestral.

O que esperar de SANB11?

Diante dos resultados divulgados, já é possível notar uma recuperação nos números operacionais e financeiros do Santander.

Contudo, o banco ainda segue distante de atingir os patamares pré-pandemia, em especial quanto o assunto é rentabilidade. Até 2020, o Santander possuía um lucro anual superior a R$ 16 bilhões e, agora, de cerca de R$ 11,5 bilhões.

Já seu ROE (12 meses) chegou a 18% no final de 2019 e agora é de apenas 9,9%.

Ainda que, anualizando seus números (multiplicando os resultados do 2T24 por quatro), os resultados possam melhorar, não seria a análise mais adequada a ser feita e, mesmo assim, os valores ainda estariam distantes das máximas dos últimos anos.

O banco pode ser, sim, um dos maiores do país.

Porém, pelos números atuais, não vemos grandes oportunidades no Santander, mesmo negociando a menos de 1x seu patrimônio líquido (mas a 9x lucros).

Não compre SANB11.

Lucro do Bradesco (BBDC4) cresce 4% no 2T24

O Bradesco reportou bons números no 2T24.

A margem financeira consolidada do banco atingiu R$ 15,6 bilhões, o que representa uma queda de -6% na comparação anual, em especial pela margem com clientes, que caiu -8%. A margem financeira com o mercado voltou para o patamar positivo.

A receita de serviços totalizou R$ 9,3 bilhões (+6%), sendo impulsionada, principalmente, pelas receitas em cartão de crédito (volume transacionado), sendo metade do faturamento de cobranças em cartões de crédito de alta renda.

Apesar de um cenário ainda negativo para o mercado de fundos, o Bradesco foi capaz de crescer nessa linha de resultado, com +11% de aumento em suas receitas, graças à captação líquida positiva, que alcançou um saldo de R$ 1,9 bilhão sob gestão.

Esse resultado é relevante dado que as receitas do segmento são mais estáveis do que receitas com crédito, que são mais dependentes de economia e da oferta de crédito disponível, além de um spread (diferença entre juros recebidos e pagos) adequado.

A empresa apresentou leve aumento de +11% em suas despesas operacionais (pessoas). A expectativa é de queda das despesas ao longo dos trimestres, dado que neste a companhia fez diversas provisões pontuais.

Entretanto, o Bradesco voltou a apresentar melhora em seus índices de inadimplência (acima de 90 dias ficou em 4,3% ante 5,7% no 2T23).

Assim, a PDD do banco foi reduzida drasticamente, em -29%, totalizando R$ 7,3 bilhões.

Com isso, seu lucro líquido se mantém em trajetória de recuperação, encerrando o trimestre em R$ 4,7 bilhões, alta de +4%, e um ROE de 10,8%.

O que esperar de BBDC4?

Como foi possível observar no 2T24, a companhia já conseguiu apresentar uma foto mais bonita de seus resultados, conforme prometido pela nova gestão.

As expectativas de entregas da companhia ainda não são elevadas, o que beneficiou o movimento das ações (subiram +8% no dia da divulgação) ao apresentarem agilidade a um planejamento de crescimento e controle de despesas (que era esperado somente em 2026).

Com a forte redução de suas provisões e o aumento sequencial de seu lucro líquido, seguimos acreditando que ainda há espaço para capturar ganhos com as ações do Bradesco no curto prazo (ainda mais após as quedas no ano).

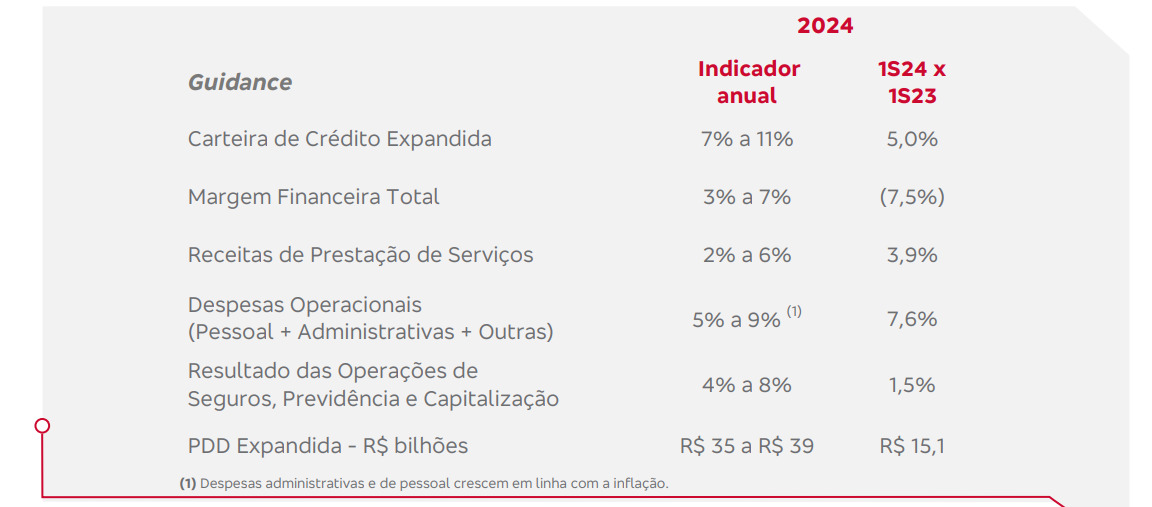

Além disso, o guidance (projeções do banco) reportado pela empresa se mantém inalterado, com alguns números projetados que ainda precisam ser alcançados ao longo de 2024, como a margem financeira e o resultado de operações de seguros e serviços.

Resumindo, o Bradesco vem se mostrando bem mais seletivo no crédito, tem conseguido ampliar margens e retomar rentabilidade.

Negociando abaixo de 1x seu patrimônio líquido, nos parece uma oportunidade interessante no momento e, por isso, recomendamos compra para suas ações na carteira Nord Ações.

Compre BBDC4.

Lucro do Itaú (ITUB3) sobe 16% no 2T24

O Itaú, maior banco privado da América Latina, fechou a nossa lista com mais uma demonstração de solidez e alta lucratividade.

No 2T24, o banco voltou a entregar um forte crescimento em sua carteira de crédito, que atingiu R$ 1,2 trilhão (+9%), com destaques para os aumentos nas carteiras de grandes empresas (+16%) e de micro, pequenas e médias empresas (+13%).

O Itaú registrou uma margem financeira (clientes + mercado) de R$ 27,7 bilhões (+6%), enquanto a receita de serviços totalizou R$ 11,3 bilhões (+9%) e a receita de seguros, R$ 2,8 bilhões (+14%).

Com isso, seu produto bancário (margem financeira + receitas de serviços e seguros) atingiu R$ 41,8 bilhões, alta de +8% na comparação anual.

O NPL > 90 (índice de inadimplência acima de 90 dias) ficou estável na comparação trimestral, em 2,7%, se mantendo no menor valor dos últimos anos e contribuindo para que as provisões do banco caíssem -3% no período.

Assim, o custo de crédito ficou em R$ 8,8 bilhões (-7%) e, considerando um aumento de apenas +6% de outras despesas operacionais (maior parte não decorrente de juros), o Itaú pôde entregar um lucro líquido de R$ 10,1 bilhões, alta de +16%.

Com a evolução de sua lucratividade, o banco atingiu um ROE (retorno sobre patrimônio líquido) de 22,4% no 2T24 — o maior desde 2019 (pré-pandemia).

O que esperar de ITUB3?

Ainda que tenhamos recomendado as ações do Bradesco, é inegável que, pelos números apresentados, o grande vencedor do 2T24 foi o Itaú.

O banco segue mostrando um grande apetite em conciliar crescimento com rentabilidade e deverá, nos próximos trimestres, encontrar o ponto de equilíbrio entre esses dois fatores.

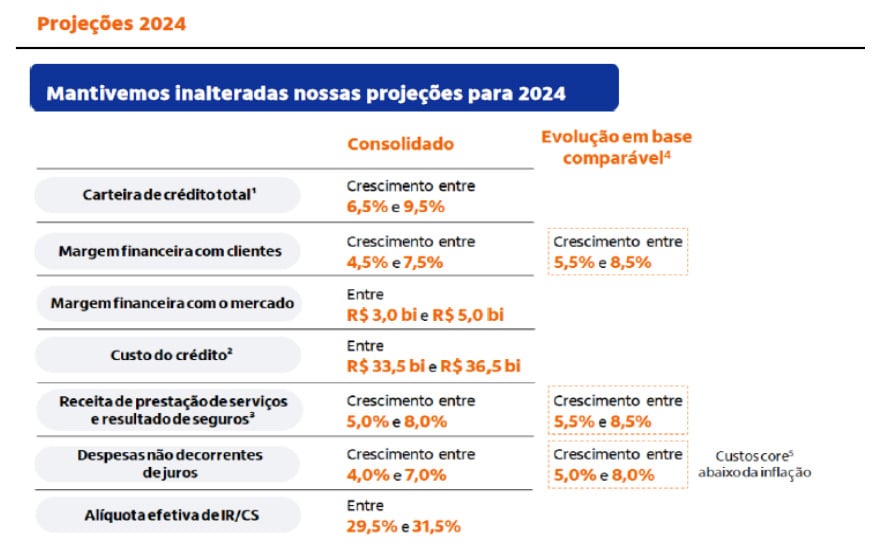

Assim como o Bradesco, o Itaú também possui um guidance para 2024, mas, diferente de seu concorrente, vem conseguindo entregar números operacionais e financeiros em linha ou até acima das expectativas já na primeira metade do ano.

Os principais destaques vão para o crescimento da carteira de crédito total (que voltou a expandir de forma expressiva no trimestre) e da margem financeira com clientes e receitas de serviços e seguros, que vêm surpreendendo.

Com isso, o Itaú também manteve suas projeções inalteradas para o ano atual.

Itaú é o melhor banco para investir hoje

Negociando a menos de 9x lucros e com um dividend yield (rendimento anual de proventos) de 9%, Itaú é o melhor banco para investir hoje, além de uma ótima opção para uma carteira de dividendos.

Batendo as próprias expectativas e do mercado, as ADRs do Itaú, negociadas na bolsa americana, subiam quase +3% no after hours (pós-mercado) após a divulgação dos resultados do 2T24.

Com o crescimento da carteira de crédito, a inadimplência voltando a cair, o lucro líquido subindo dois dígitos trimestre a trimestre, um ROE de mais de 22% e índices de capital controlados, a tendência é de um bom dividendo complementar para o exercício de 2024.

Compre ITUB3.

Junte-se a nós na festa de 6 anos da Nord

Nesta semana, a Nord está completando 6 anos!

Em 2018, éramos poucas pessoas (quase todos analistas), mas todos com um grande sonho em comum: fazer a diferença no mercado financeiro brasileiro.

Neste meio tempo, fomos ganhando robustez. Após consolidarmos a Nord Research, criamos a Nord Wealth, a Nord Asset e seguimos em busca de mais crescimento para oferecer os melhores produtos e serviços aos nossos clientes.

Estamos realmente empolgados com o futuro e queremos que você se junte a nós.

Para ajudar os que estão começando no mundo dos investimentos ou que desejam aprimorar suas carteiras, preparamos ofertas exclusivas.

Liberamos hoje um combo focado com renda adicional, com as séries Nord Dividendos e Nord Fundos Imobiliários por um preço incrível. Além disso, você paga um ano e recebe 6 anos de acesso.

Espero que você aceite o meu convite para conhecer mais o nosso trabalho e fique muitos anos com a gente.