Investidores acusam assessorias de gerar perdas milionárias com COE

O prejuízo financeiro dos investidores ultrapassa R$ 40 milhões com produtos estruturados. Saiba como proteger o seu patrimônio.

Escritórios de agentes autônomos de investimentos estão sendo questionados por um grupo de investidores em relação à oferta de produtos financeiros estruturados, com preocupações sobre a clareza das informações fornecidas sobre os riscos envolvidos.

De acordo com a reportagem da Veja, os processos de notificação — incluindo aqueles já notificados, em andamento ou ajuizados — apontam perdas financeiras que ultrapassam R$ 40 milhões.

Essas perdas estão relacionadas a investimentos em Certificados de Operações Estruturadas (COEs), em alguns casos combinados com a contratação de empréstimos colateralizados.

‘Não existe almoço grátis’

Essa é a frase que todo investidor deveria entender. Se você não paga pelo produto, você é o produto.

Você já parou para pensar se o seu portfólio de investimentos reflete verdadeiramente os seus objetivos financeiros? Ou será que ele foi montado com base em ofertas e produtos que simplesmente estavam disponíveis no momento?

A realidade é que, em muitos casos, a construção de uma carteira de investimentos não é tão estratégica quanto deveria ser. Muitas vezes, as decisões de compra e venda são motivadas por interesses que não estão completamente alinhados com o seu sucesso a longo prazo.

Essa abordagem pode levar a uma coleção de investimentos desconexa, sem um plano coeso, e que, em última análise, pode comprometer seu planejamento financeiro de longo prazo.

Na edição de hoje, vamos explorar a importância de revisar seu portfólio regularmente e entender se ele está realmente ajustado para alcançar seus objetivos.

O alinhamento de interesses nos investimentos

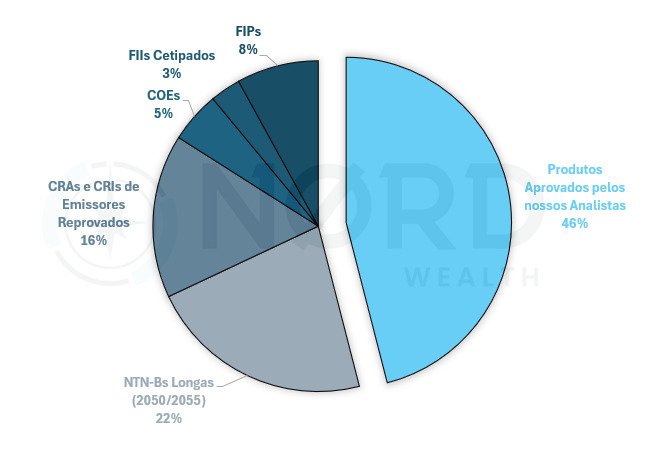

Quando olhamos para a imagem acima, algo se destaca: mais da metade da carteira desse cliente estava composta por produtos que não necessariamente atendiam às suas necessidades ou objetivos financeiros e não conversavam com a nossa leitura do cenário macroeconômico. O caso abaixo é real e recente.

Na Nord Wealth, é comum encontrarmos novos clientes cujas carteiras se assemelham a verdadeiros mosaicos de produtos, sem uma linha de raciocínio clara ou uma visão integrada. Créditos duvidosos aqui, NTN-Bs mais longas que a expectativa de vida ali, e uma pitada de COEs — uma salada de investimentos que, no final das contas, mais confunde do que agrega valor.

O grande problema com essa abordagem é que ela deixa de lado o planejamento como um todo. Em vez de entender o perfil, os objetivos e as circunstâncias de vida de cada cliente, se foca em empurrar produtos que trazem vantagens financeiras a curto prazo para os intermediários, e não para o investidor. Esse tipo de prática cria carteiras que, apesar de parecerem diversificadas à primeira vista, carecem de coesão e de uma estratégia de longo prazo.

O que mais me frustra é que os clientes por trás desses patrimônios são pessoas extremamente sábias e bem-sucedidas, muitos já tendo atingido suas liberdades financeiras. Ainda assim, vemos essas situações se repetirem. É essencial ressaltar que a culpa aqui nunca é do cliente.

O mercado financeiro é extremamente complexo e, muitas vezes, o próprio investidor não compreende totalmente a amplitude dos produtos disponíveis que lhe são oferecidos. A verdade é que muitas vezes o tempo desse investidor é melhor gasto (para o bem da liberdade financeira dele) com o seu âmbito profissional, que gera mais valor a longo prazo.

Na prática, o que muitas vezes se vende como uma “oportunidade imperdível” pode, na verdade, ser um movimento mal planejado, sem consideração pelos objetivos e pela segurança do cliente. O convite aqui é para uma reflexão mais profunda sobre como seu portfólio está sendo construído: ele está realmente alinhado com seus interesses ou está sendo moldado por incentivos de curto prazo?

Revisões estratégicas no portfólio de investimentos

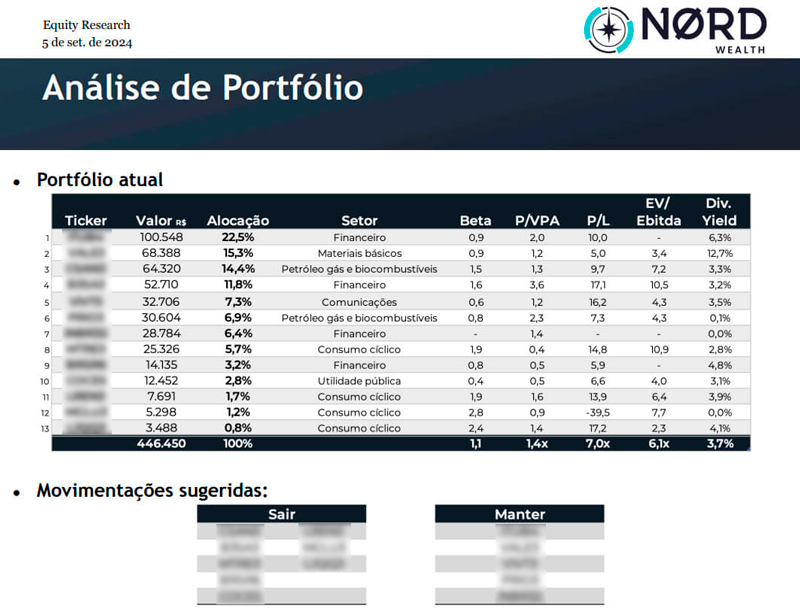

Revisar o portfólio não deve ser uma ação esporádica ou movida por uma onda de ofertas do mercado. Na verdade, a revisão deve ser um processo constante, pensado de forma estratégica e, acima de tudo, fundamentado em cenários econômicos e nos objetivos de cada investidor. A pergunta crucial aqui é: o que realmente deveria desencadear essas revisões?

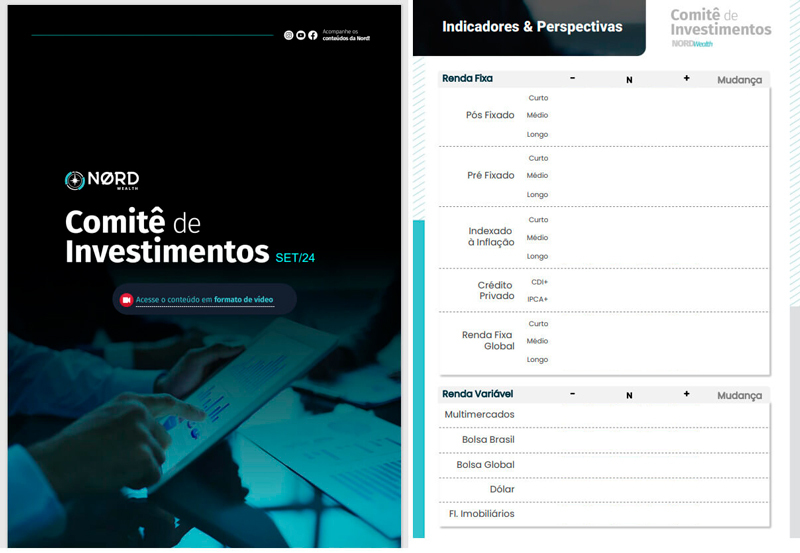

Diferentemente de modelos comissionados, na consultoria independente (como a Nord Wealth), adotamos uma postura radicalmente diferente. Nossas revisões são feitas de forma minuciosa e com base em processos bem definidos. Por exemplo, nosso comitê de alocação, que ocorre mensalmente, reúne sócios e analistas para discutir o cenário econômico e as direções que o mercado está tomando.

A partir desse encontro, realinhamos as carteiras dos nossos clientes, não com o objetivo de empurrar produtos, mas para ajustá-las conforme o contexto macroeconômico e as mudanças nos objetivos pessoais de cada cliente.

Além do olhar macro, temos também um rigoroso processo de análise micro. Cada ativo é reavaliado com base no perfil de risco do cliente, sua adequação ao cenário atual, e, claro, com o cuidado de evitar riscos de crédito desnecessários.

Aqui, entramos no ponto fundamental: não se trata de girar a carteira por girar. Cada ajuste feito tem um motivo claro e uma justificativa técnica. Não estamos falando de modismos ou de produtos que estão em evidência; estamos falando de uma estratégia alinhada com a realidade de cada cliente.

É preciso mudar o foco. Em vez de se perguntar "O que estão me oferecendo?", o investidor deveria refletir: "Essa nova alocação faz sentido no meu contexto? Está alinhada com a minha visão de longo prazo?". Isso é o que diferencia uma gestão profissional, baseada em critérios sólidos e alinhamento de interesses, de uma gestão oportunista, que só visa o curto prazo.

Modelo de remuneração do assessor gera conflito de interesses

Um dos meus sócios aqui na Nord Wealth já foi sócio de uma corretora de valores, onde chegou a gerir dezenas de bankers e entrevistou centenas de profissionais. O que ele conta como a maior surpresa dessa operação? Quase nenhum dos bankers tinha experiência em desenvolver um planejamento financeiro robusto para os clientes.

Eles entendiam bem sobre produtos e taxas, mas na hora de construir carteiras, a abordagem era superficial: baseavam-se apenas no tamanho do patrimônio e no perfil de risco do cliente.

Essa é uma realidade preocupante. Se quem cuida do seu patrimônio não está projetando seu planejamento com cuidado e visão estratégica, saiba que não se trata de um problema individual do profissional: é uma falha sistêmica no mercado financeiro brasileiro.

Nosso sistema funciona como um "mercado de farmácias", onde o foco está na venda de produtos financeiros — da mesma forma que uma farmácia vende medicamentos — mas raramente alguém analisa o histórico financeiro ou as necessidades reais do cliente antes de fazer uma recomendação.

O que isso significa? Em vez de um médico financeiro, que diagnostica sua situação financeira e propõe um tratamento personalizado, você está sendo atendido por um "vendedor de medicamentos financeiros". E, em muitos casos, esses "medicamentos" podem ser ineficazes ou desnecessários, levando sua carteira a ser uma verdadeira miscelânea de produtos mal planejados.

Na Nord Wealth, nossa prioridade é desenvolver um planejamento financeiro completo e detalhado, sem nos deixarmos levar pela simples oferta de produtos. Aqui, cada decisão é fundamentada em estratégia, alinhamento e no cenário financeiro do cliente, sempre com uma visão de longo prazo.

Na Nord Wealth, o profissional é remunerado pelo cliente

Na Nord Wealth, o modelo de consultoria que adotamos não apenas evita os conflitos de interesse típicos do mercado comissionado, mas também eleva a qualidade do serviço que oferecemos. Dentro desse modelo, somos uma top performer nas principais instituições financeiras, como XP e BTG, destacando-nos pela excelência e resultados consistentes.

Atualmente, temos mais de R$ 5 bilhões sob gestão, o que reforça a confiança que nossos clientes depositam em nossa expertise e abordagem.

Por vedação legal, não podemos receber comissões ou incentivos quaisquer pela recomendação de produtos financeiros.

Nós adotamos o modelo fee based, que cobra uma taxa fixa ou uma porcentagem do patrimônio administrado, com foco em diversos benefícios práticos que tornam a gestão de investimentos mais eficaz e justa.

Acreditamos que esse é o modelo que permite maior alinhamento de interesses com o cliente.

Mas o que realmente diferencia a Nord Wealth é a nossa research própria, formada por uma equipe dedicada de analistas. Essa estrutura nos permite oferecer análises profundas e imparciais sobre o cenário macroeconômico e as oportunidades de mercado, garantindo que nossas decisões sejam fundamentadas em dados sólidos e perspectivas alinhadas com o perfil e os objetivos de cada cliente.

Se você deseja uma gestão financeira realmente alinhada com seus interesses e objetivos, a Nord Wealth está preparada para ser o seu parceiro estratégico.

Clique no link abaixo para agendar uma conversa com um dos nossos consultores.

Espero poder te ajudar nessa jornada.