Fundos Internacionais – O nome sofisticado traz uma performance diferenciada?

Os fundos internacionais das instituições, com nomes sofisticados e atraentes, são as melhores opções para acessar o mercado internacional?

Na última semana, trouxemos algumas reflexões em nossos artigos sobre a performance dos fundos de ações locais (Os benefícios da gestão ativa no mercado local) e os melhores momentos para fazer aportes em veículos internacionais (Investir no exterior – agora ou nunca?).

Esses dois artigos desencadearam uma série de questionamentos de nossos clientes, que entenderam fazer sentido realizar aportes recorrentes em ativos internacionais, reforçando sua alocação na classe e aproveitando a janela positiva que vem sendo criada desde o começo do ano, com a valorização de nossa moeda e correção dos índices acionários globais.

Entretanto, o principal questionamento que recebemos foi: diante de uma série de produtos e veículos para realizar a exposição, qual escolher? Os fundos internacionais das instituições, com nomes sofisticados e atraentes, são as melhores opções para acessar o mercado internacional?

Antes de entrarmos no mérito dos fundos específicos, precisamos ressaltar que a evolução e democratização do mercado nos últimos anos, puxada em grande parte pelas principais corretoras, foi fundamental para acessarmos mercados que antes não tínhamos acesso. Lembro que, há 6 anos, para acessar o mercado americano e global, era necessário ter algumas centenas de milhares de dólares na conta.

Entretanto, com a evolução das plataformas, da regulamentação e forte desvalorização do real nesses últimos anos, essas instituições aproveitaram para ofertar todo tipo de produto e rentabilizar em cima dos investidores (com operações estruturadas - COEs e fundos com taxas elevadas).

A pergunta que permanece depois deste preâmbulo é: O nome sofisticado dos fundos internacionais traz uma performance diferenciada? As maiores gestoras do mundo são boas alternativas para alocação de recurso?

Nós achamos que não.

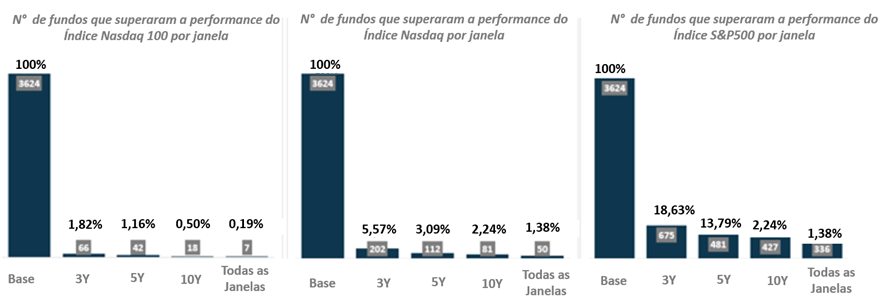

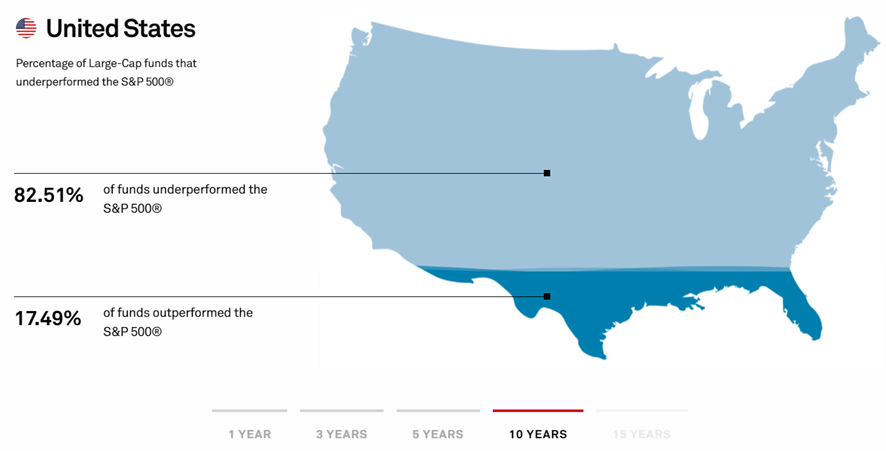

O Luiz Felippo, sócio responsável pelo Nord Fundos, já escreveu diversas vezes sobre a dificuldade dos fundos e gestores institucionais superarem os índices de referência. Inclusive, aqui, desenvolveu ‘Um bate-papo sobre fundos internacionais’. Recomendo ler os artigos escritos por ele.

Em uma amostra diferente e mais específica analisada pelo SPIVA (Standard & Poors Indices Versus Active), o número observado também joga a favor dos fundos passivos.

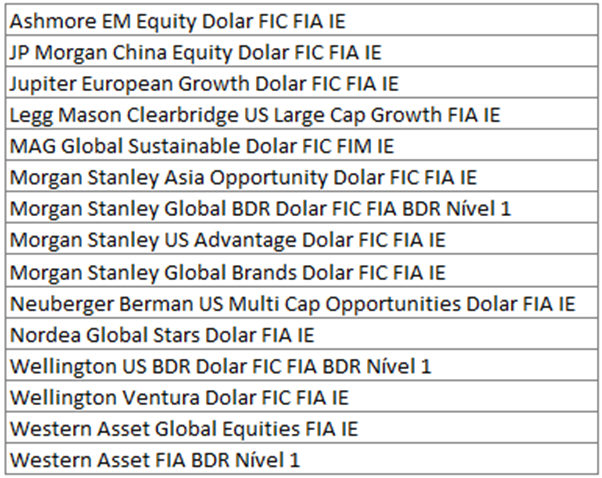

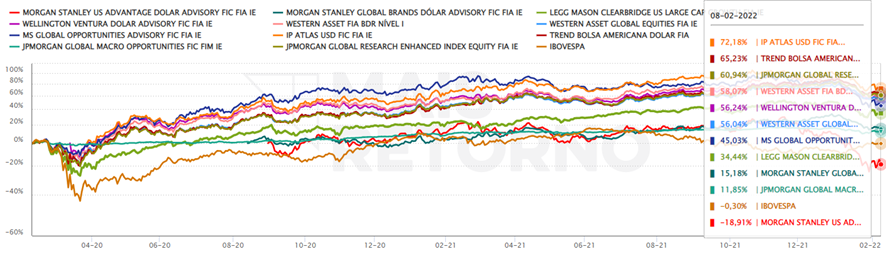

Para corroborar com a nossa argumentação, decidimos avaliar a performance dos principais fundos internacionais disponibilizados e recomendados pelas principais corretoras e instituições frente ao S&P 500, índice das 500 principais empresas americanas e considerado mundialmente o índice de referência para a performance de ações americanas.

Utilizamos como proxy para o S&P 500 o fundo Trend Bolsa Americana Dolar FIA que, apesar de ter uma taxa de administração mais elevada (0,5% vs 0,23% do IVVB11), possui o histórico para comparação.

A teoria sendo aplicada na prática: nesse histórico de dois anos, época aproximada da criação de grande parte desses fundos, apenas um deles teve rentabilidade superior à do S&P. Quando olhamos para o índice Sharpe, que mede o retorno excedente ajustado ao risco, embora o Western Asset Global Equities seja o vencedor, o Trend Bolsa Americana não perde por muito (se retirássemos as taxas de administração, provavelmente igualaríamos o Sharpe).

Dessa forma, continuamos acreditando na eficiência dos ETFs e fundos passivos e entendemos que esses veículos trazem a melhor composição ao portfólio.

Por fim, reforço que recomendações de ETFs e fundos passivos acontecerão apenas em modelos isentos e que não têm remuneração atrelada a produtos, uma vez que esses veículos possuem taxas menores e menor comissionamento.

Quer entender mais e saber como compor o portfólio com esses veículos? Conheça o Nord Wealth.

Abs,