Melhores fundos imobiliários de papel para investir com a Selic alta por mais tempo

Rendimentos dos FIIs de Papel podem superar as estimativas, caso o Copom precise elevar os juros além dos 12% a.a. previstos.

O Copom se reúne novamente na próxima semana para decidir o rumo da política monetária do país e, ao que tudo indica, ele está prestes a iniciar um novo ciclo de alta da Selic.

Isso mesmo, você não leu errado.

Após pouco mais de quatro meses do fim do último ciclo de cortes, tudo indica que mudaremos a rota dos juros novamente.

Enfim, o Brasil não é para amadores.

Vivemos reviravoltas que deixam qualquer trama de novela mexicana no chinelo!

Embora o provável aumento da Selic favoreça a renda fixa em relação à renda variável, alguns FIIs de papel também podem surfar essa onda. No texto de hoje, comentarei sobre dois desses casos!

Valora CRI CDI (VGIR11)

O primeiro é o Valora CRI CDI (VGIR11), que conta com um patrimônio líquido de pouco mais de R$ 1,12 bilhão e é gerido pela Valora Investimentos.

Fundada em 2005, a Valora é uma gestora independente com aproximadamente R$ 6,7 bilhões sob gestão em mais de 40 fundos de investimentos de diversas estratégias.

Os seus sócios e executivos contam com ampla experiência nos setores imobiliário e financeiro, além de possuírem capital proprietário investido nos fundos da casa.

A área imobiliária da gestora, que abrange, além do VGIR, outros fundos imobiliários como VGHF11, VGIP11 e VGR11I, é formada por 26 profissionais e capitaneada desde 2016 por dois sócios da casa, sendo que ambos possuem vasta experiência tanto no mercado imobiliário quanto no crédito privado.

Portfólio

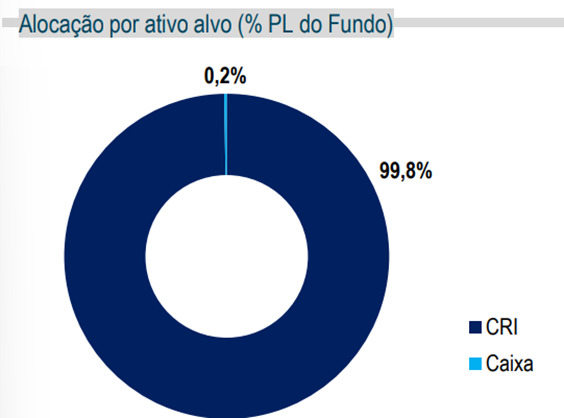

O Fundo encerrou o mês de julho com praticamente a totalidade de seu patrimônio líquido (99,8%) alocada em 53 operações de CRIs, mantendo apenas 0,2% em caixa.

Com exceção do CRI Guaicurus, que representa 1,3% do PL e teve a garantia de dois terrenos em São Paulo executada recentemente devido ao inadimplemento — com valor de avaliação equivalente a 137% da dívida — as demais operações do portfólio estavam em dia com suas obrigações até aquela data.

Carteira de CRIs

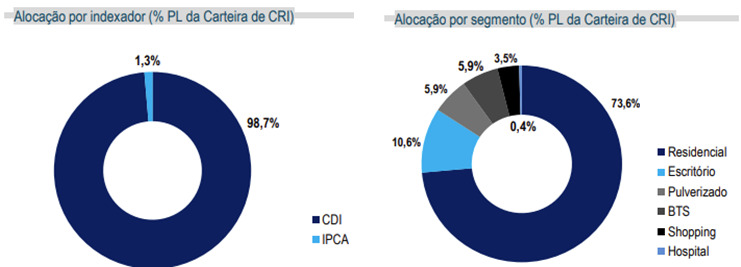

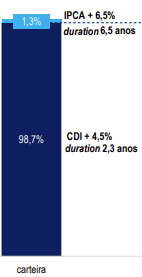

Em relação ao perfil das operações, o Fundo conta atualmente com 98,7% da carteira atrelada ao CDI. Sendo uma das maiores exposições ao indexador entre os FIIs de papel, essa característica beneficia o Fundo no cenário de altas da Selic.

Além disso, as suas operações estão atreladas principalmente ao segmento residencial (97%) e contam, em grande parte, com garantias robustas, como a alienação fiduciária de terrenos e imóveis, além de cotas de SPEs detidas pelas incorporadoras.

Outro ponto que me chama a atenção no Fundo é o foco de investimento da Valora em operações exclusivas, geralmente estruturadas pela própria gestora.

Essa iniciativa é muito positiva, pois oferece à gestão maior controle sobre as operações, desde a sua estruturação e precificação, até o acompanhamento próximo dos CRIs no portfólio.

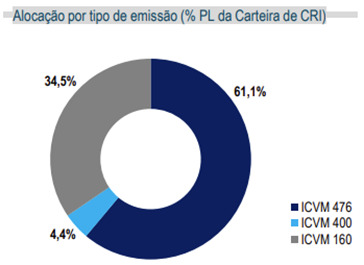

Outra consequência dessa iniciativa é a maior exposição da carteira (95,6%) a CRIs provenientes de ofertas exclusivas para investidores profissionais (ICVM 476 e RCVM 160).

Afinal, essas ofertas costumam apresentar uma relação risco-retorno muito mais atrativa para os investidores frente às opções encontradas nas plataformas das corretoras.

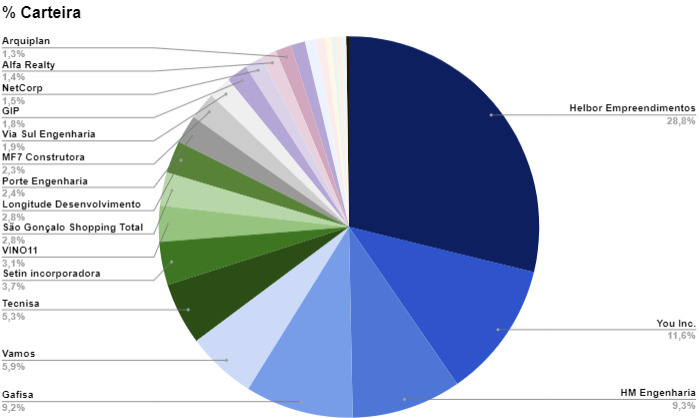

O principal ponto de atenção com o Fundo fica por conta da diversificação de sua carteira, já que ela continua concentrada direta ou indiretamente a alguns riscos, com destaque para a Helbor (28,8%) — incorporadora fundada em 1977 com foco em empreendimentos residenciais e comerciais e presente em diversos estados brasileiros.

Por outro lado, tenho a expectativa de que a diversificação melhore com a alocação dos recursos captados em futuras emissões, como já vem acontecendo. Além disso, a Helbor é uma empresa listada, o que facilita o monitoramento de seu risco de crédito.

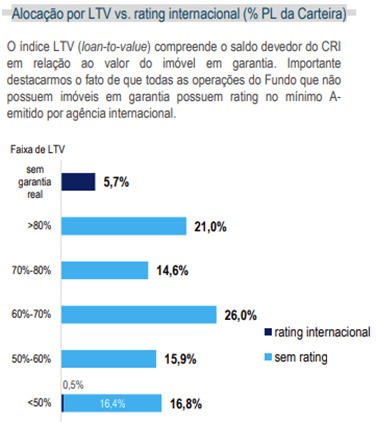

Seguindo em frente, é importante comentar que apenas 5,7% das operações da carteira não possuem garantias reais. No entanto, essa parcela conta com um bom rating de crédito a nível internacional.

O Loan-To-Value (LTV) médio ponderado da parcela remanescente da carteira é de cerca de 70%. Em outras palavras, o valor dos ativos dados como garantia nas operações equivale, em média, a 1,43 vezes o saldo devedor dos recebíveis, oferecendo maior segurança aos cotistas caso seja necessário executar essas garantias.

Por fim, as taxas médias dos CRIs giram em torno de CDI + 4,5% a.a. (98,7%), o que entendo ser um excelente patamar de remuneração frente ao risco e a duration de apenas 2,4 anos da carteira.

8ª emissão de cotas do VGIR11

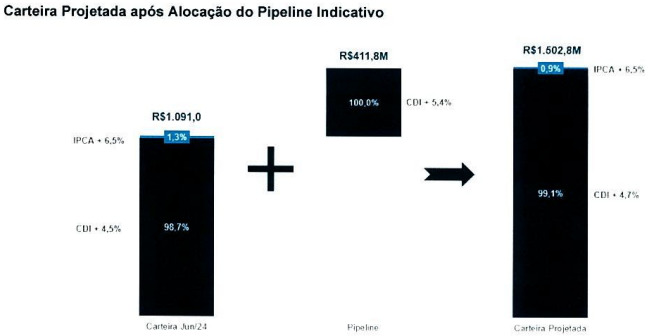

É importante comentar que o Valora CRI CDI realizou recentemente uma nova emissão de cotas, captando um total de R$ 303,85 milhões.

Se a equipe de gestão alocar os recursos nos ativos-alvo especificados na oferta, a carteira poderá alcançar até 58 operações, aumentando sua diversificação, desde que essas novas operações ainda não estejam presentes no portfólio.

Como a rentabilidade média das operações do pipeline é superior a das atuais, é possível que o spread médio da carteira aumente um pouco, aproximando-se de CDI + 4,7% a.a. com as novas aquisições.

Além disso, como 100% dos ativos-alvo são atrelados ao CDI, a exposição da carteira ao indexador permanecerá elevada, em linha com a proposta do Fundo.

Kinea Securities (KNSC11)

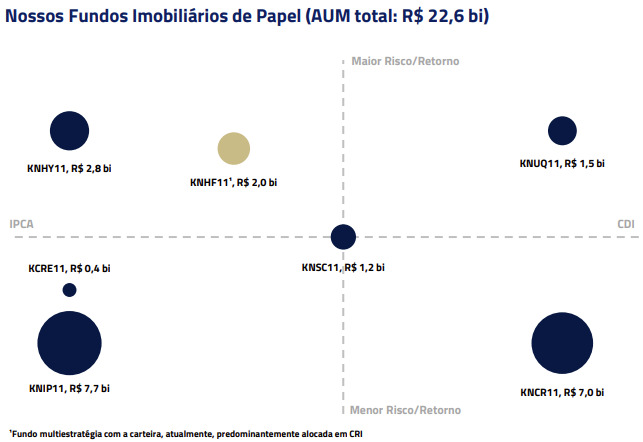

Outro fundo que deve se beneficiar desse cenário é o Kinea Securities (c), fundo de papel da renomada Kinea Investimentos. A casa dispensa apresentações, sendo a principal gestora do mercado de FIIs, com aproximadamente R$ 32,4 bilhões sob gestão.

Portfólio

O Fundo conta atualmente com um patrimônio líquido de R$ 1,2 bilhão distribuído praticamente na sua totalidade em 65 operações de CRIs.

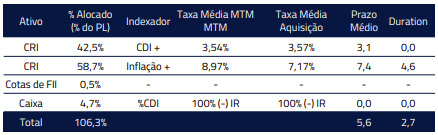

Pela tabela abaixo, é possível notar que o KNSC encerrou o mês de agosto com uma alocação total de 106,3% do seu PL em ativos, sendo 101,2% em CRIs, 0,5% em cotas de FIIs e o restante (4,7%) em caixa.

Além disso, todas as operações estavam em dia com suas obrigações até aquela data.

A alocação total do Fundo ultrapassou seu patrimônio líquido em 6,3 p.p. devido à alavancagem realizada via operações compromissadas reversas lastreadas em CRIs, com o objetivo de elevar a rentabilidade do portfólio.

Vale comentar, entretanto, que por terem um prazo longo de vencimento e indexadores compatíveis com os de alguns ativos da carteira (CDI+), entendo que esse patamar de alavancagem é adequado e não adiciona grandes riscos ao Fundo.

Carteira de CRIs do KNSC11

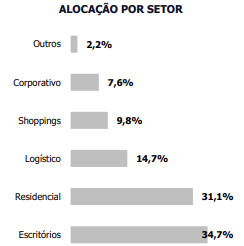

A carteira de CRIs é bem diversificada, com a maior posição representando apenas 5,5% do PL (CRI Infinity). Além disso, ela possui um risco de crédito intermediário, sendo voltada principalmente aos segmentos de escritório (34,7%) e residencial (31,1%), ainda que o KNSC também tenha exposição a outros setores.

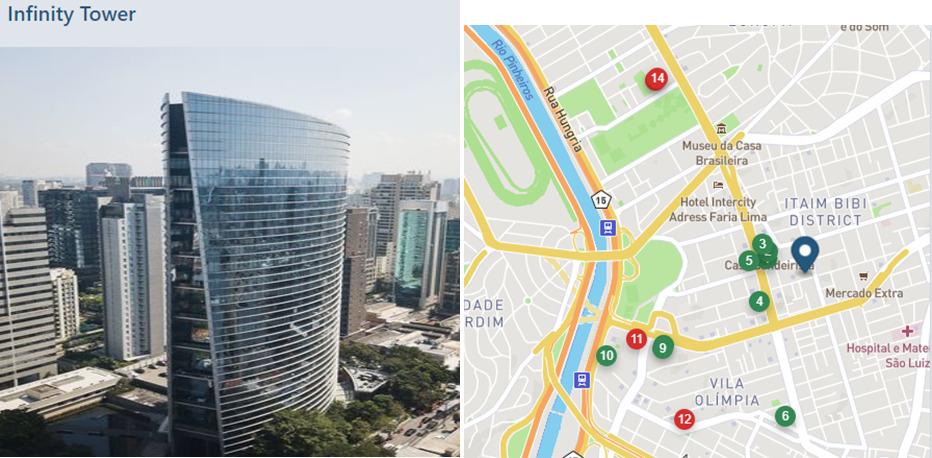

Um exemplo de suas operações é o CRI Infnity, uma operação baseada na aquisição do Ed. Infinity por uma empresa patrimonialista. O imóvel possui elevado padrão construtivo (classe AAA, pela Buildings) e está localizado na região da Faria Lima. Por ser um dos edifícios comerciais de melhor qualidade da região, ele conta com locatários de primeira linha e elevada ocupação (atualmente em 94,8%).

Além disso, a operação conta com as seguintes garantias: cessão fiduciária dos recebíveis, aval do consórcio Ylumak e alienação fiduciária de unidades no imóvel, com LTV de 67%.

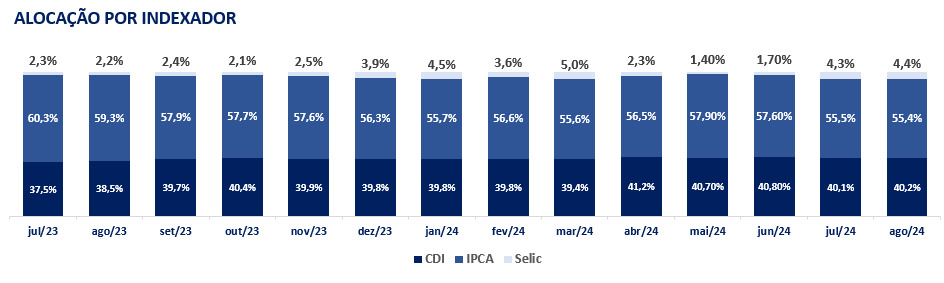

Em relação aos indexadores dos CRIs, o KNSC tem atualmente uma maior exposição ao IPCA (55,4%), mas mantém uma alocação significativa em operações atreladas ao CDI (40,2% da carteira).

Esse equilíbrio permite ao Fundo aproveitar o cenário de alta da Selic, ao mesmo tempo em que protege o patrimônio dos cotistas contra a inflação.

Além disso, como o mandato do Fundo é o mais amplo entre os FIIs de papel da Kinea, ele pode ajustar sua carteira tanto em relação aos indexadores quanto aos riscos de crédito das operações, conforme as oportunidades de mercado.

Na minha opinião, essa flexibilidade representa um grande diferencial do KNSC em relação aos outros FIIs de papel da gestora.

Garantias do fundo

Como você sabe, em se tratando de FIIs de papel, é fundamental avaliar as garantias associadas aos CRIs, pois elas podem ser necessárias em caso de inadimplência.

No caso do Kinea Securities, as garantias também são bastante sólidas. Grande parte das operações conta com garantias como a alienação fiduciária de terrenos e SPEs dos projetos, cessões fiduciárias dos recebíveis das vendas de unidades e aval dos acionistas, proporcionando maior segurança aos cotistas.

Além disso, a carteira possui um LTV médio ponderado de 40%. Na prática, isso significa que o valor dos ativos dados em garantia na operação equivale a aproximadamente 2,5 vezes o valor do saldo devedor dos recebíveis (razão de garantia de 2,5 x). Portanto, um ótimo patamar considerando o risco de crédito controlado das operações.

Fundos imobiliários de papel ganham com Selic alta

Portanto, ambos os fundos contam com gestões experientes e diligentes na estruturação e acompanhamento de créditos imobiliários. Além disso, possuem carteiras de qualidade, com riscos de crédito controlados, bons spreads e garantias robustas.

Embora ainda não tenhamos certeza se o Copom realmente iniciará um novo ciclo de altas da Selic, tudo aponta nessa direção. Afinal, a atividade econômica e o mercado de trabalho estão mais aquecidos do que o esperado e as expectativas de inflação seguem desancoradas.

Rendimento do KNSC11

Considerando o cenário atual de inflação e juro projetado pelo mercado, com a Selic caminhando para 12% a.a. em meados de 2025, estimo que o KNSC possa entregar cerca de R$ 1,14/cota em proventos nos próximos 12 meses, o que representaria um yield de 12,3% no preço atual.

Rendimento do VGIR11

Já para o VGIR, minha estimativa é de uma distribuição de aproximadamente R$ 1,42/cota nos próximos 12 meses, resultando em um yield de 14,2%, também com base no preço atual.

Considero esses yields bastante atrativos, não apenas pela isenção de IR, mas especialmente pelos benefícios que esses fundos podem oferecer aos cotistas no cenário atual. Afinal, há a possibilidade de que os rendimentos superem essas estimativas, caso a inflação surpreenda e o Copom precise elevar os juros além dos 12% a.a. previstos.

O principal ponto de atenção está na carteira ainda um pouco concentrada do VGIR, o que exige monitoramento constante e justifica uma menor exposição ao Fundo (máximo de 5% da carteira de FIIs), mesmo em um cenário favorável.

Por fim, como o investimento em fundos imobiliários envolve riscos, não posso deixar de citar os principais que identifico tanto para o KNSC quanto para o VGIR.

Principais fatores de risco dos fundos imobiliários

i) Risco de mercado: risco relacionado à oscilação no valor das cotas dos Fundos Imobiliários devido a fatores que afetam o desempenho geral dos mercados, como instabilidades políticas, entre outros eventos.

ii) Risco de crédito: apesar de contar com a diligência da gestão, assim como todo fundo de recebíveis imobiliários, o principal risco ao qual um fundo de papel está exposto é o de crédito dos devedores dos CRIs.

iii) Risco de pré-pagamento: em momentos de taxas de juros baixas, é comum que os devedores de alguns CRIs pré-paguem as dívidas antigas (de juros mais elevados) para financiar novos débitos a juros inferiores, afetando a rentabilidade dos fundos de recebíveis imobiliários.

iv) Risco de reinvestimento: em caso de pré-pagamento ou vencimento de um CRI, parte dos recursos devolvidos pelo devedor será reinvestida. Em um ambiente de queda das taxas de juros, as opções de investimentos podem apresentar rentabilidades menos atrativas se comparadas às anteriores, impactando negativamente as distribuições de rendimentos do fundo. Esse também é um risco a que todos os FIIs de papel da indústria estão sujeitos.

Veja as outras indicações de fundos imobiliários para 2024

Se você deseja explorar outros fundos do segmento que atendam às especificações que considero essenciais para aproveitar o bom momento desse mercado, convido você a conhecer a carteira recomendada do Nord FIIs.

Ao acessar a nossa série, você terá um acompanhamento constante de cada uma das teses recomendadas, com ativos selecionados de maneira extremamente criteriosa e diligente.

Além disso, você poderá esclarecer dúvidas conosco ao vivo nas monitorias semanais.

Também oferecemos um canal exclusivo no Telegram, onde você encontrará análises do mercado e comentários relevantes sobre os fundos da carteira.

Acesse a carteira de fundos imobiliários da Nord Research por 30 dias no link abaixo.

Caso você não se adapte, pode solicitar o cancelamento e o reembolso de 100% do valor pago.