Fundos imobiliários estão em crise? Entenda o que está acontecendo

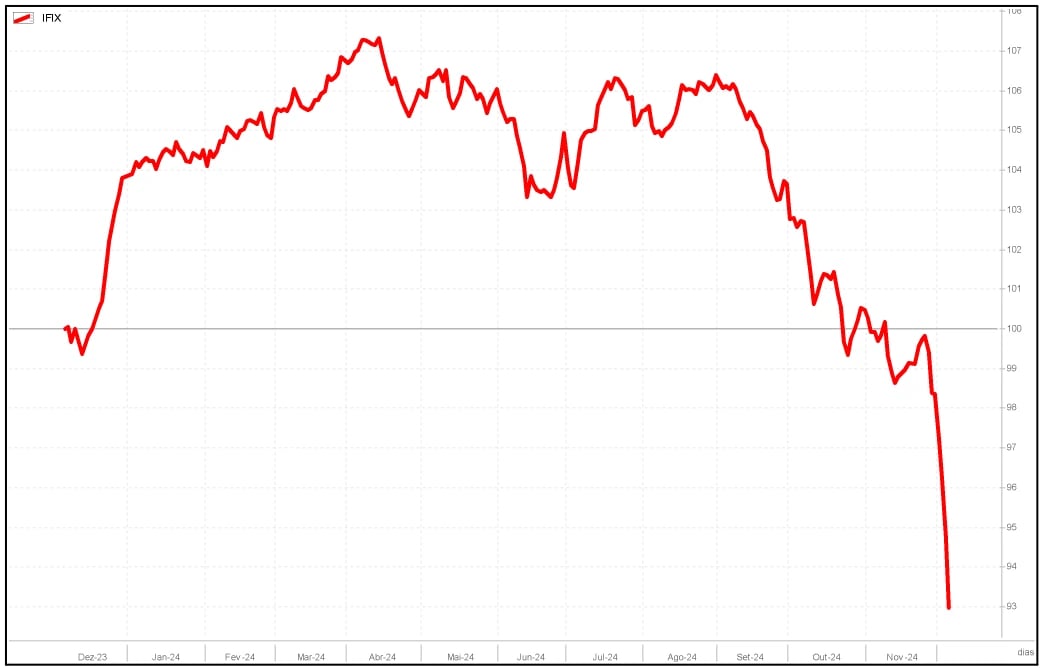

IFIX acumula queda de 5,17% em dois meses; no ano, a perda já está em 10,45%.

O cenário de juros mais altos por mais tempo no Brasil está penalizando o desempenho dos fundos imobiliários (FIIs), com o índice negociando na sua mínima histórica. Em outubro de 2024, o Índice de Fundos de Investimentos Imobiliários (IFIX) registrou uma queda de -3,06%, seguida por uma retração adicional de -2,11% em novembro, totalizando uma perda de -5,17% em dois meses.

O que está acontecendo com os fundos imobiliários hoje?

A recente queda nos fundos imobiliários pode ser explicada pelo cenário macroeconômico desafiador. Entre os fatores principais, destaca-se o anúncio do pacote fiscal, a desancoragem das expectativas de inflação, o baixo índice de desemprego e a alta do dólar.

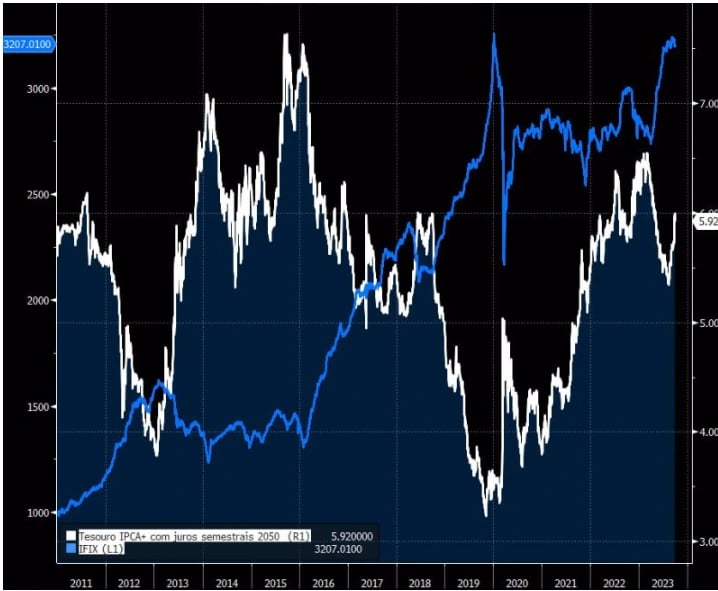

Vale lembrar que o IFIX possui uma relação inversamente proporcional à taxa Selic. Com as recentes elevações na Selic, é natural que o IFIX apresente quedas em sua performance e explique o porquê.

Taxas de juros em patamares baixos tendem a impulsionar o mercado imobiliário, além de incentivar os poupadores a investir em ativos de risco, como FIIs e ações, em busca de uma maior rentabilidade, gerando um efeito duplamente positivo sobre os FIIs.

Por outro lado, um aumento das taxas de juros eleva a aversão ao risco dos investidores e inibe a atividade econômica, desaquecendo o mercado imobiliário. Nesse caso, o efeito sobre os ativos imobiliários é negativo.

Essa relação inversa fica muito clara quando comparamos o desempenho do IFIX com a taxa de um título do governo de vencimento longo.

Por que o Banco Central subiu a Selic?

A taxa Selic, que é a taxa básica de juros da economia brasileira, voltou a subir em 2024 devido a uma combinação de fatores econômicos que pressionaram a inflação e desancoraram as expectativas do mercado.Selic

As projeções de inflação para 2025 pioraram, passando de 3,95% em setembro para 4,40% recentemente. Essa desancoragem das expectativas sinaliza uma perda de credibilidade na capacidade do Banco Central de controlar a inflação, exigindo uma postura mais rígida na política monetária.

Além disso, juros mais altos tornam os investimentos em renda fixa mais atraentes, levando investidores a migrarem recursos dos FIIs para esses ativos, resultando em desvalorização das cotas dos fundos imobiliários.

Mercado espera Selic em 13,25% em março de 2025

O diretor de Política Monetária do Banco Central, Gabriel Galípolo, indicou que os juros deverão permanecer elevados por um período mais prolongado.

Ele destacou que a economia brasileira está mais dinâmica do que o previsto, o que justifica uma política monetária mais restritiva. Parte do mercado já espera que a Selic atinja 13,25% em março de 2025, com possíveis elevações de até 1 ponto percentual nas próximas reuniões do Comitê de Política Monetária (Copom).

Galípolo também expressou preocupação com a desancoragem das expectativas de inflação, reforçando a necessidade de manter os juros altos para assegurar a convergência da inflação à meta estabelecida.

Essa queda nos FIIs pode ser irrecuperável?

Embora as quedas recentes sejam expressivas, não indicam um colapso irreversível. Historicamente, os FIIs demonstraram capacidade de recuperação após períodos de baixa. A expectativa é que, com a redução das taxas de juros e a estabilização econômica, os FIIs possam se valorizar novamente.

É hora de investir em fundos imobiliários?

Apesar das quedas nos fundos imobiliários durante o ano, o momento é favorável para os investidores. Atualmente, muitos FIIs estão sendo negociados com desconto em relação ao seu valor patrimonial, indicando que podem estar subvalorizados. Essa situação pode representar uma oportunidade de compra para investidores que buscam ativos com potencial de valorização no médio a longo prazo.

O ponto essencial é que os fundamentos dos FIIs permanecem sólidos. Mesmo diante de um cenário macroeconômico desafiador, que pressiona as cotações, o desempenho operacional dos fundos tem sido positivo. Esse é o tipo de ambiente que, historicamente, proporciona boas oportunidades de compra.

Conforme mencionado, muitos FIIs estão baratos, negociados a preços atrativos, enquanto continuam mantendo ativos estáveis, bons indicadores operacionais e rendimentos consistentes.

Além disso, o mercado imobiliário, sensível à atividade econômica, tem mostrado resiliência. Isso se reflete em diversos FIIs que têm conseguido reduzir sua vacância por meio de novas locações. Um exemplo é o VILG11, fundo logístico que recentemente alcançou 100% de ocupação em um de seus imóveis, resolvendo um desafio de curto prazo, além de anunciar uma venda atrativa.

Outro aspecto positivo é o destravamento de capital por meio da venda de ativos a preços atrativos. Alguns exemplos recentes incluem:

- BTLG e HGRE, que realizaram transações significativas;

- GARE11, que anunciou a venda de um imóvel da BRF S.A. por R$ 273,4 milhões (R$ 8.906,91/m²), resultando em um lucro bruto estimado de R$ 67 milhões e um ganho de capital de R$ 0,53/cota.

A operação do GARE11 também apresentou uma TIR projetada de 27% ao ano, equivalente a IPCA + 20,42% ao ano ou 250% do CDI, reforçando a atratividade das oportunidades atuais.

Esses são apenas uns dos exemplo que temos na carteira Nord FIIs e de como o micro do Fundo imobiliário está positivo.

É nessas horas que o investidor pode aproveitar para acumular cotas, pois, com a recuperação do mercado, há a chance de obter uma valorização significativa, muitas vezes superando o capital investido inicialmente.

O que esperar dos fundos imobiliários em 2025?

Especialistas projetam que, com a esperada redução das taxas de juros e a recuperação econômica, os FIIs tendem a se valorizar em 2025. Setores como galpões logísticos e escritórios comerciais em regiões valorizadas, como São Paulo, podem apresentar oportunidades de crescimento, especialmente com a redução da vacância para níveis próximos aos observados antes da pandemia.

Melhores fundos imobiliários para 2025

Para investidores com perfil de longo prazo, o momento atual pode ser propício para investir em FIIs, aproveitando os preços mais baixos. No entanto, é fundamental avaliar cuidadosamente os fundamentos de cada fundo, considerando a qualidade dos ativos, gestão e perspectivas de mercado.

Um fundo imobiliário que recomendamos no cenário atual é o RBRF11, conhecido como RBR Alpha Multiestratégia.

Por que você deve investir no RBRF11 agora?

O RBRF11 é um fundo de fundos (FOF) gerido pela RBR Asset, uma das gestoras mais renomadas de fundos imobiliários. Atualmente, o RBRF11 possui uma carteira mais voltada para FIIs de tijolos, o que é vantajoso em um cenário de fechamento da curva de juros. Além disso, o fundo também tem uma boa alocação em FIIs de papel, proporcionando uma renda recorrente atraente para seus cotistas.

O RBRF11 se destaca pela excelente gestão, com um histórico de retorno acima da média do mercado. A qualidade da gestão é um dos fatores principais para o sucesso do fundo, que continua a entregar resultados positivos para os investidores. Um exemplo relevante é o HGPO11, que concluiu o processo de venda de ativos em seu portfólio. Essa operação deverá gerar um ganho de capital de R$ 0,143/cota no curto prazo, com um acréscimo adicional de R$ 0,117/cota previsto para os próximos 18 meses.

Além disso, o Fundo conta com outras alocações que também podem destravar valor. Um destaque é a participação no Global FII, que corresponde a 9% do patrimônio do Fundo e tem um retorno estimado de R$ 0,26/cota, condicionado à venda de suas unidades.

Por fim, a venda do JHA Corporate Boutique, realizada pelo RBR Desenvolvimento Comercial, poderá impactar positivamente o resultado do Fundo em R$ 0,053/cota já no próximo mês

Com uma distribuição de R$ 0,055 por cota e um yield anual próximo de 955%, o RBRF11 negocia atualmente com um desconto de quase 15% em relação ao seu valor patrimonial, o que torna esse fundo uma opção interessante para quem busca um investimento com potencial de valorização.

Lembre-se de que a diversificação também é uma estratégia recomendada para mitigar riscos.

Assista ao vídeo e veja outros fundos imobiliários para investir hoje

Considerações finais

Apesar dos desafios atuais, os FIIs continuam sendo uma opção viável para investidores que buscam renda passiva e diversificação. É crucial manter-se informado sobre as condições macroeconômicas e as características específicas de cada fundo para tomar decisões de investimento alinhadas aos objetivos financeiros pessoais.

Além das boas oportunidades, os preços estão bastante atrativos. No entanto, é fundamental que o investidor conheça seu perfil de investimento e avalie se está confortável com a volatilidade do mercado. Assim, como conhecimento que você tem sobre você, vale ir com parcimônia.

Fazer escolhas assertivas é essencial para aproveitar o momento. Alocar em FIIs com portfólios de qualidade, boas perspectivas de desempenho e gestão diligente é a melhor estratégia para maximizar os benefícios dos preços atrativos disponíveis agora.

Se você quer realizar essas boas escolhas e ter um portfólio de qualidade aproveite 30 dias grátis do Nord FIIs.