FIIs de tijolo tendem a se valorizar com queda da Selic. Entenda as oportunidades.

Além dos FIIs de tijolo, os Fundos de Fundos (FOFs) também fazem parte da classe de ativos que podem capturar bem o movimento de queda de juros. Veja nossa análise.

A perspectiva está mais positiva para os fundos de tijolo no segundo semestre de 2023 em meio à melhora do cenário macroeconômico, com corte de 0,50 ponto percentual da Selic, para 13,25% ao ano, e do mercado de crédito.

Com isso, foi dado o início do ciclo de cortes de juro pela autoridade monetária, o que pode contribuir para um desempenho positivo dos FIIs à medida que os recursos alocados na renda fixa voltem gradualmente para ativos de risco em busca de uma melhor remuneração.

Em nossa visão, as classes de FIIs que podem melhor capturar esses movimentos são os FIIs de Tijolo e os Fundos de Fundos Imobiliários (FOFs) pela possibilidade de uma melhor precificação de seus ativos em função da queda dos juros.

Panorama geral dos FIIs de tijolo

Como bem sabemos, os fundos de tijolo foram bastante pressionados nos períodos de pandemia devido à mudança no cenário, significativamente impulsionada, em grande parte, pela devolução de espaços pelas empresas em meio às incertezas econômicas existentes na época.

Além disso, a transição do trabalho presencial para o remoto, motivada pela necessidade de distanciamento social, também contribuiu para o impacto no segmento.

FIIs de tijolo têm grande potencial de recuperação

Porém, uma vez superadas as barreiras que antes pesavam sobre os fundos de tijolo, eles estão mostrando cada vez mais sinais de recuperação, além de muitos estarem apresentando grandes descontos no valor de suas cotas, com um P/VPA médio de 0,75x.

A boa performance do segmento está ligada ao fechamento da curva de juros que temos acompanhado recentemente, dado que esses títulos são o principal custo de oportunidade do investidor, sendo utilizados para estimar o valor justo desses Fundos.

Para uma compreensão mais aprofundada dessa relação, é necessário considerar o seguinte: quando as taxas desses títulos caem, é esperado um movimento de valorização dos FIIs, especialmente os de tijolos e Fundos de Fundos (FOFs), como observado nos últimos meses.

Isso ocorre devido à redução das taxas de juros, que tende a impulsionar a valorização das cotas desses ativos, tornando-os mais atrativos em comparação aos investimentos de renda fixa.

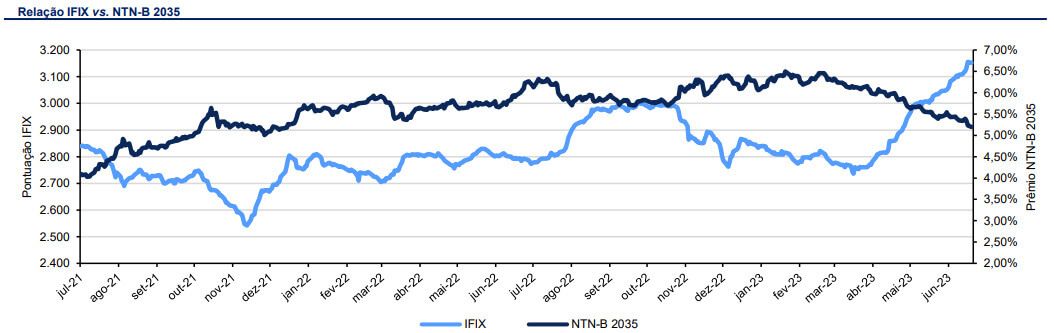

Essa relação inversa fica bem clara quando comparamos o desempenho do IFIX com a taxa da NTN-B com juros semestrais 2035, por exemplo.

Sendo assim, com as perspectivas otimistas que temos presenciado, devido à melhora nas condições internas, o mercado se antecipa projetando um próximo ciclo de redução das taxas de juros, o que impacta positivamente os preços desses ativos.

Maré favorável

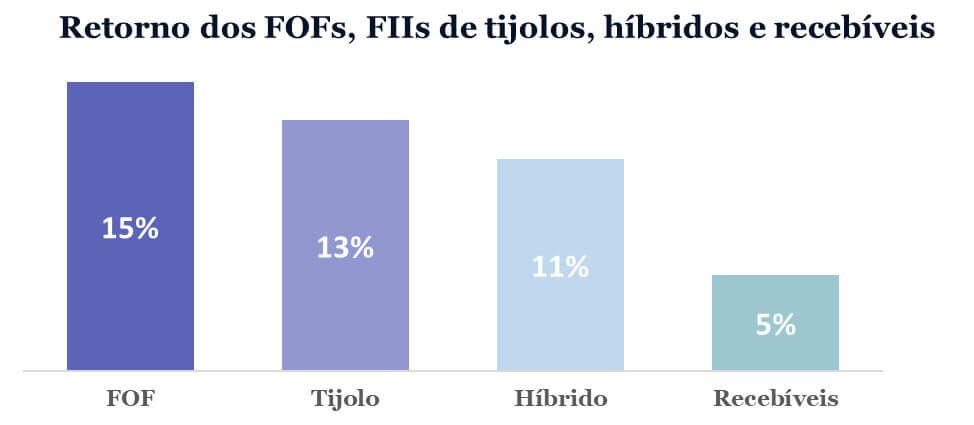

Além disso, mas não menos importante, não podemos deixar de comentar a performance do fechamento deste primeiro semestre do ano, no qual o segmento obteve uma excelente valorização de 13%, assim como os FOFs, com 15%.

Como mencionamos acima, não foi fácil o período pandêmico para o segmento e, como bônus, mesmo com o fim das restrições, ainda no começo de 2023, tínhamos muitas incertezas sobre a volta ao presencial, decretando o fim ou não do home-office.

No entanto, atualmente, vemos que grandes empresas querem voltar aos seus escritórios, assim como muitas seguem no modelo híbrido, porém com um volume a mais de dias. Tudo isso impacta positivamente o segmento, dado o aumento de ocupações nos escritórios nos grandes centros urbanos.

<!--FORM-->

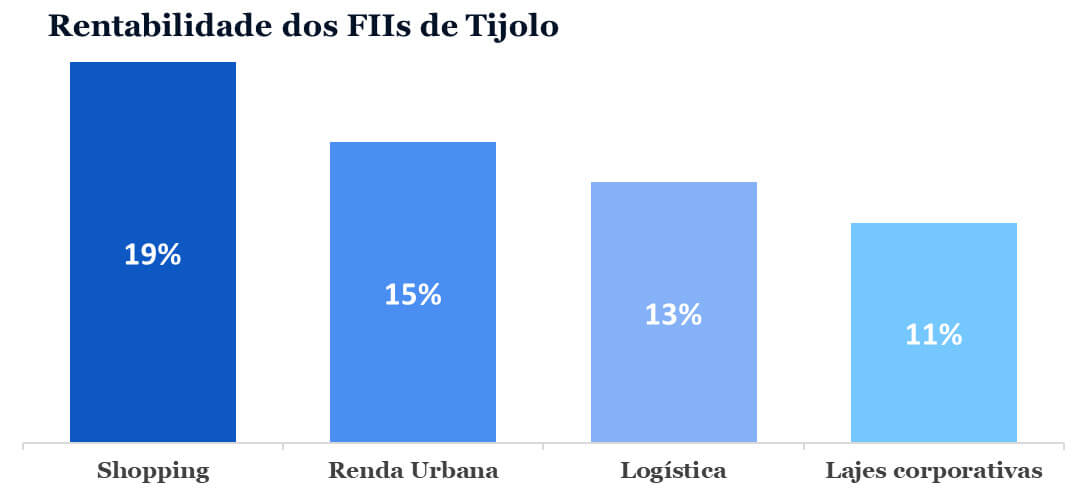

Shopping dispara e sai na frente de todos

Não podemos deixar de destacar a performance dos Fundos de Shopping, que deram também um significativo sinal de recuperação após o período pandêmico, liderando o “ranking” de apreciação (19%).

Vale lembrar que o segmento (de shopping), como as lajes corporativas, foi muito impactado nos anos de pandemia, devido às questões das restrições sanitárias que nos assolaram por cerca de três anos.

Sendo assim, tem-se uma expectativa de um desempenho promissor no setor varejista, uma vez que o país está apresentando dados macroeconômicos positivos junto a uma dinâmica de juros mais baixos.

Ademais, considerando uma visão mais otimista em relação ao Brasil a longo prazo, é evidente que quanto mais o país se beneficia estruturalmente, melhores são as condições para um consumo consistente, resultando em um impacto positivo no setor.

Portanto, diante dos sinais que mencionamos, vislumbramos um cenário otimista para a classe nos próximos semestres, assim como os FOFs (que se beneficiam do movimento de queda de juros, especialmente por serem ativos de beta), oferecendo perspectivas atraentes de valorização.

Por fim, é crucial ressaltar ao leitor a importância de selecionar cuidadosamente Fundos de qualidade, bem como conhecer os ativos presentes em seus portfólios. Essa abordagem permitirá adquirir bons ativos e construir uma carteira sólida, mesmo diante de um possível cenário inverso.