Déficit da previdência tem alta de 8% em 12 meses

Déficit com aposentadorias custa quase R$ 400 bilhões ao governo federal

O governo federal gastou R$ 394,7 bilhões no acumulado em 12 meses até novembro para bancar o déficit com o pagamento de aposentadorias e pensões dos trabalhadores da iniciativa privada, servidores públicos federais e militares (pensionistas e inativos).

Em relação a igual período do ano anterior, a alta foi de 8%.

Para se ter ideia, o déficit na previdência atualmente equivale a quase 3,95% do Produto Interno Bruto (PIB).

Déficit da previdência ainda pode piorar

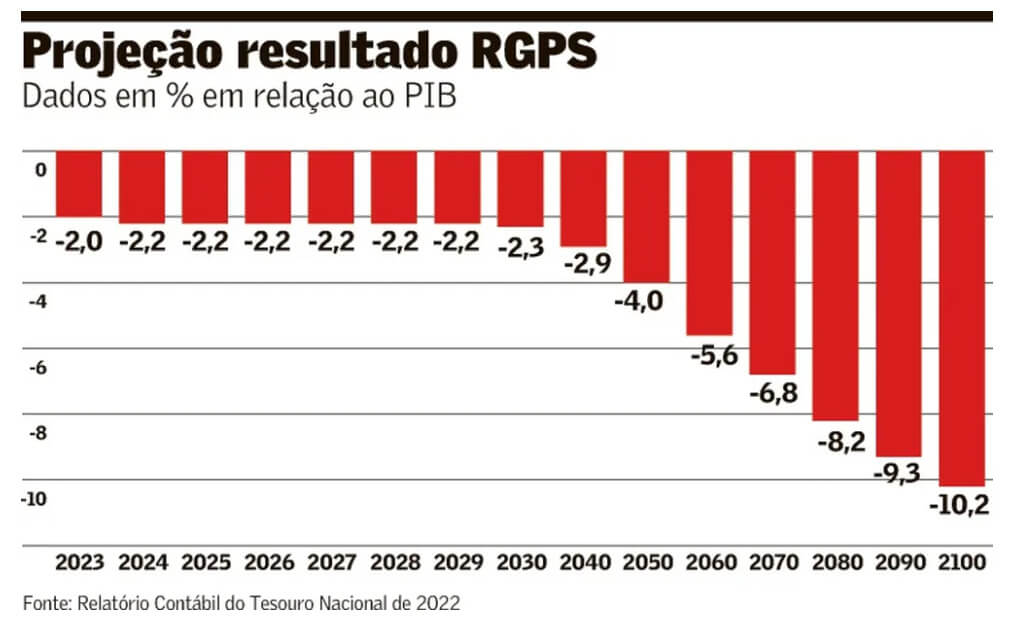

As projeções do Relatório Contábil do Tesouro Nacional de 2022 mostram que a situação pode piorar.

O déficit do Regime Geral da Previdência Social (RGPS) pode atingir 10,24% do PIB até 2100.

Mas, afinal, existe rombo na Previdência?

O rombo na Previdência e as contas públicas

O déficit da previdência ocorre quando os gastos do sistema previdenciário são maiores do que a sua arrecadação.

No momento, a situação só não é pior em razão da reforma da previdência, promulgada em 2019, que interrompeu o aumento nos gastos com aposentadoria e pensões ao estabelecer regras mais restritivas para a concessão dos benefícios.

No entanto, mesmo com os avanços, a trajetória da despesa previdenciária ainda preocupa.

O desequilíbrio nas contas do sistema previdenciário tem implicações nas contas públicas, contribuindo para o aumento do déficit fiscal e desafiando a sustentabilidade financeira do Estado.

O envelhecimento da população, aposentadorias precoces e deficiências na gestão são fatores-chave que agravam o problema. O impacto nas contas públicas exige alocar mais recursos, limitando investimentos em áreas essenciais.

A necessidade de reformas, incluindo ajustes nas idades de aposentadoria, é comum para promover a eficiência e reduzir o déficit.

O desequilíbrio também pressiona o endividamento público, aumentando a necessidade de financiamento governamental e contribuindo para o aumento da dívida.

Em resumo, o rombo na previdência é um desafio complexo, exigindo reformas estruturais para garantir a sustentabilidade do sistema previdenciário a longo prazo.

Déficit da previdência pode ser evitado?

Em linhas gerais, é possível alcançar um resultado fiscal melhor nos anos seguintes.

A resolução do déficit na previdência demanda a adoção de medidas abrangentes e equilibradas para assegurar a sustentabilidade do sistema ao longo do tempo. Dentre as propostas, destacamos ajustes nas idades mínimas de aposentadoria, aumento de contribuições e revisão de regras.

O aprimoramento da gestão, estímulo à permanência no mercado de trabalho, promoção da previdência complementar, investimentos em educação financeira e reformas no mercado de trabalho são considerados essenciais.

O monitoramento contínuo do sistema, considerando fatores demográficos, e o engajamento social por meio de diálogo transparente também podem ser destacados.

Os brasileiros estão vivendo mais

A longevidade no Brasil experimentou um notável aumento ao longo das décadas, passando de uma expectativa de vida média de 45,5 anos na década de 1940 para 75,5 anos em 2022.

Embora esse avanço seja significativo, o país ainda está aquém de nações mais desenvolvidas.

O INSS não vai te aposentar

Entre as preocupações destacadas, a redução da taxa de fecundidade e a dependência do INSS surgem como questões críticas.

A dependência excessiva do governo para a aposentadoria é agravada pela falta de educação financeira, visto que muitos brasileiros não estão preparados para garantir seu sustento no longo prazo.

A Reforma da Previdência, implementada em 2019, impactou a previdência complementar, resultando em um crescimento, mas o modelo atual ainda desincentiva a poupança a longo prazo.

Diante desse cenário, a Superintendência de Seguros Privados (Susep) planeja revisar as regulamentações em 2024, proporcionando oportunidades para as seguradoras desenvolverem produtos inovadores.

Essas mudanças podem incluir a criação de produtos que convertem reservas em renda vitalícia, oferecendo uma solução para a crescente longevidade da população. Esse tipo de abordagem pode ajudar as pessoas a viverem mais anos com tranquilidade financeira, reduzindo a dependência das estruturas tradicionais de previdência e promovendo uma gestão mais eficiente dos recursos ao longo da vida.

Planeje sua aposentadoria

De olho na fila para a concessão de aposentadorias e pensões, é possível perceber a necessidade de garantir a sua aposentadoria.

A melhor estratégia para esse objetivo é a previdência privada, mais precisamente os fundos de previdência.

Por isso, é importante que você comece a planejar sua aposentadoria o quanto antes, para não depender do governo.

A Previdência Privada da Nord

A previdência mais segura, flexível e rentável para montar o seu pé-de-meia é o Fundo BMR Vida Prev. Em 2023, o produto rendeu +13,48%.

O Nord BMR Vida Prev é um um fundo multimercado com uma carteira diversificada entre diferentes classes de ativos, destinado a investidores de perfil de risco conservador que buscam construção de patrimônio de longo prazo, com baixa volatilidade e ganhos acima do CDI, contando com todos os benefícios de um veículo de previdência.