Selic a 10,75%: 3 pontos para entender por que o Copom elevou os juros

Brasil e EUA tomam direções contrárias na política de juros; entenda os impactos nos investimentos e gestão de carteira de renda fixa

Na quarta-feira, 18, foi dia de Superquarta com reunião de política monetária no Brasil e nos EUA. Apesar da sincronia das datas, as decisões tomaram caminhos completamente opostos.

O Federal Reserve (Fed) dos Estados Unidos optou por cortar a taxa de juros em 50 pontos-base, para a faixa de 4,75% a 5% ao ano. Tal decisão, considerada "dove" (menos agressiva), surpreendeu o mercado que estava em dúvida entre o passo de 50 ou 25.

Esse movimento é importante porque resulta em uma diferença ainda maior entre as taxas de juros dos Estados Unidos (5%) e do Brasil (10,75%), tornando a taxa brasileira atrativa para investidores estrangeiros.

O efeito da decisão do Fed

A disparidade nas taxas de juros favorece uma valorização do real frente ao dólar, dado o aumento do fluxo de capital estrangeiro em busca de maiores retornos. A valorização do real, por sua vez, ajuda a diminuir as pressões em cima da nossa inflação.

3 pontos para entender a decisão do Copom

No Brasil, o Banco Central (BC) decidiu elevar a taxa Selic em 25 pontos-base, para 10,75%. Aqui o mercado também estava em dúvida se a alta seria de 50 ou 25 pontos.

Alguns economistas inclusive se perguntavam se a alta era realmente necessária. Mas esse ajuste foi reflexo de três acontecimentos no cenário local:

1) Os indicadores econômicos têm revelado um hiato do produto positivo, sugerindo que a economia opera acima de seu potencial e, portanto, potencialmente gerando pressão inflacionária. Tanto os dados de varejo e consumo, como os dados de emprego mostram essa dinâmica.

2) As expectativas inflacionárias para os próximos anos têm aumentado, fato que pode desancorar a inflação e tornar mais difícil o trabalho do Copom em trazer a inflação de volta à meta.

3) A piora do fiscal devido à redução da credibilidade do arcabouço fiscal e da seriedade do governo com um equilíbrio no orçamento. O mercado vê com preocupação o impacto das estimativas supervalorizadas de políticas de aumento de arrecadação, especialmente se não houver controle efetivo sobre os gastos do governo. A sustentabilidade fiscal é vital para garantir a ancoragem das expectativas de inflação e evitar a desvalorização do câmbio.

Esse cenário sugere que a taxa anterior, em 10,50%, não estava adequada mediante à necessidade de arrefecer a economia, revelando um hiato do produto no campo positivo, o que poderia posteriormente acelerar nossa inflação.

Passos futuros do Banco Central do Brasil

Para as próximas reuniões, o Banco Central deixou em aberto qual seria o passo adequado, assim como a magnitude total do ciclo.

Ou seja, não sabemos se ele irá manter o passo em 25 ou acelerar a alta para 50 pontos. Além disso, ele não indicou qual seria a Selic terminal ao final do ciclo de alta.

Toda essa questão fiscal e atividade forte faz com que o sonho de um juro mais baixo fique mais distante. A Selic permanecerá alta por mais tempo, como já precificado na nossa curva de juros. O ano de 2024 continuará sendo o ano da renda fixa.

Mas isso me faz levantar um ponto muito importante para os investidores.

Quando será a próxima reunião do Copom?

O próximo encontro acontecerá nos dias 5 e 6 de novembro. Mas, até lá, é fundamental que os investidores estejam atentos aos riscos de certas aplicações, especialmente em um cenário de Selic alta. Isso nos leva a uma questão essencial:

Onde não investir com a Selic a 10,75%

Atualmente, muitos bancos e corretoras estão oferecendo uma variedade de produtos de renda fixa, refletindo a alta demanda por esse tipo de investimento. Historicamente, esses spreads eram colocados em outras formas de produtos financeiros, mas agora, com menos oportunidades em áreas como IPOs, o foco recaiu sobre novas emissões, especialmente de crédito privado.

No entanto, essas emissões estão oferecendo quase o mesmo retorno que os títulos do governo, com isenção fiscal como um pequeno atrativo adicional. Muitas pessoas estão se sobrecarregando com créditos de alto risco, para ganhar apenas um pouco mais que o CDI, estratégia impensada dado o custo-benefício desfavorável.

Existem duas principais abordagens para investir em renda fixa. A primeira ignora os ciclos econômicos e assume altos riscos de crédito para buscar rendimento, o que é arriscado, especialmente durante crises financeiras.

Rendimento de 6% acima da inflação

Já a segunda, que é a forma que eu recomendo, considera os ciclos econômicos e opera com risco de crédito baixo a moderado.

Em vez de buscar retornos em créditos arriscados, essa abordagem aproveita movimentos de marcação a mercado, ajustando entre títulos prefixados ou pós-fixados conforme as taxas de juro oscilam.

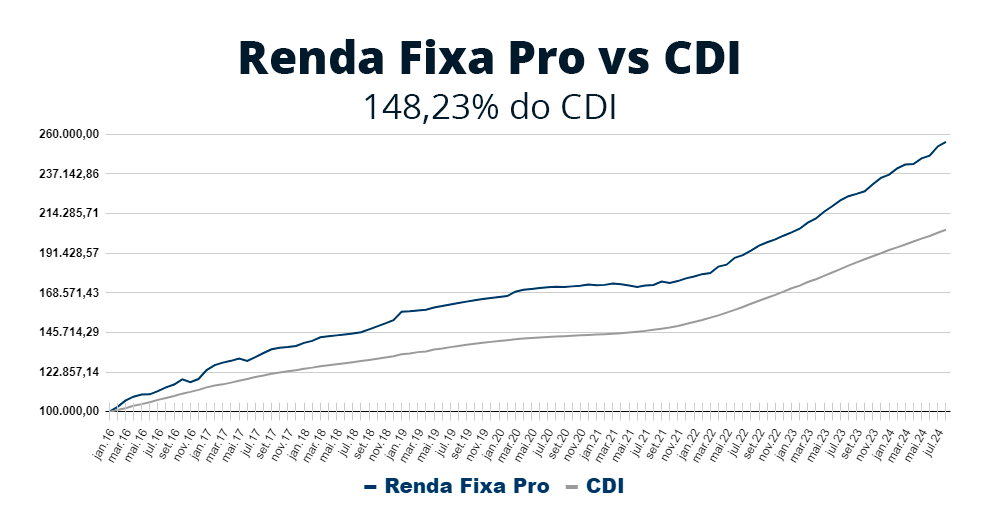

Essa estratégia permite ganhos consideráveis com menores riscos, como demonstrado pelo histórico do Renda Fixa PRO que desde 2016 tem rendido consistentemente acima do CDI (148%) sem recorrer a opções de alto risco.

Evite a tentação de assumir riscos excessivos com baixas recompensas. Assim, educar-se sobre a diferença entre essas estratégias e resistir a ofertas que parecem boas demais para serem verdadeiras é o caminho para uma gestão prudente e eficaz da carteira de renda fixa, especialmente neste ano que promete ser favorável a esse tipo de ativo.

Participe do programa Nord Next

Se você tem o sonho de conhecer o mercado financeiro de verdade ou de se aperfeiçoar como investidor, quero te convidar a embarcar comigo em uma experiência inédita.

A oportunidade ideal para muitos jovens que ainda não sabem se querem trabalhar no mercado financeiro.

A oportunidade para investidores que querem atingir a autonomia total nas decisões e entender as razões de cada escolha no mercado.

Estou falando de algo único, algo que eu nunca vi no Brasil e de uma experiência capaz de mudar sua vida para sempre.

Sem exageros.

Tudo foi planejado para que você receba o máximo de conteúdo, aplicações práticas e até exercícios para garantir que tudo está sendo compreendido como deveria.

Já tenho em mãos as datas e o cronograma da primeira turma. Clique no link abaixo para saber mais.

Conto com a sua presença.