CASH3 vale a pena após disparar +27% em julho? Veja outras 19 ações que mais valorizaram nesse mês

CASH3, PRIO e CRFB3 estão entre as ações que mais subiram no Ibovespa em julho. Confira as razões para estarem no topo!

Juros caem, bolsa sobe

O índice Ibovespa terminou julho com +3,3%, fechando 2023 com +14,6%.

Esqueça o papo dos jornais e revistas. Nada mudou. Continuamos apenas seguindo os juros.

Taxa de juros cai, os títulos sobem (abaixo do IPCA+ vencimento 2035) e a bolsa sobe.

Já estamos assim faz tempo.

E, como o IBOV foi apenas seguindo os juros (e ignorando os resultados) nos últimos anos, ele foi ficando barato.

Os resultados foram subindo, as ações não acompanharam, e os múltiplos (Preço/Lucro e EV/Ebitda) foram caindo. Há 5 anos, negociávamos a múltiplos 2x maiores.

O mercado apenas reflete a menor confiança do investidor. Se negociássemos nos mesmos múltiplos de 5 anos atrás, a bolsa deveria estar ao redor de 240 mil pontos.

Quem não olha resultados acha que a bolsa já ficou cara…

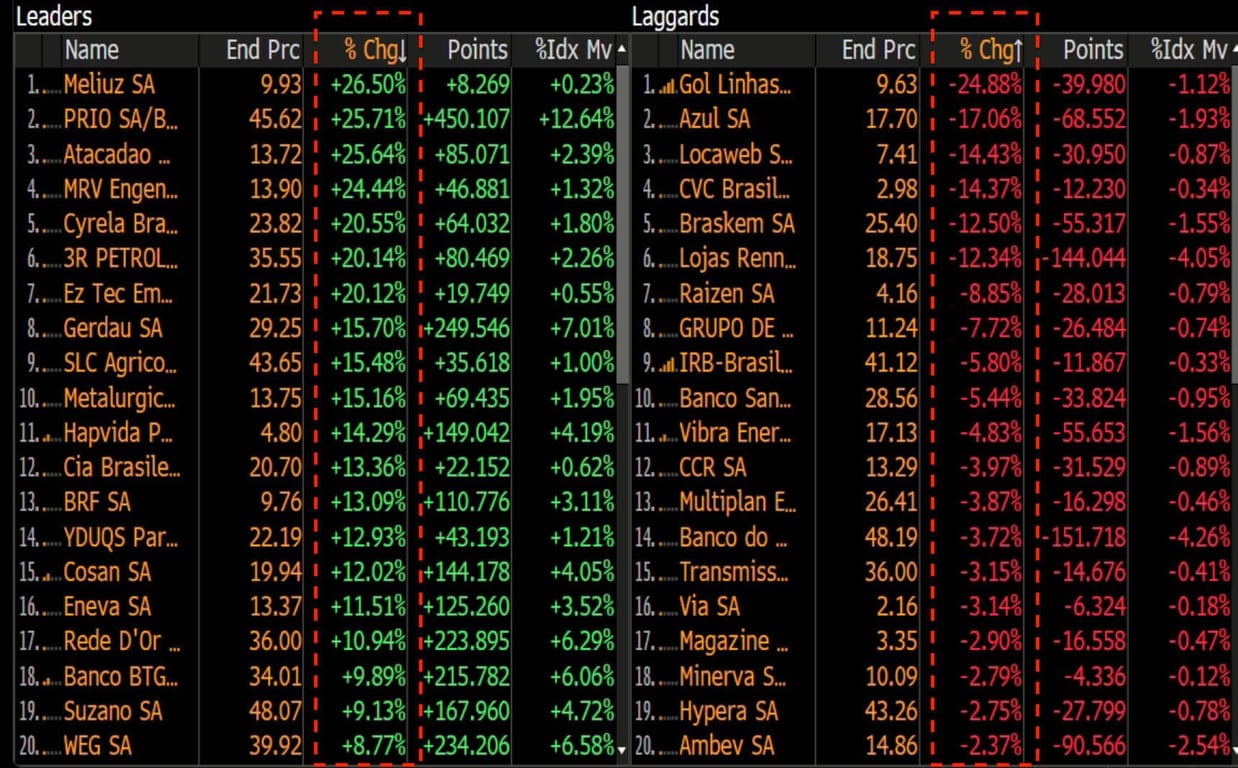

Ações que mais subiram em julho de 2023

Com o IBOV em alta, vamos focar nas maiores ganhadoras do mês. Ao contrário de meses anteriores, não tivemos um único tema.

Em julho, a busca pelas barganhas, o petróleo e os juros foram os temas que mais animaram as ações do Ibovespa.

Ah, e não poderíamos deixar de lado o agro. O agro é pop.

Essas foram as empresas que mais se destacaram no período.

CASH3 vale a pena?

A ex-atual startup de cupons e descontos em lojas foi a empresa que mais subiu em julho, com +27% no mês.

O Banco BTG (BPAC11) viu as ações largadas no mercado e decidiu fazer uma recomendação de compra. Foi o suficiente para as ações dispararem.

Sim, estamos naquele momento de mercado em que todos procuram as ações "que ficaram para trás" — principalmente os atrasados que estão voltando para a bolsa só agora.

No entanto, para Méliuz (CASH3), o caminho da recuperação ainda é longuíssimo.

Méliuz era uma empresa de cashback de sucesso e tentou, sem sucesso, se transformar em um banco digital. Os juros subiram, os prejuízos se acumularam e a empresa já até vendeu o banco digital.

Para sabermos se vale ou não comprar CASH3, primeiro precisaríamos entender como eles pretendem ganhar dinheiro no futuro. Por enquanto, continuamos de fora.

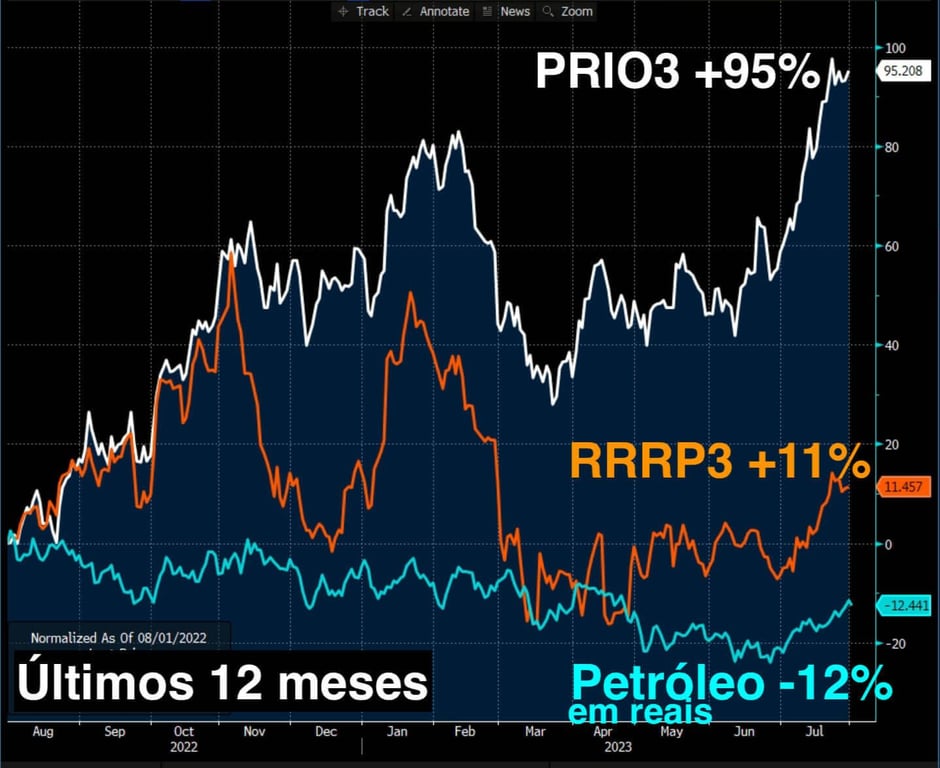

Petróleo +13%: PRIO3 e RRRP3 disparam

Ambas são petroleiras e compraram campos maduros que dão a elas um enorme crescimento de produção.

Nossa petroleira favorita (PRIO3) subiu +23% no mês de julho com o petróleo (+13%), início da produção do poço ODP5 (adicionando mais 8 mil barris de óleo por dia à produção) e com a não-prorrogação da taxação da exportação do petróleo.

3R teve uma alta de +19% no mês de julho, com o petróleo e o campo de Potiguar aumentando sua produção +137% em relação ao 2T22.

Muita gente me pergunta: "Bruce, se 3R tem maior crescimento de produção, por que você prefere PRIO3?"

Simples, PRIO3 entrega. A grande diferença entre PRIO e RRRP3 é a execução.

Enquanto 3R vem tendo diversos problemas em produzir em seus novos campos, a PRIO consegue entregar mais produção com custos menores.

Isso se traduz em melhores resultados, múltiplos menores e ações subindo mais.

Gostamos de 3R, mas PRIO3 é, de longe, a melhor ação da bolsa. Mesmo subindo forte, compre PRIO3.

CRFB3 empurrada por PCAR3?

Atacadão ou Carrefour (CRFB3) subiu +22,5% no mês, apesar de não ter notícias positivas.

Seus resultados do 2T23 com receita +10%, Ebitda -22% e lucro -95% foram fracos, mas mostraram uma leve recuperação das margens operacionais.

Olhando a disparada de Pão de Açúcar (PCAR3), que foi vendida recentemente, imagino que deve ter tido algum impacto no Carrefour.

De qualquer forma, supermercados são negócios de margem baixa demais e competitivos demais (inclusive com mercadinhos ilegais) para nos despertar grande interesse. O mercado diz que são resilientes na crise, mas não é o que vemos em suas margens.

Continuamos de fora de CRFB3.

MRVE3, CYRE3 e EZTC3 adoram juros caindo

As incorporadoras foram responsáveis por três das melhores performances de julho, subindo +20% MRVE3, +18% CYRE3 e +18% EZTC3.

Claro, com a perspectiva de queda de juros, o mercado já eleva drasticamente sua perspectiva para as vendas de imóveis (e resultados das incorporadoras).

Recentemente, o Conselho do FGTS aumentou o subsídio, reduziu o juro e elevou o teto do programa Minha Casa Minha Vida (MCMV), além de ter uma elevação no orçamento para financiamento habitacional em 43%, passando de R$ 68 bilhões para R$ 97 bilhões.

Esses movimentos deram uma confiança maior no setor, principalmente em empresas que possuem operações no MCMV, que tendem a ser aceleradas.

Além disso, tivemos prévias operacionais de algumas construtoras vindo com resultados positivos, impulsionando as ações que, atreladas a perspectivas de juros mais baixos, podem se beneficiar ainda mais do cenário.

É um setor bem interessante, que possui excelentes oportunidades. O Rafael Ragazi, do Nord 10X, e o Victor Bueno, do Nord Small Caps, já estão surfando o ciclo imobiliário.

<!--FORM-->

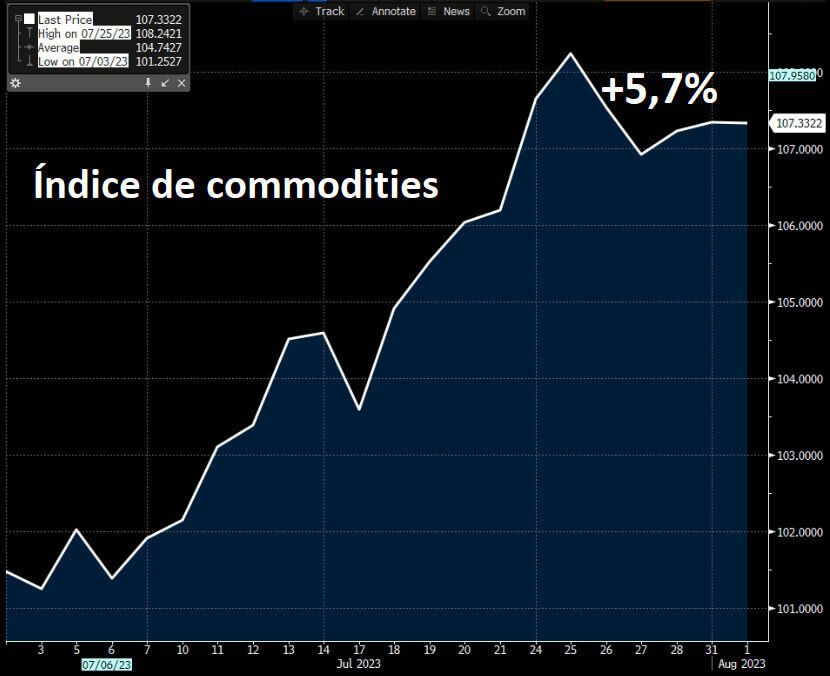

GGBR4 e GOAU4 adoram um estímulo chinês

A Gerdau (GGBR4) e a sua controladora, Metalúrgica Gerdau (GOAU4), subiram +16% no período, sem grandes novidades.

Lembrando, a Gerdau Metalúrgica é apenas uma holding com ações da Gerdau (sim, são a mesma coisa).

O bom humor do mercado em relação à construção civil no país, além do novo pacote de estímulos para a economia chinesa, fez com que os preços do minério de ferro voltassem a subir no mercado, junto a outras commodities.

Isso deixou o mercado mais otimista com a companhia, que é uma das maiores empresas na produção e exploração de produtos de ferro, aço e outros metais do país.

Apesar das boas perspectivas, não gostamos de ter empresas cujos resultados são muito expostos às commodities, por isso preferimos ficar de fora dessas ações.

SLCE3: o Agro é pop (e produz soja)

A SLC (SLCE3), produtora de grãos e oleaginosas, é a nossa última da lista, depois de ter subido +14% no mês de julho.

Aparentemente, a companhia não teve nenhuma grande novidade que justifique a alta de suas ações, podendo ser influenciada pela alta da soja e pelo seu evento no início do mês, o Investor Day, deixando o mercado mais otimista com a empresa.

Além disso, no final do mês de junho, as suas terras foram reavaliadas para R$ 10,92 bilhões, ante avaliação de R$ 9,35 bilhões. Sendo o arrendamento de terras uma de suas fontes de receita, isso pode ter sido responsável por animar o papel em julho.

Com uma visibilidade de crescimento mais fraca, preferimos ficar de fora da companhia.

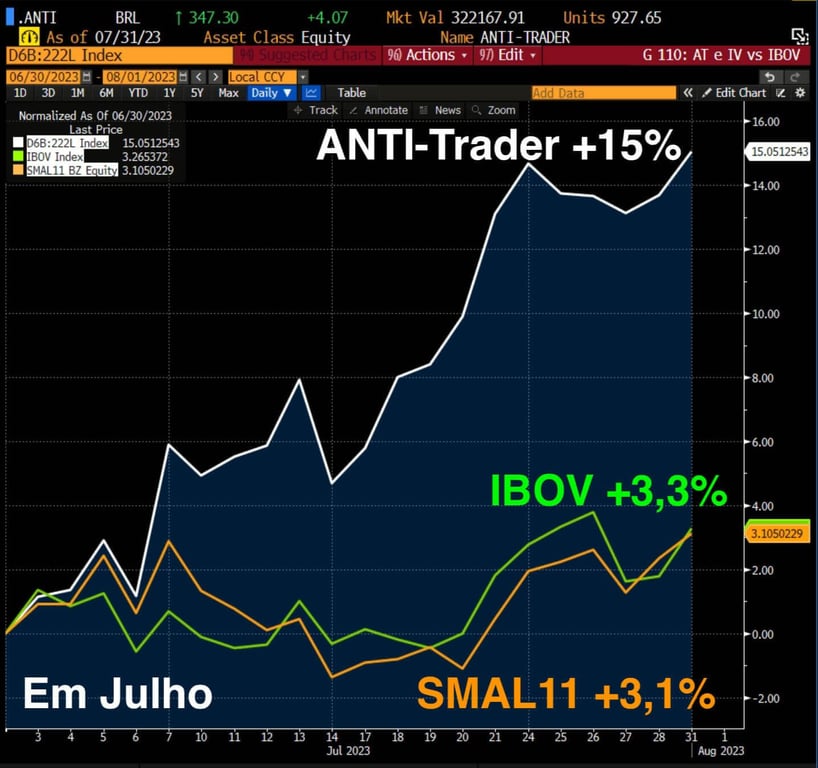

ANTI-Trader: erramos, acertamos, voltamos

O IBOV foi muito bem, entretanto, em julho, o ANTI-Trader voltou a nos dar enormes alegrias. Enquanto o índice subiu pouco mais de +3%, nós acumulamos +15% no mês.

Finalmente! Desde junho de 2021, vínhamos seguindo o Ibovespa de perto, mesmo com os resultados de nossas empresas MUITO melhores do que a média do índice brasileiro.

A estratégia de Warren Buffett demanda paciência, mas funciona. Sofremos, lutamos, erramos e acertamos. E, finalmente, voltamos a mostrar resultados robustos.

Não foi fácil. Muitos não aguentaram a volatilidade, as incertezas, o sobe-e-desce e desistiram pelo caminho.

Tivemos altos e baixos e passamos 2 anos rodando abaixo do Ibovespa.

Mas nada disso importa, pois a longo prazo as ótimas empresas, aquelas com os melhores resultados, sempre vencem.

A longo prazo, as cotações seguem resultados.

Foi um longo caminho até aqui, até os +247% do ANTI-Trader.

Estamos apenas começando.