BTLG11 conclui compra de galpões logísticos por R$ 1,7 bilhão

O impacto nos dividendos do BTLG11 deve ser de R$ 0,32 por cota. Os imóveis possuem excelente qualidade imobiliária (classificação A+), com um total de 17 locatários.

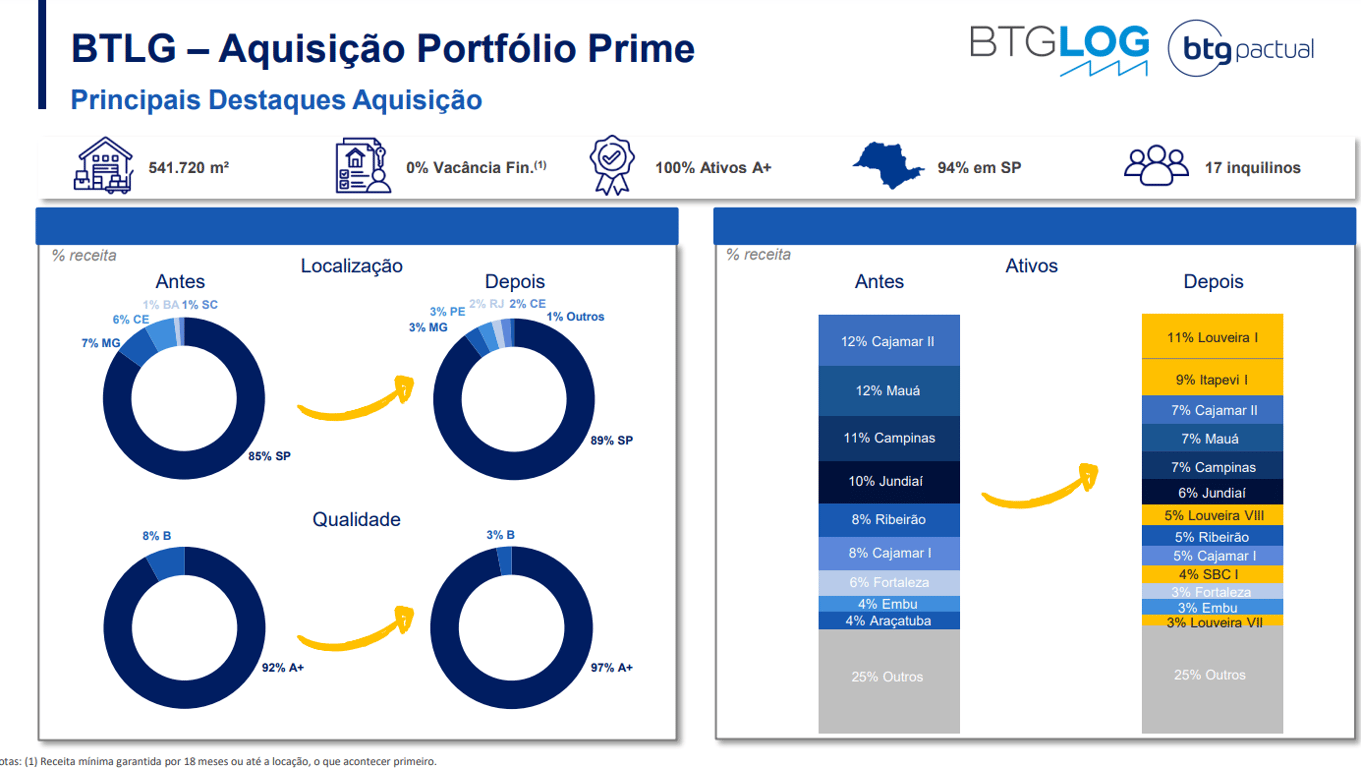

O BTG Pactual Logística (BTLG11), um dos principais FIIs logísticos do mercado, confirmou a conclusão da aquisição de um portfólio de 13 ativos logísticos, totalizando 541,72 mil m² de área. Os imóveis estão majoritariamente localizados em São Paulo e pertenciam à GLP, um dos maiores players globais do setor logístico.

O Fundo havia anunciado um compromisso de compra para a aquisição desses imóveis em agosto de 2024, finalizando agora o processo.

Mas será que esse acordo trará benefícios aos cotistas?

Detalhes da transação do BTLG11

O valor total da aquisição do portfólio é de R$ 1,77 bilhão (R$ 3.266/m²). Até o momento, já foi paga a primeira parcela de R$ 1,15 bilhão (65% do total), restando a segunda parcela, no valor de R$ 614,25 milhões, que deverá ser quitada 18 meses após o fechamento do acordo, com correção pelo IPCA.

Vale destacar que, embora o pagamento seja parcelado, o BTLG11 terá direito ao recebimento integral das receitas dos imóveis assim que efetuar o pagamento da primeira parcela.

Denominada "sellers finance", essa abordagem proporcionará ao Fundo uma rentabilidade mais elevada até o pagamento da parcela final (yield estimado em 14,6% a.a.), contribuindo para um melhor desempenho de seus rendimentos durante esse período, com uma elevação temporária de 24% no resultado recorrente (FFO).

Após a quitação da última parcela, projeta-se um cap rate terminal de 9,5% para a operação — em linha com o informado no pipeline da 13ª emissão de cotas. Considero esse cap rate estabilizado excelente, especialmente pela qualidade dos imóveis e por ser um nível de rentabilidade superior à do portfólio atual.

Dividendos do BTLG11

Com isso, a transação adiciona uma receita mensal de R$ 0,32 por cota. Embora esse montante não resulte em um aumento proporcional na distribuição mensal do Fundo, já que os recursos da primeira parcela serão retirados do caixa, deixando de render o CDI, ainda assim, é esperado um pequeno acréscimo em seus rendimentos.

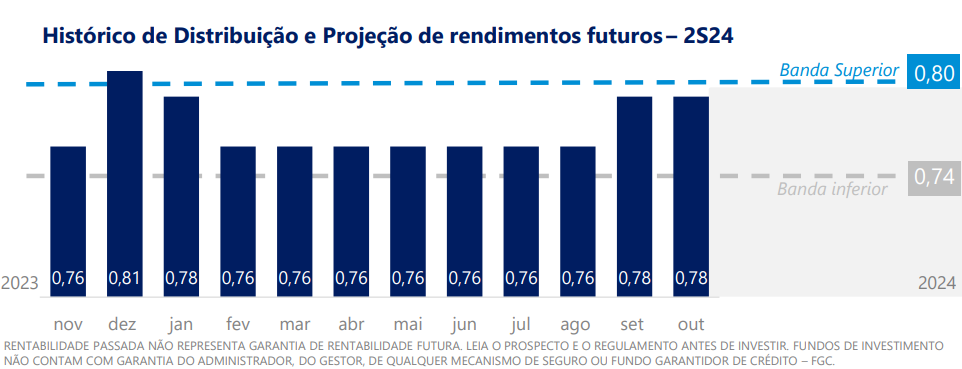

A gestão havia revisado o guidance de distribuição para os próximos meses, que agora está no intervalo de R$ 0,74 a R$ 0,80 por cota, representando uma elevação no limite superior (anteriormente de R$ 0,78 por cota).

Sobre os ativos adquiridos pelo BTLG11

O novo portfólio é composto por 13 imóveis de excelente qualidade imobiliária (classificação A+), locados para 17 inquilinos consolidados em seus respectivos setores, como DHL, Nestlé, Shopee e Unilever. O prazo médio contratual é de seis anos, sendo que 88% incluem multas robustas, superiores a quatro meses de aluguel ou a um percentual da receita.

Quanto à localização, 31% da receita imobiliária proveniente de galpões situados em um raio de até 30 km da capital paulista, e 94% a até 60 km.

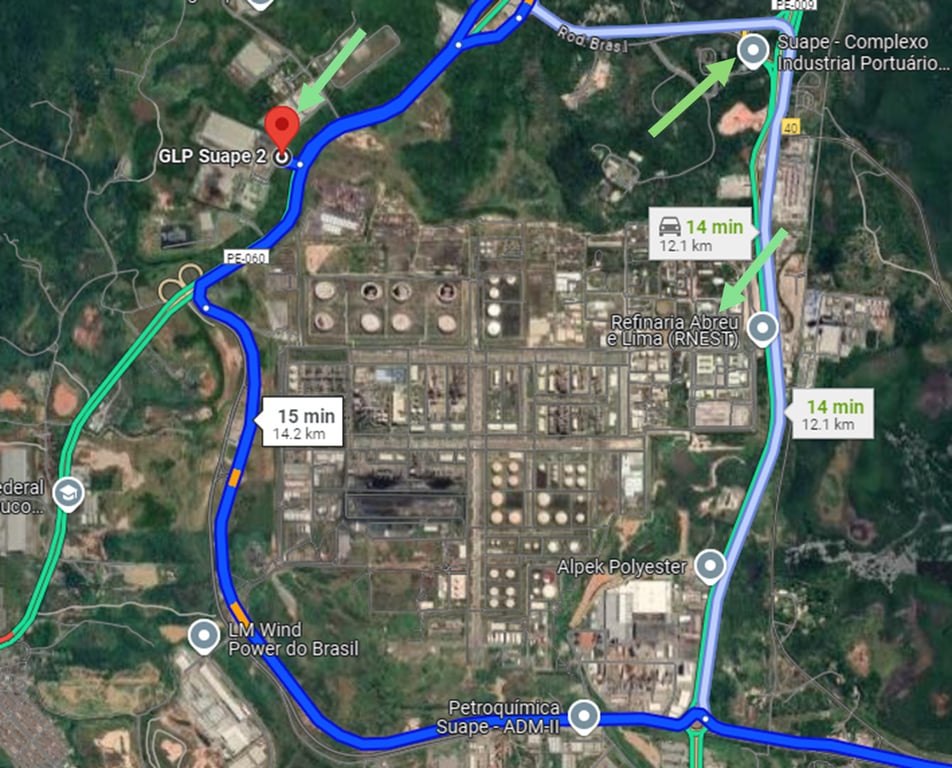

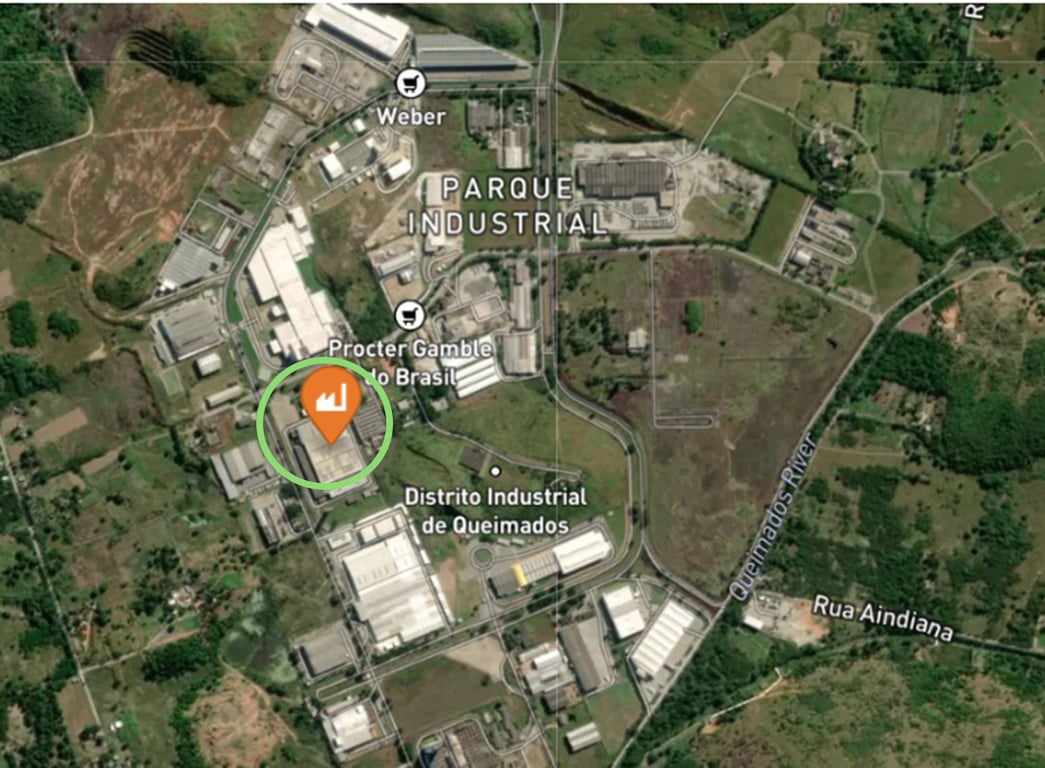

Entre os ativos, nove estão no complexo logístico de Louveira (SP), dois em Itapevi e São Bernardo do Campo, ambas cidades localizadas no entorno da capital paulista. As exceções são os imóveis de Ipojuca–PE (4%), próximo ao complexo de Suape, e de Queimados–RJ (2%).

A vacância física do portfólio é de apenas 3%. Contudo, como o acordo prevê uma Renda Mínima Garantida (RMG) pelo período de 18 meses ou até que os espaços sejam locados, o impacto na vacância financeira é nulo.

Dentro desse percentual, metade da vacância está concentrada no galpão BTLG Suape, que atualmente opera com apenas 50% de ocupação.

O imóvel está situado nas proximidades do estratégico Porto de Suape e em frente à Refinaria Abreu e Lima. Devido à sua localização fora da região metropolitana de Recife, o ativo depende mais diretamente dessas operações.

Esse é o motivo pelo qual considero esse o imóvel mais desafiador do portfólio adquirido. Afinal, embora exista demanda na região, ela tende a ser significativamente menor em comparação com galpões localizados mais próximos de centros urbanos, onde o fluxo de ocupação costuma ser mais dinâmico.

Já o galpão localizado no Distrito Industrial de Queimados (RJ) é um ativo com boa qualidade construtiva, classificado como classe A pela Buildings, e atualmente se encontra 100% ocupado. Embora o Rio de Janeiro enfrente desafios maiores em comparação a outras localizações, entendo que o imóvel se beneficia do entorno industrial consolidado.

O destaque da aquisição é o complexo de Louveira, composto por nove galpões, que estão 100% locados para 10 inquilinos, totalizando 361,9 mil m².

Os ativos estão estrategicamente situados a apenas 60 km da capital paulista, às margens da Rodovia Anhanguera, em uma região com histórico de ocupação de 90%, devido à sua excelente localização. É importante comentar também que a região de Louveira encontra-se com a vacância zerada no momento.

Além disso, há mais dois ativos localizados dentro de um raio de 30 km da capital paulista. O primeiro está em Itapevi, próximo ao eixo da Rodovia Castelo Branco, uma das principais vias de acesso ao interior e à capital.

O segundo galpão, situado em São Bernardo do Campo, fica próximo às Rodovias Imigrantes e Anchieta, rotas que conectam diversos pontos da cidade e seu entorno. Esse imóvel, em particular, é ocupado pela Nestlé, uma das maiores empresas do setor alimentício, reforçando a qualidade do ativo e as boas perspectivas para a sua geração de receita.

Portfólio do BTLG11 após as aquisições

Com a conclusão da transação, o BTLG11 passará a deter um portfólio composto por 32 imóveis, com uma ABL total de 1,2 milhão de m².

O percentual da ABL referente a imóveis de elevado padrão construtivo (A+) será elevado de 92% para 97%, enquanto a exposição da receita contratada ao estado de São Paulo aumentará de 85% para 89%.

Como resultado, 71% da receita do Fundo passará a estar vinculada a imóveis situados em um raio de até 60 km da capital paulista — uma região que, na minha visão, é atualmente o "filé mignon" do setor logístico.

A vacância financeira do portfólio será nula, enquanto a vacância física será elevada para apenas 2,9% (de 2% anteriormente), ainda abaixo da média do mercado.

Quanto ao portfólio de locatários, espera-se uma diversificação ainda maior da já existente, com os dez maiores inquilinos representando 50% da receita (vs. 54% atualmente).

O que achamos sobre a compra dos galpões logísticos?

Sendo assim, trata-se de uma excelente aquisição realizada pelo Fundo. Além de consolidar os principais indicadores do portfólio pela elevada qualidade imobiliária e pela localização na melhor região do país para o segmento logístico, acredito que os imóveis foram adquiridos a um bom preço.

Afinal, os R$ 3.266 por m² desembolsados estão praticamente em linha com o custo de reposição para a construção de imóveis de qualidade similar na região. Além disso, aproximadamente 15% da ABL é de imóveis refrigerados, que geralmente são mais caros por serem mais equipados.

Embora o portfólio inclua ativos em regiões secundárias, como Queimados (RJ) e Ipojuca (PE), essas localizações são favorecidas por seu entorno industrial consolidado e por operações relevantes em seu entorno, como o caso do porto de Suape, mitigando os desafios de demanda menos pujante dessas regiões.

A aquisição também elevará a rentabilidade do portfólio, mesmo após o término do benefício gerado pelo pagamento parcelado, uma vez que o cap rate estabilizado da compra (9,5%) é superior ao do portfólio atual.

Ainda em relação ao parcelamento, a necessidade de desembolso de pouco mais de R$ 614 milhões, corrigidos pelo IPCA, 18 meses após o fechamento do acordo, não me preocupa. Afinal, o Fundo ainda terá um caixa equilibrado após a aquisição, sem considerar as vendas de imóveis.

Por fim, movimentos como este apenas reforçam a minha confiança na qualidade do BTLG11 e na competência de sua gestão. Mantemos recomendação de COMPRA na carteira Nord FIIs.