Casas Bahia (BHIA3) x Magalu (MGLU3): a nossa visão para o 2º semestre

O mercado espera melhores resultados para a Casas Bahia e o Magazine Luiza no 2º semestre. Descubra onde investir.

O varejo no Brasil é extremamente dinâmico, gerando debates sobre onde é mais vantajoso investir. Em meio a um cenário cheio de altos e baixos, com empresas alternando entre grandes sucessos e crises, é crucial escolher bem onde colocar seu dinheiro.

Hoje, vamos analisar de perto duas gigantes: a Casas Bahia (BHIA3) e o Magazine Luiza (MGLU3). Confira o nosso ponto de vista sobre cada uma das empresas.

Para tal, apresentamos o cenário econômico e as condições de mercado atuais, antes de analisarmos os resultados das varejistas.

Cenário econômico em 2024

No primeiro semestre de 2024, o cenário econômico para as varejistas brasileiras foi marcado por incertezas e desafios. A inflação ainda não arrefeceu de maneira expressiva, o que afeta o poder de compra dos consumidores e pressiona as margens de lucro das empresas.

Além disso, a alta taxa de juros manteve o crédito caro, dificultando o financiamento para os consumidores e empresas.

Para o segundo semestre de 2024, considerando a perspectiva de juros mais altos por mais tempo e os possíveis efeitos que isso pode ter no consumo, as estimativas são impactadas negativamente.

No momento, há pouco espaço para uma revisão positiva nas estimativas para este ano. Adicionalmente, há uma série de tendências estruturais no varejo que precisam ser consolidadas, como a concorrência com empresas da China e novos padrões de consumo.

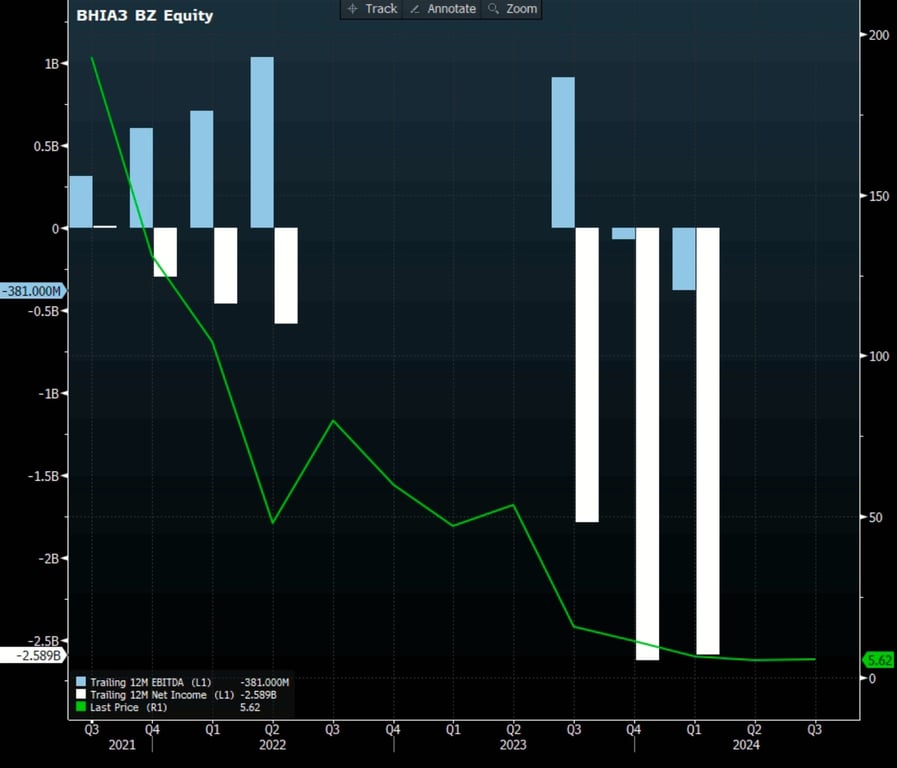

O primeiro semestre da Casas Bahia em 2024

Após a implementação do Plano de Transformação, apresentado em agosto de 2023, a Casas Bahia começou a apresentar melhoras. Apesar de a receita ter caído -14% na comparação anual do 1T24, a margem Ebitda caiu -3,1 p.p. ante o 1T23, mas teve uma melhora de 3,9 p.p. em relação ao trimestre anterior, alcançando 6,1%.

Como destaque positivos, a companhia entregou uma redução de -15% nas despesas de pessoal e de 32 dias no giro de seu estoque. Também entregou uma monetização tributária de R$ 203 milhões (vs. consumo nos últimos 4 anos no 1T24) e um fluxo de caixa livre de R$ 176 milhões (melhor 1T dos últimos 5 anos).

Para o 2T24, o mercado espera uma redução na intensidade da queda da receita, estimando uma queda de -6,45% na comparação anual, além de um pequeno crescimento no Ebitda (2%) e um crescimento mais robusto no lucro (+29%).

O que esperar de BHIA3 para o segundo semestre?

Para o segundo semestre, o mercado espera que a Casas Bahia apresente um crescimento na receita de +3% no 3T24 e de +6% no 4T24.

As projeções são de que a companhia vai conseguir reverter o Ebitda negativo do 3T23 e vai entregar um crescimento de mais de 326% no 4T24.

Por fim, o mercado estima um crescimento de 68% e 86% no lucro da companhia no 3T24 e no 4T24, respectivamente.

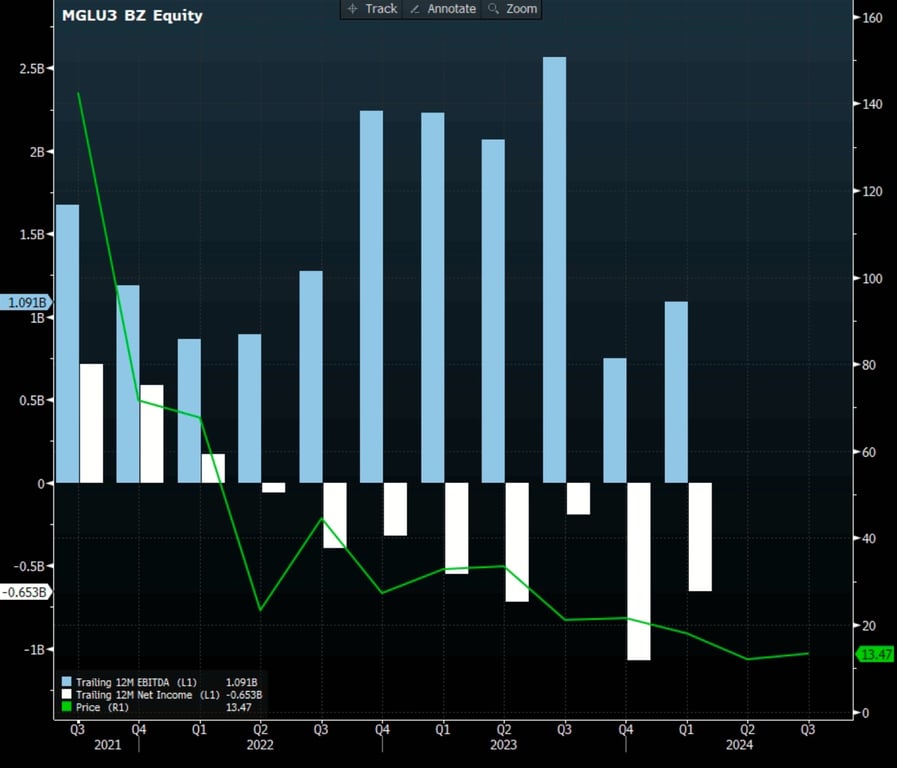

O primeiro semestre do Magazine Luiza em 2024

Em um momento operacional melhor que o da concorrente, o Magalu entregou um crescimento de +2% na receita, +111% no Ebitda e reverteu o prejuízo para um lucro de R$ 28 milhões no 1T24.

Os principais destaques do trimestre foram o crescimento de +8% nas vendas das lojas físicas e de +6% no marketplace, além da redução de -39% nas despesas financeiras.

Para o 2T24, o mercado espera um crescimento de +6% na receita, +53% no Ebitda e de 96% no lucro.

O que esperar de MGLU3 para o segundo semestre?

O mercado está menos otimista para o segundo semestre, projetando um crescimento de +9% e +11% na receita do 3T24 e do 4T24, respectivamente, além de uma desaceleração no crescimento do Ebitda, estimado em +38% no 3T24 e 18% no 2T24.

Em relação ao lucro, o mercado espera uma reversão do prejuízo no 3T24 e um crescimento de +94% no 4T24.

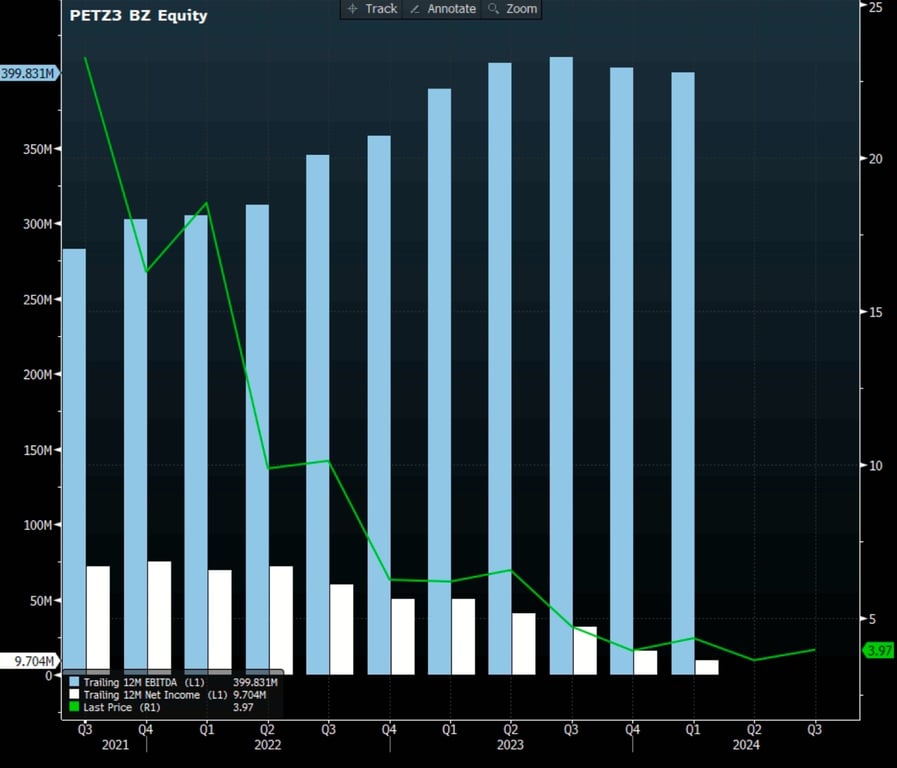

É hora de investir em PETZ3

O mercado até espera que os resultados melhorem para a Casas Bahia e o Magazine Luiza, mas é melhor focar em varejistas que possuem um aspecto micro que as permitirão crescer significativamente sem depender da melhora no macro.

Nossa preferência no setor é a Petz (PETZ3), que, no 1T24, entregou um resultado em linha com esperado, mas que deve permanecer fraco até o 2T24 (condições comerciais mais competitivas em produtos que são decisores de compra), para, então, voltar a melhorar no segundo semestre (2S24).

A empresa fez questão de ressaltar a sua disciplina na gestão de caixa, reforçando que manterá a dívida líquida próxima de zero (para não agravar a situação contraindo dívidas) e está regulando os investimentos de acordo com a geração de caixa operacional da empresa (devem abrir de 15 a 20 lojas ainda neste ano).

Vale destacar que, com o crescimento de +49% na comparação anual, os produtos de marca própria atingiram o patamar recorde de 9% da receita, já ocupando a posição de segundo maior fornecedor da empresa.

No segundo semestre, com o lançamento da sua ração seca, o share da marca própria tende a crescer ainda mais e ajudar na recuperação das margens da Petz.

Mas o grande upside na empresa vem da fusão com a Cobasi, o MOU foi assinado no dia 19 de abril de 2024 e em maio foram contratadas as consultorias para realizar o cálculo das sinergias e as diligências, que, em breve, serão divulgadas e podem impactar positivamente no desempenho do papel.

A companhia espera assinar os documentos definitivos em julho e estima que a transação seja concluída no primeiro semestre de 2025 (1S25).

Negociando a apenas 5x Ebitda (bem mais barata que os 15x Ebitda da MGLU3 e os 27x Ebitda da BHIA3) e com um enorme crescimento a ser incorporado na fusão com a Cobasi (dobrar o tamanho da empresa), PETZ3 é uma excelente oportunidade pensando no longo prazo.

As melhores ações do 2º semestre

As ações da Petz (PETZ3) têm recomendação de Compra na carteira Nord 10X. A série procura ações com alto potencial de valorização e lucros exponenciais.

Para facilitar a diversificação do seu portfólio, sugerimos entrar para o Nord Smart Money, um combo que reúne três séries premium: Nord 10X, Nord Small Caps e Nord Deep Value.

Libere seu acesso hoje com 80% de desconto.

A assinatura anual do Nord 10X é de R$ 1.368. O investidor que assinar hoje ganha duas assinaturas premium: o Nord Small Caps (R$ 1.710) e o Nord Deep Value é R$ 2.166.

Você poderá acessar três séries premium por 1x de R$ 1.068,00 ou em 12x de R$ 89,00.