As Queridinhas da Bolsa (Passadas a Limpo)

Investir seguindo as principais recomendações das grandes instituições é a melhor estratégia para o seu patrimônio?

Como investidor, posso apostar que você já se deparou com as seguintes manchetes:

Infelizmente, manchetes como essas acima são extremamente comuns nos principais veículos midiáticos de finanças do nosso país. Promessas de grande rentabilidade; ações que podem multiplicar o seu querido dinheirinho; as grandes apostas para o ano... Esse modelo chamativo de notícia gera uma grande visibilidade, atraindo uma boa parcela dos investidores que almejam aumentar seus ganhos financeiros.

O pior de tudo isso é que essas notícias são divulgadas por instituições de grande renome do nosso mercado, passando a falácia da autoridade e garantindo que leitores acreditem cegamente nas promessas divulgadas. É como ir ao médico mais respeitado da área, ao passo que ele também é dono da maior farmácia de manipulação.

Fora as infames promessas acima, as carteiras mensais/anuais são uma bela forma das instituições forçarem o investidor a rodar sua carteira de ações (muito mais do que deveria). Esse movimento, é claro, gera uma bela receita para os “tubarões” (vale lembrar que ações paradas na conta não geram receita alguma).

Muitos investidores, pescados pelas promessas, buscam replicar as carteiras fazendo um pot-pourri (combinado de vários ingredientes) sem seguir nenhuma estratégia sólida e constante. É claro que, dessa forma, as carteiras vão ficando sem direção alguma, com diversos ativos perdidos.

E tem mais: “Vender a ação com prejuízo? Nem pensar!”

Presos pelos vieses comportamentais – principalmente o da ancoragem – as carteiras se tornam um belo jardim (ou cemitério...) de más decisões. O pior de tudo é que os donos continuam regando as ervas daninhas e esperando que os ativos voltem ao sonhado preço-médio algum dia.

Vamos ao que interessa:

Carteiras recomendadas... Estratégia ruim?

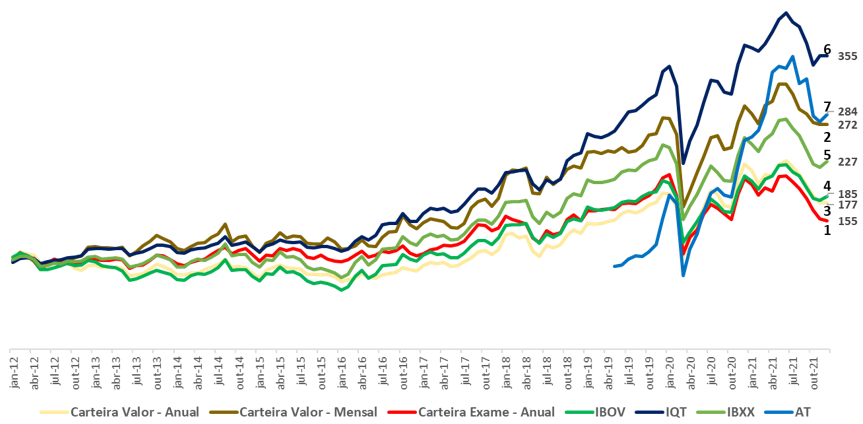

Nós, da Nord Wealth, realizamos uma profunda análise das principais recomendações feitas pelas corretoras nos últimos 10 anos. Nosso intuito era entender se as estratégias de fato geravam uma boa performance ou se eram apenas uma grande manobra para rodar a carteira dos clientes.

Para isso, utilizamos as seguintes referências:

1. Ações mais promissoras para o ano, divulgadas pela Exame no início de todos os anos, trocando os ativos no início de cada ano pela nova recomendação.

2. Ações mais recomendadas pelas corretoras de acordo com a carteira Valor, que consolida as 10 principais carteiras mensais das corretoras do mercado financeiro, com rebalanceamento mensal de acordo com as trocas.

3. Ações mais recomendadas pelas corretoras de acordo com a carteira Valor, com rebalanceamento anual – comprando as ações recomendadas em janeiro e mantendo durante ano calendário.

4. Índice Ibovespa (principal indicador de desempenho das ações negociadas na B3, que reúne as empresas mais importantes do mercado de capitais brasileiro).

5. Índice IBRX (100 ativos de maior negociabilidade e representatividade do mercado de ações brasileiro).

6. IQT – Índice Quantum Ibovespa Ativo: um índice composto pela média dos Fundos de Investimento em Ações (FIAs).

7. Carteira de Ações Anti-Trader: estratégia de ações flagship da Nord Research.

Um disclaimer MUITO IMPORTANTE é que não consideramos os custos de corretagem nas carteiras das corretoras. É certo que, adicionando tais custos, os resultados auferidos seriam detraídos, principalmente nas carteiras com rebalanceamento mensal.

O primeiro ponto notável na análise é que as carteiras que consolidam as principais recomendações das corretoras, mas que não são rebalanceadas recorrentemente, tendem a entregar retornos próximos aos do Ibovespa (tirando os custos de corretagem da conta). Essas carteiras sem um racional claro terão performance inferior ao mercado.

Embora a carteira Valor mensal – que considera as principais recomendações das corretoras – supere o índice, sabemos que boa parte dos investidores não consegue replicá-la de maneira consistente. Trabalho, falta de interesse/acompanhamento, viagens e até mesmo os próprios vieses levam o investidor a abandonar a estratégia, deixando diversos ativos largados. Salientamos novamente que os custos dessa estratégia beiram o inaceitável.

O Anti-Trader, principal estratégia de ações da Nord Research, entregou um resultado superior a todas as carteiras recomendadas pelas principais instituições (embora tenha iniciado em jun/19).

Por fim, vemos que o IQT (que replica a performance dos gestores ativos), mesmo com suas devidas falhas de metodologia e com o viés de sobrevivência envolvido, entrega de longe o melhor retorno dentre as carteiras analisadas.

“Ação que mais cresceu nos últimos anos? Também quero!”: Além das ações recomendadas pelas corretoras, muitos investidores também são seduzidos pelas empresas mais comentadas nas redes sociais. Não preciso nem comentar o quanto estas ações impactaram os investidores, que inclusive permanecem com os papéis aguardando uma eventual recuperação.

Conclui-se, portanto, que para grande parte dos investidores com perfil para acessar o mercado de ações local, a melhor estratégia segue sendo escolher bons gestores (ou estratégias de Research independente) com capacidade de capturar resultados eficientes do mercado, gerando eficiência ao portfólio do investidor, garantindo maior simplicidade operacional, tributária e eliminando os principais vieses comportamentais. E por fim, afirmo que nós, da Nord Wealth, seguimos céticos quanto as carteiras recomendadas das corretoras e suas promessas infundadas.

Abs,