Vale (VALE3): Produção e Vendas do 4T23

Vale (VALE3) produz 89,3 milhões de toneladas de minério de ferro no 4T23, alta anual de 11%; veja a nossa recomendação

Resultados da Vale no 4T23

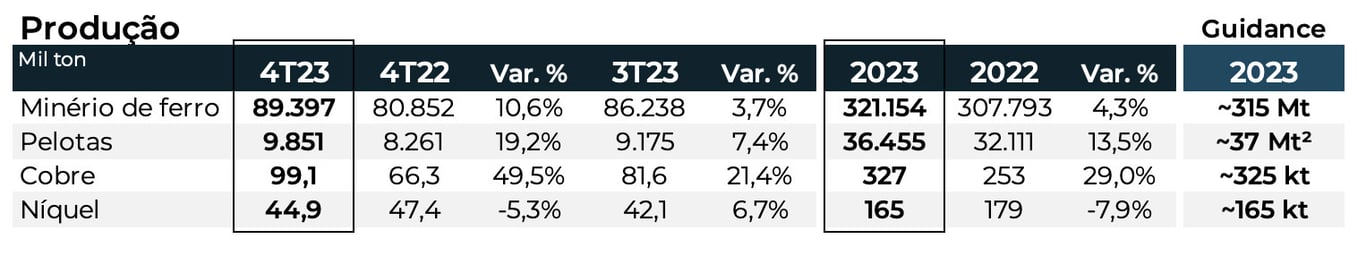

Acima das expectativas, a Vale (VALE3) reportou uma produção de 89,3 milhões de toneladas de minério de ferro no 4T23, crescimento de +11% na comparação com o 4T22.

Em 2023, a mineradora totalizou 321 milhões de toneladas, alta de +4% versus 2022. Os três sistemas da Vale apresentaram aumento da produção, com destaque para o sistema sudeste, com alta de +13% na comparação anual.

Outro destaque positivo ficou para a produção de cobre, com alta de +49% t/t e de +29% a/a.

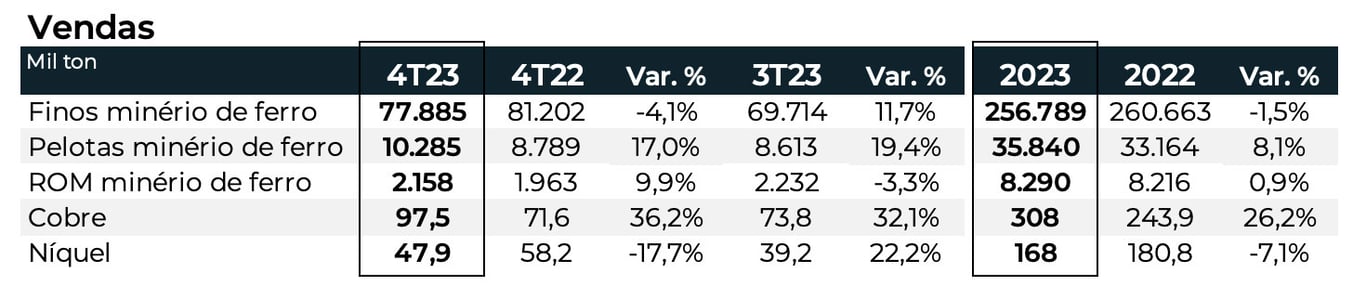

As vendas de finos e pelotas de minério de ferro somaram 88 milhões de toneladas no 4T23, reportando uma leve queda de -2% versus o 4T22. No ano, a Vale totalizou 292,6 milhões de toneladas de finos e pelotas, praticamente igual a 2022.

Após acelerar a redução nos estoques no 3T23, a companhia deve voltar a reforçar seus estoques, um dos fatores para a estabilidade das vendas neste trimestre.

Do lado dos preços, a mineradora encerrou o 4T23 com um preço médio realizado de minério de ferro de US$ 118,3/t, uma alta de +24% na comparação com o mesmo trimestre de 2022. A alta da commodity foi reflexo principalmente da maior demanda com os estoques mais baixos nos portos da China.

No acumulado de 2023, o preço médio realizado foi de US$ 108,1, estável quando comparado com 2022.

Guidance de produção da Vale

Totalizando uma produção de 321 milhões de toneladas de minério de ferro, a Vale superou o seu guidance para 2023, que era de aproximadamente 315 milhões de toneladas.

Já a produção de pelotas, cobre e níquel ficou praticamente em linha com o guidance da mineradora para 2023.

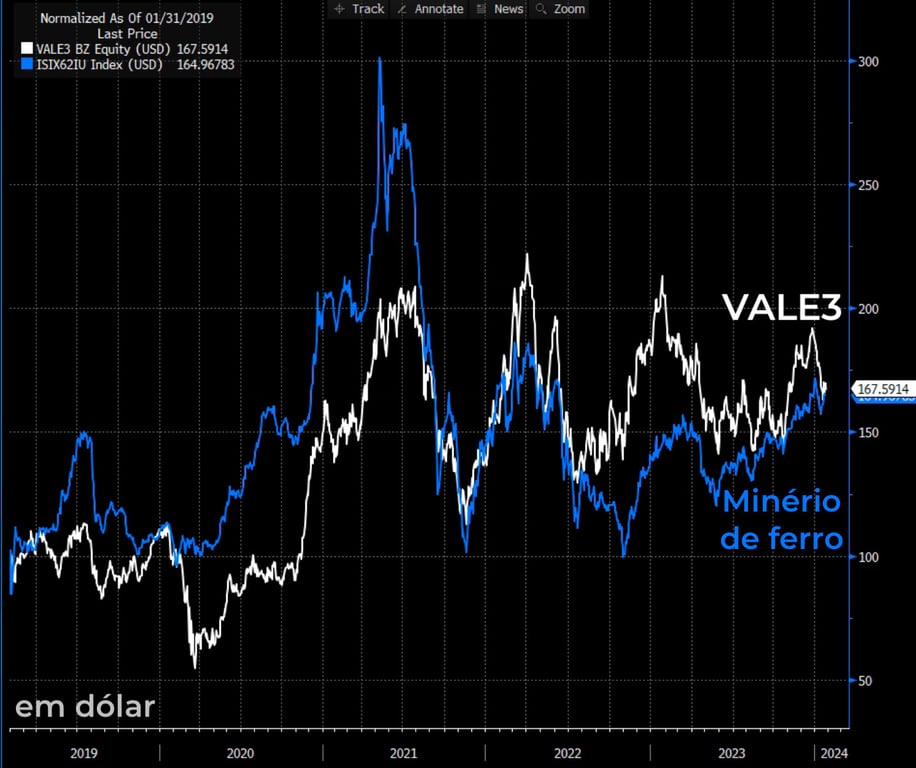

Economia chinesa preocupa

A Evergrande, uma gigante do mercado imobiliário chinês, teve a sua falência decretada pela justiça de Hong Kong. Com o anúncio, as ações da Vale registraram queda na Bolsa brasileira.

Entretanto, o ano começa sazonalmente mais favorável para a Vale, com os preços em patamares mais elevados pelos estoques ainda baixos nos portos chineses.

Os dados e as perspectivas para a economia chinesa ainda são mistos. Em meio à crise do setor imobiliário, o governo central busca estímulos para manter o ritmo de crescimento da economia, principalmente em projetos de infraestrutura, indústrias e residências.

Do lado dos fundamentos, além da melhora da produção, a mineradora deve continuar entregando uma melhora no seu custo caixa após a pressão nos últimos trimestres.

Mesmo sem uma perspectiva de aceleração para a economia do gigante asiático, a Vale opera com boa rentabilidade, o que reflete em uma geração de caixa robusta.

Sucessão na Vale

O governo desistiu de emplacar o ex-ministro Guido Mantega como CEO da Vale. O governo, que não possui mais representatividade suficiente na base acionária da mineradora, não teve força suficiente para convencer os acionistas da empresa.

Apesar da baixa possibilidade de ingerências, as tentativas por parte do governo na empresa privada são uma sinalização ruim para o mercado.

Ofensiva do governo

Na última sexta-feira, 26, o governo notificou a Vale para cobrar R$ 25,7 bilhões em outorgas não pagas na renovação antecipada de contratos.

Após a tentativa de emplacar um CEO na mineradora, coincidentemente, o ministério dos transportes cobrou o valor devido ao entendimento do Tribunal de Contas da União de um desconto equivocado feito pela Vale na renovação da concessão de contratos de ferrovias.

Brumadinho e Mariana

Passados cinco anos, o processo relativo à tragédia em Brumadinho segue a passos de tartaruga na Justiça Federal.

Para compromissos de Brumadinho e Mariana, a mineradora provisionou despesas totais de US$ 2,9 bilhões em 2023; de US$ 3,0 bilhões para 2024; de US$ 3,0 bilhões para 2025; de US$ 1,9 bilhão para 2026 e de US$ 1,3 bilhão para 2027. Já a média para o período entre 2028 e 2035 deve ser de US$ 400 milhões.

Recentemente, a Justiça Federal condenou a mineradora no valor de R$ 47,6 bilhões, volume maior que as provisões da companhia para a tragédia de Brumadinho. A mineradora ainda vai se manifestar sobre a decisão que ainda cabe recursos.

Recomendação para Vale

Nossa recomendação para Vale pós-relatório de produção permanece neutra.

Se do lado dos fundamentos a mineradora mostrou uma boa evolução na sua dinâmica de produção e custos, as perspectivas ainda são incertas no macro.

Com uma expectativa de crescer seu Ebitda em apenas +5% e o lucro +10% este ano, ainda não vemos Vale como uma oportunidade de compra neste momento.

MILS3: uma empresa que pode dobrar de tamanho

A Mills (MILS3) tem espaço para dobrar de tamanho em um novo segmento nos próximos anos.

A companhia é líder de mercado de aluguel de plataformas elevatórias, compressores, geradores e torres de iluminação para os mais variados setores. Além disso, atua com a locação de formas e escoramentos para grandes obras e projetos.

Em julho de 2022, a Mils adquiriu a Triengel, dando o seu primeiro passo no segmento de linha amarela (tratores, escavadeiras, carregadeiras, retroescavadeiras etc.).

Um passo importante na estratégia da Nova Mills. O mercado de linha amarela e caminhões gira em torno de R$ 40 bilhões, 13 vezes maior do que o mercado de plataformas.

Como era o mercado de locadoras de carros no passado, o setor de aluguel linha amarela é bastante pulverizado e pouco penetrado, ou seja, possui um grande potencial.

Negociando a 11x lucros (P/L, preço sobre lucro), 5,7x Ebitda e com uma alavancagem de 0,7x Ebitda, recomendamos a Compra para as ações da Mills (MILS3).

A Mills está entre as melhores recomendações do mercado.

Acesse em detalhes a tese completa, com uma explicação profunda e fácil de entender, na área de membros da Nord Investimentos.