Prefixados lideram perdas de novembro; o que fazer agora?

Futuros em NY amanhecem no negativo com avaliações sobre os juros

Nord Insider

Nesta segunda-feira, 05, os índices futuros de Nova York operam no campo negativo, com temores de que as taxas de juros e inflação permaneçam altas por mais tempo nos Estados Unidos.

Na agenda econômica, sai o relatório Focus semanal e os PMIs de serviços e composto do Brasil referentes a novembro. Nos Estados Unidos, também serão informados os PMIs de novembro e sai a variação nas encomendas à indústria.

Principais assuntos de hoje

- Rentabilidade dos prefixados despenca em novembro;

- Oi aprova grupamento de ações. Confira os detalhes.

Prefixados lideram perdas de novembro; saiba o que fazer

Os títulos prefixados anotaram perdas significativas na rentabilidade dos papéis no mês de novembro, em meio às indefinições relacionadas ao tamanho da PEC da Transição e dos rumos das contas públicas do país a partir de 2023.

Após uma reação inicial bastante negativa dos mercados com a minuta da PEC da Transição, nas últimas semanas, foram apresentadas propostas alternativas que preveem um menor montante de recursos fora do teto de gastos.

Segundo publicado pelo Valor, membros do governo eleito passaram a apoiar propostas alternativas com impacto fiscal entre R$ 140 bilhões e R$ 150 bilhões. O valor considerado inicialmente previa despesas de quase R$ 200 bilhões fora do teto.

Questão fiscal eleva prêmio de risco

Com a percepção do mercado de uma política fiscal mais expansionista, o que pode comprometer a dinâmica das contas públicas, o mercado passou a exigir mais prêmio para financiar o governo, refletindo, portanto, nas altas dos juros futuros.

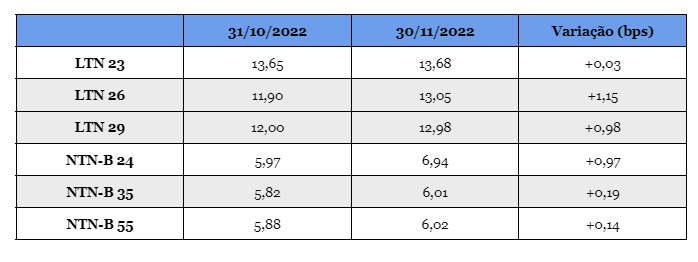

Abaixo, observamos que as taxas do mercado apresentaram altas bem relevantes, especialmente os prefixados de médio e longo prazo.

“Essa dinâmica evidencia como a política monetária ditada pelo Banco Central também tem impacto relevante da política fiscal adotada pelo governo. Sem a contribuição do fiscal, a política monetária perde força na sua tarefa de desacelerar a inflação e, dessa forma, o país tende a presenciar juros mais altos ao longo do tempo”, diz o analista de renda fixa da Nord Research, Christopher Galvão.

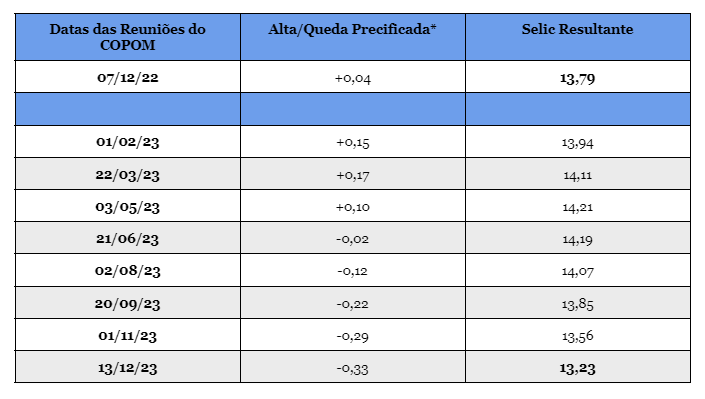

Efeito da PEC na Selic

Com o imbróglio no Congresso e as incertezas dos nomes que devem ocupar os ministérios a partir de 2023, o mercado precifica que a Selic fechará o ano de 2023 em +13,23%, uma diferença significativa em relação aos +11,30% que estavam precificados no final de outubro deste ano.

Valorização

Explicando em miúdos: a alta nos juros futuros em novembro pesou sobre os títulos públicos prefixados, que se desvalorizam quando as expectativas do mercado para a Selic aumentam. No caso dos títulos atrelados à inflação, a desvalorização acontece quando ocorre um aumento dos juros reais (ou seja, juro descontado da inflação) precificados pelo mercado.

A exemplo, o Tesouro Selic com vencimento em 2025 ofereceu uma remuneração mensal de +1,06%, beneficiado pela taxa básica elevada de +13,75% ao ano, enquanto o Tesouro Prefixado com vencimento em 2025 amargou perda de -1,59% no período.

A maior queda entre os atrelados à inflação ficou com o Tesouro Prefixado com vencimento em 2029, que perdeu -4,8% em novembro.

Vale a pena resgatar antes do prazo?

Nesse ambiente, o que é melhor fazer? Será que vale a pena resgatar antes do prazo um prefixado que está rendendo pouco?

“Como a marcação a mercado reflete a reprecificação das taxas dos títulos a valor presente, o investidor acabará perdendo dinheiro caso precise resgatar antes do prazo. Nesse sentido, o investidor deve avaliar o tamanho da perda antes de vender seu título e a real necessidade de ter o dinheiro agora, então acaba sendo uma decisão mais pessoal. O fato é que, ao resgatar neste momento de estresse do mercado, o investidor sofrerá uma perda significativa”, explica o analista.

O analista acrescenta que o custo de oportunidade também deve ser avaliado no processo de tomada de decisão. Ou seja, o quanto o seu dinheiro poderia render em outra opção de investimento.

Como se posicionar nesse cenário?

Diante de um quadro de incertezas políticas, Galvão recomenda cautela e reitera sua preferência para os títulos pós-fixados, que não sofrem o efeito de marcação a mercado e se beneficiam de um cenário de juros mais altos.

“Nesse ambiente, seguimos mais alocados em pós-fixado, pois, além da maior segurança desses títulos (sem efeito de marcação a mercado como em pré e IPCA+), vemos que os juros devem continuar em patamares elevados por um bom tempo, o que beneficia os pós-fixados”, pondera.

Conteúdo extra

Entenda, neste vídeo, como a nova âncora fiscal no próximo ano pode afetar os seus investimentos e os riscos dos títulos prefixados. O conteúdo extra é de Marilia Fontes, analista e sócia-fundadora da Nord Research.

Na surdina, acionistas da Oi aprovam grupamento na proporção de 10 para 1

Os acionistas da Oi (OIBR3;OIBR4) aprovaram, na surdina, a proposta de grupamento da totalidade das ações da companhia na proporção de 10:1 na última quinta-feira, 1º, em assembleia geral extraordinária (AGE).

Ações de centavos

O movimento tem por objetivo principal o enquadramento da cotação das ações de emissão da companhia em valor igual ou superior a R$ 1,00 por unidade.

Desde fevereiro deste ano, os ativos ON da tele estavam valendo centavos — em desconformidade com os critérios para que sejam elegíveis à composição de índices de mercado.

Como ficam as ações da Oi

Com a aprovação, cada lote de dez ações será grupado em uma única ação da Oi de mesma espécie.

No caso, se o grupamento acontecesse hoje, as ações da operadora seriam negociadas a R$ 2,00 (10 x R$ 0,20), o preço do fechamento de sexta-feira, 02.

As ADSs da Oi

As ações na forma de American Depositary Shares (ADSs) não serão objeto do grupamento, de forma que as paridades dos ADSs com as ações locais passarão por ajuste, visando à manutenção do total de ADSs.

Como consequência, cada ação ordinária passará a representar 2 ADSs ON, enquanto uma ação preferencial será equivalente a 10 ADSs PN.

Período para livre ajuste

Entre 2 de dezembro de 2022 e 6 de janeiro de 2023, os acionistas poderão ajustar suas posições em lotes múltiplos de dez ações mediante negociação na B3.

A partir do dia 9 de janeiro de 2023, as ações passarão a ser negociadas exclusivamente na proporção resultante do grupamento, passando assim a serem negociadas “ex-grupamento”.

O que muda para o acionista

Segundo Fabiano Vaz, analista de ações da Nord Research, o grupamento em nada altera os fundamentos da empresa, independentemente da proporção em que foi aprovado.

“Ajudaria na liquidez, a melhorar a volatilidade da ação, já que a Oi está nas mãos do investidor pessoa física. Mas diminuindo essa proporção para 10 para 1 pode não ajudar tanto nisso, não fazendo muita diferença. No final das contas, o que realmente importa para os investidores são os fundamentos”, afirma Vaz.

Nossa recomendação

Revisamos nossa recomendação de Compra para Neutra, considerando a alavancagem super elevada e o cenário ruim para a empresa, o que pode dificultar bastante a capacidade da Oi em conciliar o pagamento das suas dívidas com a expansão dos seus negócios de fibra.