Por que o dólar subiu tanto? Entenda o leilão do Banco Central

Saiba por que o dólar está subindo e como o Banco Central intervém com leilões no câmbio. Entenda os fatores econômicos e soluções possíveis

O Banco Central intensificou suas intervenções no mercado de câmbio diante da forte alta do dólar, que acumula valorização de 26,96% em 2024.

Na última segunda-feira, 16, o BC realizou um leilão extraordinário no valor de US$ 4,6 bilhões, sendo US$ 1,6 bilhão em operações à vista e US$ 3 bilhões em um leilão de linha, com compromisso de recompra.

As intervenções foram motivadas pela aproximação do dólar de R$ 6,10, valor que não era atingido desde o auge da pandemia em 2020. Mesmo com a ação, a cotação manteve alta e fechou em R$ 6,037.

Entre os dias 12 e 16 deste mês, a autarquia realizou a maior intervenção em um único mês desde março de 2020, injetando US$ 12,760 bilhões no mercado por meio de sete leilões à vista ou com compromisso de recompra (leilão de linha).

Sumário

- O que são os leilões do Banco Central?

- Por que o dólar está subindo?

- O que o governo precisa fazer para o dólar cair?

- O que fazer em meio à turbulência?

- Como se proteger do dólar alto?

O que são os leilões do Banco Central?

Os leilões são ferramentas utilizadas pelo BC para aumentar a oferta de dólares no mercado, reduzindo pressões de alta:

- leilão à vista: venda direta de dólares aos bancos e corretoras, aumentando a liquidez.

- leilão de linha: operação temporária com compromisso de recompra, oferecendo alívio momentâneo na demanda por moeda estrangeira.

Na última semana, o BC realizou leilões que somaram mais de US$ 8 bilhões, evidenciando a magnitude da intervenção.

Por que o dólar está subindo?

A disparada do dólar é influenciada por fatores econômicos e políticos:

Risco fiscal

O pacote de corte de gastos anunciado pelo governo foi considerado insuficiente para controlar a dívida pública.

O pacote inicial, que previa uma economia anual de R$ 30 bilhões, está muito aquém dos R$ 250 bilhões necessários para estabilizar a relação dívida/PIB, expondo um fosso preocupante entre o prometido e o requerido.

Declarações tímidas de lideranças como o presidente Lula e o ministro Fernando Haddad sobre a necessidade de equilíbrio fiscal têm agravado o pessimismo.

Incertezas políticas

Declarações do presidente Lula criticando os juros elevados pioraram a percepção de risco dos investidores. O discurso governamental tem se apoiado em narrativas de ataque especulativo ao real e perseguição política para justificar o atual cenário.

Demanda sazonal

No final do ano, empresas multinacionais enviam lucros para suas matrizes, aumentando a procura por dólares.

Cenário externo

O fortalecimento global do dólar, impulsionado pela economia americana, pressiona ainda mais as moedas emergentes.

O Boletim Focus também registrou aumento das projeções para o dólar: a estimativa de fechamento para 2024 passou de R$ 5,95 para R$ 5,99, refletindo a crescente desconfiança do mercado.

Juros em patamares elevados nos EUA

O Federal Reserve (FED) anunciou um corte de 0,25 ponto percentual na taxa de juros, para a faixa entre 4,25% e 4,50% ao ano. A decisão, porém, não foi unânime, com um dos membros votando pela manutenção.

No comunicado, o FED trouxe revisões para cima nas projeções de atividade e inflação, bem como para a taxa de juros futura, evidenciando preocupações com a dinâmica resiliente da economia americana.

Durante a coletiva, o presidente do FED, Jerome Powell, adotou um tom mais cauteloso, indicando que novos cortes em janeiro ou mesmo em março não são garantidos, considerando a sazonalidade dos dados no início do ano.

Esse discurso austero impulsionou os juros futuros americanos, com altas significativas nas taxas de 2, 5 e 10 anos, e reforçou a tendência de fortalecimento global do dólar.

O que o governo precisa fazer para o dólar cair?

Para conter a alta do dólar de forma consistente, o governo precisa adotar medidas mais robustas:

- reformas fiscais estruturais para garantir controle da dívida pública;

- sinalização de responsabilidade econômica, melhorando a percepção dos investidores;

- incentivo à entrada de capital estrangeiro, aumentando a confiança no mercado brasileiro.

Especialistas alertam que as intervenções do BC, apesar de importantes, têm efeito temporário. O verdadeiro desafio está no ajuste fiscal e na capacidade de aprovar medidas efetivas no Congresso.

O que fazer em meio à turbulência?

Diante desse cenário, muitos investidores estão apreensivos e se perguntam se é o momento de liquidar seus investimentos.

É essencial lembrar que crises de credibilidade como a atual não são inéditas e o mercado tende a seguir um padrão:

- O governo minimiza a importância do ajuste fiscal.

- O mercado reage com pânico, vendendo títulos da dívida por medo de calote e inflação, o que eleva os juros.

- Os investidores estrangeiros retiram recursos, desvalorizando a moeda local.

- O Tesouro Nacional interrompe leilões de venda de títulos e realiza leilões de recompra para conter os juros.

- Os leilões drenam o caixa do Tesouro Nacional.

- O Tesouro pressiona o governo, que, por sua vez, anuncia medidas de ajuste fiscal.

- O mercado volta a se estabilizar.

Portanto, é importante não tomar decisões precipitadas. Os preços dos ativos já refletem a expectativa de crise, e vender nesse momento poderia significar realizar perdas desnecessárias.

Como lidar com a instabilidade no mercado financeiro?

Embora o cenário atual seja desafiador, é fundamental lembrar que crises não são permanentes.

O governo, ao perceber que o cenário de dólar alto e juros elevados compromete sua viabilidade política, pode adotar medidas de ajuste. Alternativamente, as eleições de 2026 podem trazer uma nova direção ao país.

Portanto, manter a calma e avaliar o cenário com clareza é essencial para proteger e potencializar seu portfólio no longo prazo e não tomar decisões precipitadas.

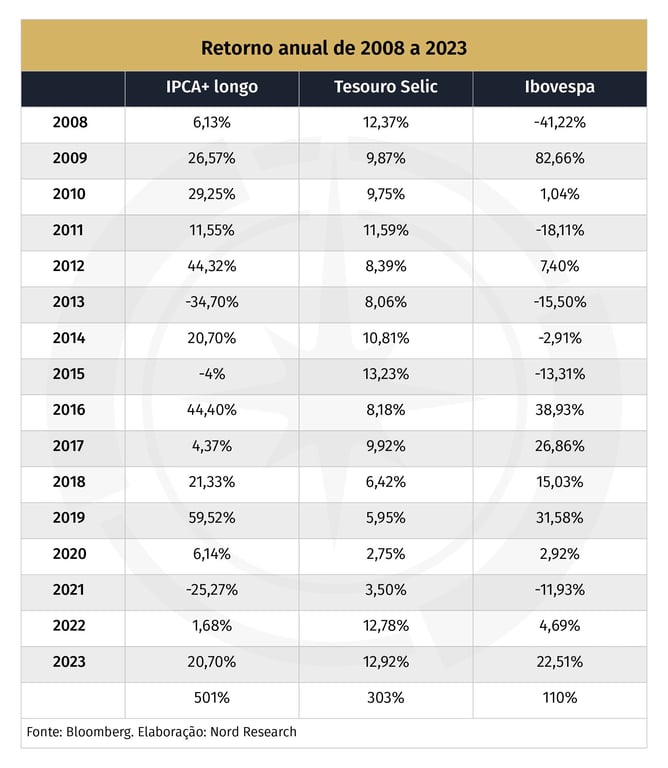

Analisando crises passadas, podemos ver que, após anos desafiadores, foi possível obter ganhos completamente diferenciados.

Embora o cenário atual seja desafiador, crises também são momentos de grandes oportunidades.

Os preços dos ativos estão extremamente descontados, e a história nos mostra que investidores que aproveitaram crises anteriores para adquirir ativos de qualidade obtiveram ganhos expressivos no longo prazo.

Lembre-se: as crises são passageiras, mas as oportunidades criadas por elas podem mudar vidas.

Agora é o momento de manter a calma, olhar para o futuro e tomar decisões estratégicas. Como sempre, quem enxerga as possibilidades em tempos de incerteza tende a colher os melhores frutos no final.

Como se proteger do dólar alto?

A alta do dólar impacta diretamente a economia, mas algumas estratégias podem ajudar a proteger o patrimônio. Confira a seguir:

Investir em ativos dolarizados

Bonds emitidos em dólar e ETFs de índices globais são opções seguras para diversificação.

Ações de exportadoras

Empresas que têm receitas atreladas ao dólar tendem a se beneficiar em cenários de câmbio elevado.

Fundo cambial

Fundos atrelados à moeda estrangeira oferecem hedge contra a desvalorização do real.

Diversificação internacional

Aplicar em ativos fora do Brasil ajuda a mitigar riscos locais.

É visível que o Banco Central segue em uma queda de braço com o mercado para segurar a escalada do dólar, que, por sua vez, reflete os problemas estruturais da economia brasileira. Sem um compromisso real com o ajuste fiscal e políticas econômicas robustas, o cenário de volatilidade cambial tende a persistir, mantendo o real sob pressão.