Piores ações de siderúrgicas 2024

Com minério de ferro em queda, o mercado voltou a buscar oportunidades no setor de siderurgia. Confira se vale a pena!

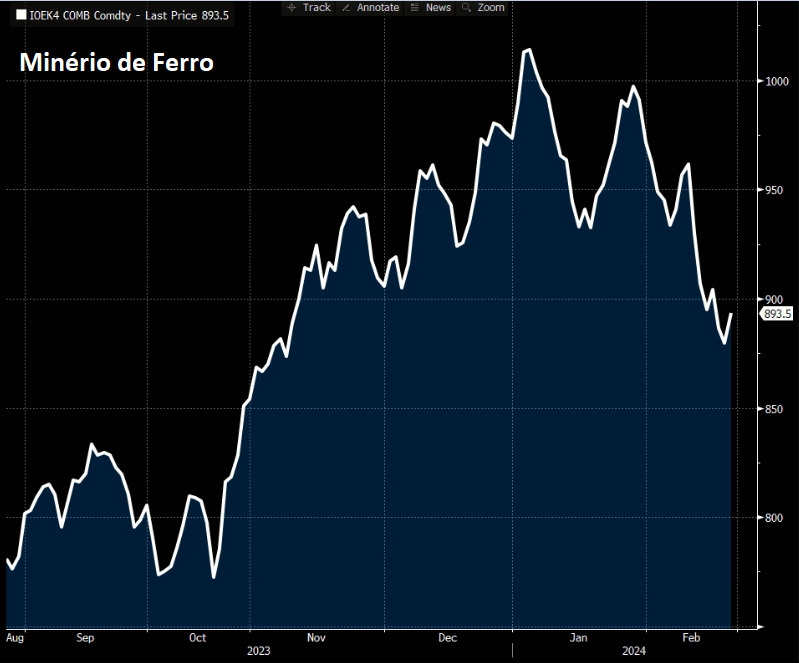

Em meio às dúvidas sobre a demanda na China, o minério de ferro recuou para o menor patamar desde outubro de 2023.

Com expectativas de oferta x demanda por minério de ferro apertada este ano, o mercado voltou a buscar oportunidades no setor de siderurgia, uma vez que no setor de mineração, em especial Vale (VALE3) e CSN Mineração (CSMIN3), não teria upsides atrativos.

Sob a esperança de estímulos

Conversamos recentemente com um brasileiro que reside atualmente na China e, apesar de as perspectivas serem bastante positivas para a economia chinesa, entendemos que pode haver um atraso entre o momento atual do país e os impactos na economia brasileira.

Para os próximos meses, seguimos com uma avaliação conservadora em relação ao desempenho da economia chinesa, tendo em vista que os dados e as perspectivas ainda são mistos.

Com a crise do setor imobiliário, o governo chinês tem buscado estímulos para manter o ritmo de crescimento da economia, principalmente em projetos de infraestrutura, indústrias e residências.

Sumário

Siderúrgicas na Bolsa

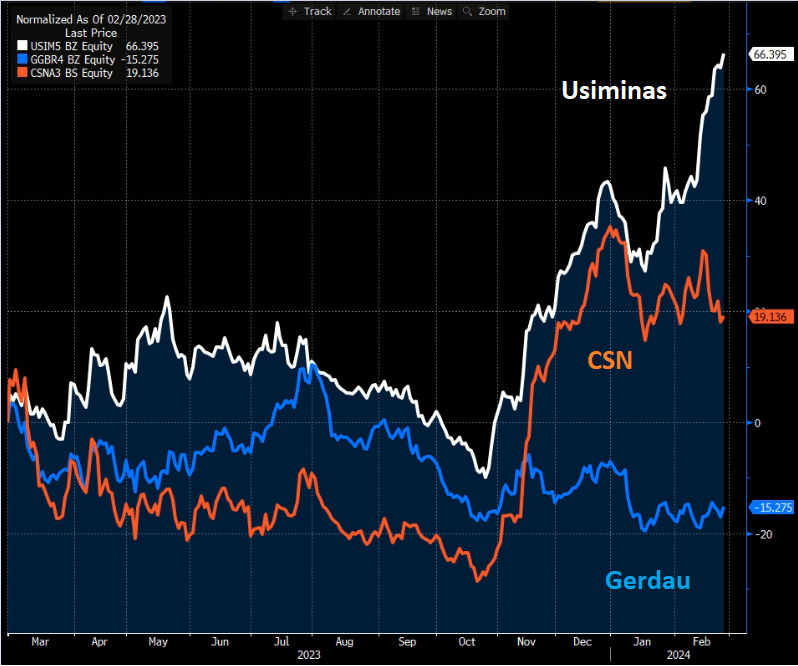

As ações de empresas de siderurgia passam por momentos bem distintos na Bolsa.

No acumulado de 12 meses, os papéis da Usiminas (USIM5) e CSN (CSNA3) sobem +67% e +19%, respectivamente, enquanto Gerdau (GGBR4) cai -15%.

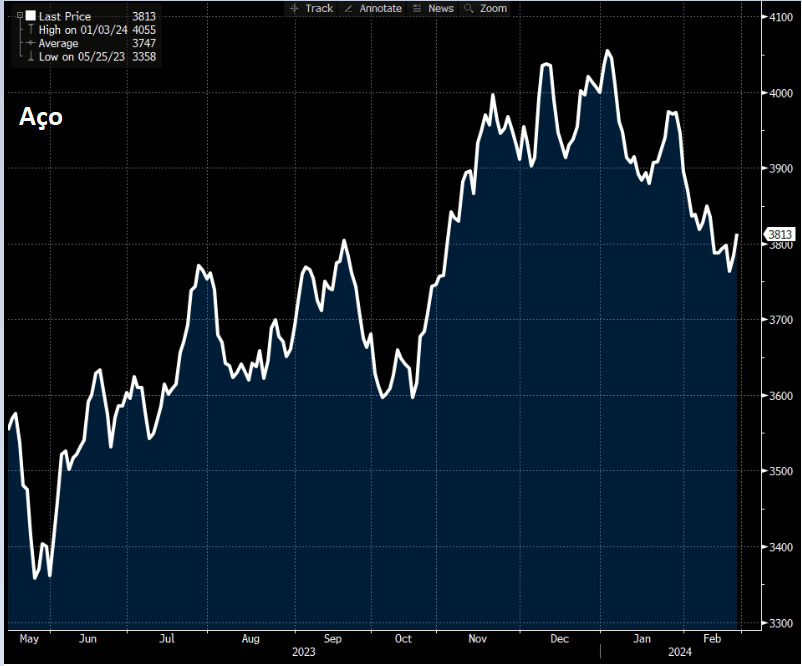

O otimismo seletivo se dá pela visibilidade de uma recuperação gradual nos preços da commodity (aço) ao longo de 2024.

Um ponto bastante relevante em nossa análise é a redução do consumo do aço no setor de construção civil.

De acordo com Reuters e CICC, o consumo total de aço na gigante chinesa deve cair de 40% para 33%, que pode afetar negativamente os resultados de seus fornecedores (Brasil), bem como os preços das commodities (menos demanda com mesma oferta, queda nos preços), que o mercado ainda parece ignorar.

Nesse contexto, analisamos cada tese de investimentos em siderúrgica individualmente, mas, em resumo, observamos que o mercado está se posicionando de forma tática e oportunista para capturar rápidos movimentos das ações no setor. A nosso ver, esse movimento pode gerar mais riscos do que resultados aos investidores.

Piores ações de siderúrgicas

1. Usiminas (USIM5)

Fundada em 1950, a Usinas Siderúrgicas de Minas Gerais S.A. fabrica e comercializa produtos de aço plano no Brasil e no exterior.

O segmento de siderurgia é atualmente a maior fornecedora de aços planos para os principais segmentos do país. Cerca de 90% das vendas ficam concentradas no mercado local, em especial para indústria (linha branca), construção civil e automotivo.

A companhia também possui os segmentos de mineração — segmento bastante relevante em seus resultados —, soluções de processamento de aço e distribuição, além de mecânica para estruturas metálicas e pontes.

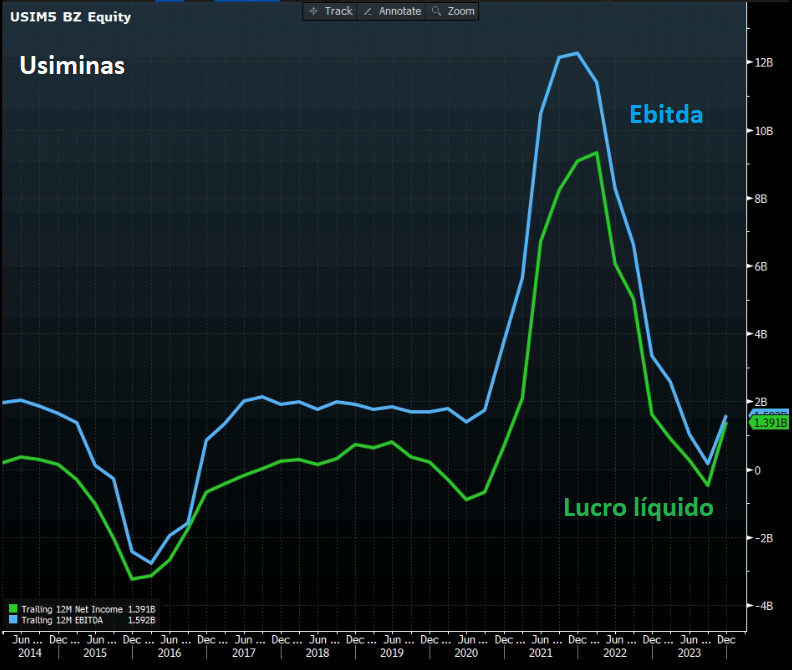

Nos últimos anos, o que de fato beneficiou os resultados da companhia foi o período pós-pandemia, em que a empresa vendeu 4,8 milhões de toneladas de aço (maior volume desde 2013) e 9 milhões de toneladas de minério de ferro (valor recorde até o momento).

Em 2021, o aço chegou a valorizar acima de +150% e o minério de ferro +60%, puxados por uma escalada que começou em meados de 2020 com a rápida reabertura da economia e do comércio pós-pico de pandemia. No período, as siderúrgicas reduziram os ritmos de produção devido ao momento de cadeia com baixos níveis de estoque.

Com demanda fortíssima na reabertura e produção bastante lenta, os preços da commodity dispararam, favorecendo os resultados da companhia de forma nunca vista. Apesar da forte alta nos custos produtivos, ela foi altamente favorecida por preços acima dos custos e volume de vendas altos.

Entendemos que o movimento nos resultados foi bastante pontual (e externo), o que não nos faz acreditar que os resultados poderão atingir picos tão fortes novamente no médio e longo prazo.

É interessante o otimismo do mercado com a companhia, mesmo que a Usiminas possua um volume de vendas de minério 2 vezes superior ao volume de vendas de aço.

Não nos parece nada razoável imaginar que os resultados serão bons em 2024 dada a constatação de que os volumes de venda de minério devem cair (assim como seus preços), além de uma demanda moderada para as vendas de aço.

Negociando a 10x Ebitda, ficamos de fora das ações da Usiminas.

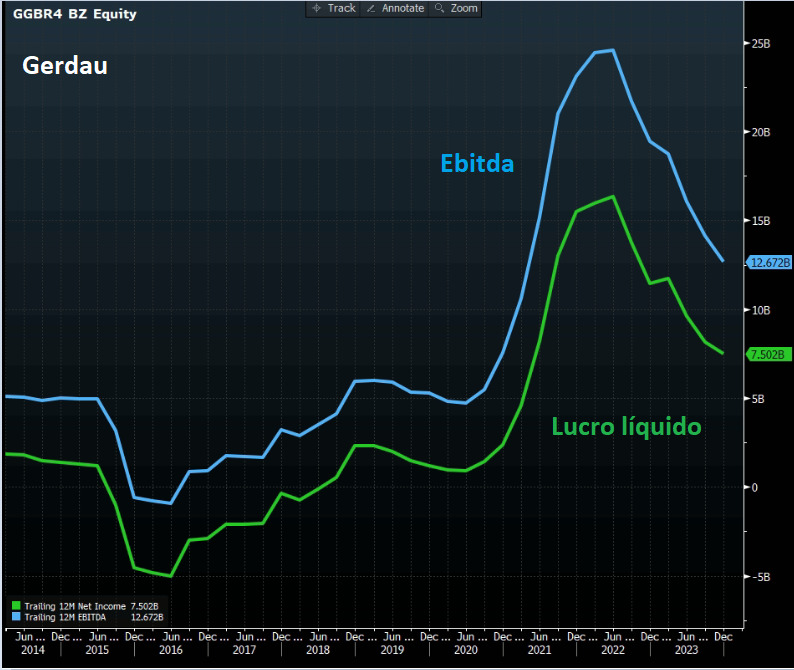

2. Gerdau (GGBR4)

Fundada em 1901, a Gerdau S.A., junto às suas subsidiárias, atua como uma empresa produtora de aço nas Américas.

A companhia é atualmente a maior empresa brasileira produtora de aço e uma das principais fornecedoras de aços longos nas Américas e de aços especiais no mundo.

Ao contrário de Usiminas, os resultados da Gerdau se concentram majoritariamente na venda de aço (apesar de produzir minério de ferro para consumo próprio), com uma exposição importante na América do Norte (54% do Ebitda). Por ter uma exposição fora do mercado doméstico, e por consequência menos impactada pelos ciclos econômicos, o mercado está mais otimista com a companhia.

Gerdau é o “patinho feio”, largado no setor, mas com perspectivas que atraem bastante o mercado. Os principais motivos envolvem o programa de incentivos do governo americano com relação à infraestrutura, além da possível tendência de alta nos preços do aço.

Vemos uma grande similaridade nos resultados de Gerdau com os de Usiminas ao longo do mesmo período pós-pandêmico, reforçando nossos pontos sobre o pico dos resultados ser consequência de eventos externos, e não da capacidade da companhia de aumentar produção e volume de vendas.

Ações de commodity não possuem diferenciação diante da impossibilidade de interferir nos preços. Logo, observamos bastante a capacidade da companhia em expandir seu mercado endereçável (vender para mais clientes) e focar na redução de custos (margens melhores).

Diante do tamanho da empresa e da pouca margem de manobra para elevar a base de clientes e redução de custos, não achamos interessante pagar 4x Ebitda pelas ações da Gerdau.

Embora esteja barato, não representa a real precificação dos resultados futuros da companhia.

Além disso, pelos gatilhos de resultados serem atrelados a eventos externos (e pouco focados na redução de custos), não recomendamos compra para as ações de Gerdau no momento.

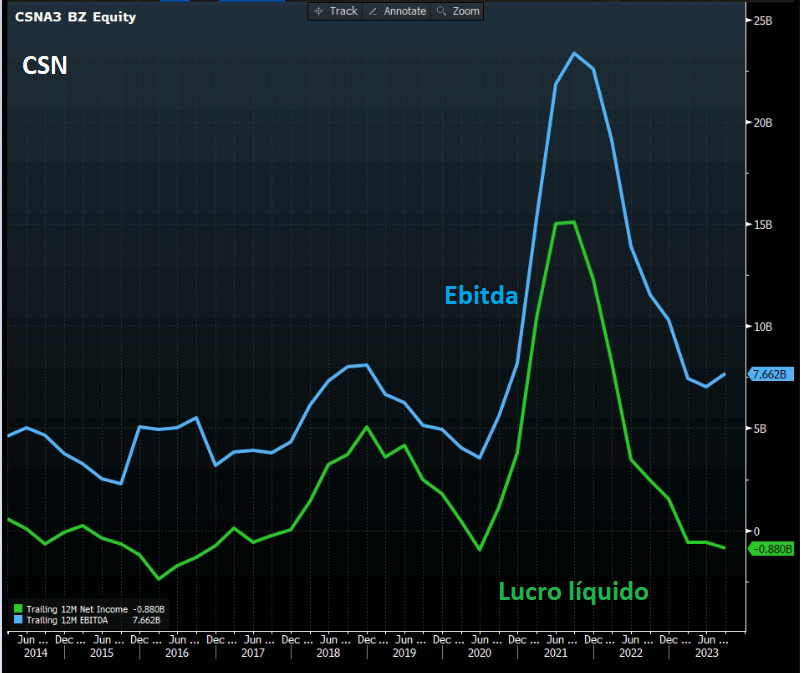

3. CSN (CSNA3)

Fundada em 1941, a Companhia Siderúrgica Nacional atua como produtora integrada de aço no Brasil e na América Latina.

Ela também nos chama a atenção porque o mercado está otimista com as suas ações, mas a CSN possui, no resultado consolidado, cerca de 90% atrelados às vendas de minério de ferro.

Assim como seus pares mais comparáveis no setor, não nos surpreendemos ao observar seu histórico de resultados ótimos no período pós-pandemia.

Para nós, se o otimismo (ainda que falho) está envolto nos preços de aço, não é nada razoável pagar 7x Ebitda e correr algum risco de pegar as ações no pico de inversão de resultados, em especial, direcionados pela queda nos preços do minério de ferro, real concentração de resultados em CSN.

Tendo isso em vista, ficamos também de fora das ações da CSN.

Princípio de Pareto e análise de ações

Com uma visão mais macro no setor, você poderá observar as variáveis principais das empresas de commodities.

Quase a totalidade dos erros de investimento será evitada ao observar os 20% das companhias responsáveis pelos demais 80% de seus resultados.

Depois de muitos anos de mercado, entendemos isso.

Rafael Ragazi, meu sócio e analista das ações de crescimento da Nord (responsável pela carteira Nord 10X), tem uma ótima história de fracasso com o mercado de ações e como ele deu a volta por cima.

No dia 5 de março, ele vai contar como isso aconteceu e como ele conseguiu ter a carteira de maior rentabilidade em 2023. Além, é claro, de apontar quais ações ainda dá tempo de investir em 2024.

Fica o meu convite para você se inscrever e participar do lançamento chamado “Da queda ao Lucro”.