Como declarar criptomoedas no Imposto de Renda 2023

Bitcoins, NFTs e outros criptoativos devem ser informados na declaração do Imposto de Renda. Aprenda como fazer.

Os "Bens e Direitos", mesmo os digitais, como bitcoin, stablecoins, tokens e NFTs, devem ser informados na declaração do Imposto de Renda.

Não custa lembrar que a data limite para a entrega do IRPF (Imposto de Renda Pessoa Física) em 2023 é 31 de maio.

Veja abaixo como fazer a sua declaração sem nenhuma dor de cabeça.

Quem precisa declarar criptomoedas?

Você precisa declarar criptomoedas e outros ativos digitais no seu IR mesmo que o ganho tenha sido inferior a R$ 35 mil, ou que não haja vendas, com ou sem ganhos.

Os criptoativos são equiparados a ativos financeiros sujeitos a ganho de capital e precisam ser declarados de acordo com o valor de aquisição, se o valor adquirido for igual ou superior a R$ 5 mil reais no período de exercício.

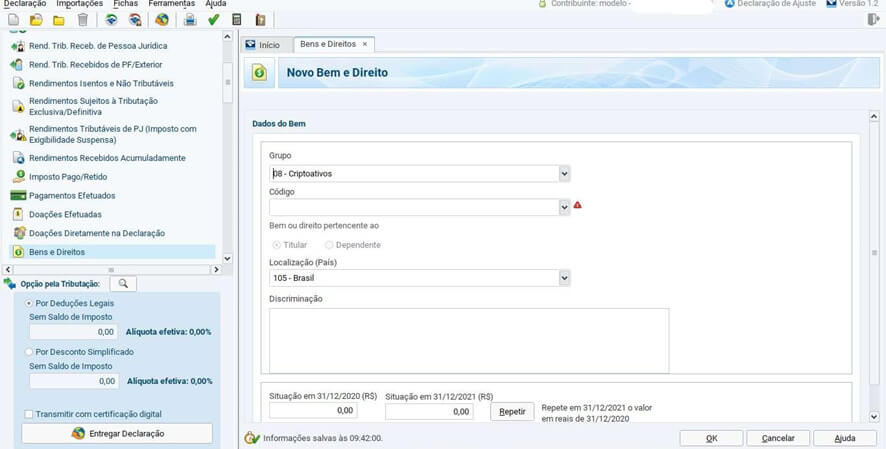

Para fazer isso, você deve entrar na ficha Bens e Direitos da declaração.

Você irá declarar as suas operações referentes ao período de 01 de janeiro de 2022 a 31 de dezembro de 2022.

Por que declarar criptomoedas no Imposto de Renda?

Já existia a obrigatoriedade de declarar criptomoedas no IR, pois também havia a incidência de imposto sobre o ganho de capital, mensal, antes mesmo da vigência da Instrução Normativa RFB 1888/2019.

Mas devido a IN1888/2019, agora, a Receita Federal terá acesso às informações sobre operações financeiras referentes a criptoativos realizadas por pessoas físicas e jurídicas.

Declarar criptomoedas no Imposto de Renda

Os brasileiros que realizam essas aplicações e precisam declarar criptomoedas no Imposto de Renda devem ficar atentos ao preenchimento desse documento.

O IR 2023 trouxe algumas mudanças no processo de declaração, e uma delas são as categorias específicas para criptomoedas, como Bitcoin, Altcoin, Stablecoin, NFT e outros ativos digitais.

Nota importante: Se no ano a soma de aquisição for menor que R$ 5.000,00, você poderá declarar o valor sem nenhum tipo de problemas, até recomendo para a familiarização do processo.

O prazo para fazer a declaração termina em 31 de maio de 2023.

Se você já sabe que precisa declarar as criptomoedas no seu IR, continue a leitura. Vamos explicar o passo a passo desse processo!

Como fazer a declaração de posse de criptos?

No Brasil, os interessados podem realizar a negociação de criptomoedas através de corretoras ou carteiras digitais.

Nesse caso, será necessário informar a quantidade de cada um dos ativos, custo de aquisição, nome e o CNPJ da empresa em que estão as criptos.

Se você fizer uma custódia própria, por meio da sua carteira digital, também precisará informar o modelo usado.

Para começar, entre na ficha “Bens e Direitos” e clique em um dos códigos existentes no programa IRPF/2023 fornecido pela RFB.

No campo grupo, selecionar o Nº 8 – Criptoativos;

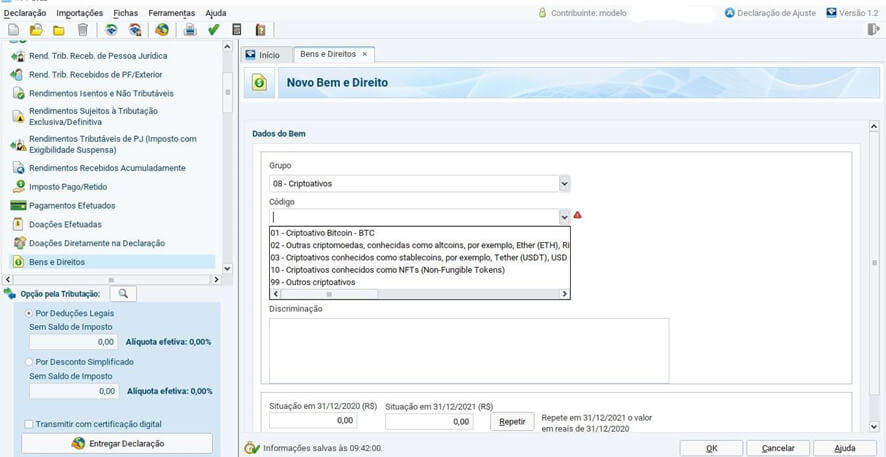

No campo código, selecionar o que representa o seu criptoativo conforme segue:

01 – Bitcoin;

02 – Altcoins;

03 – Stablecoins;

10 – NFTs;

99 - Outros criptoativos.

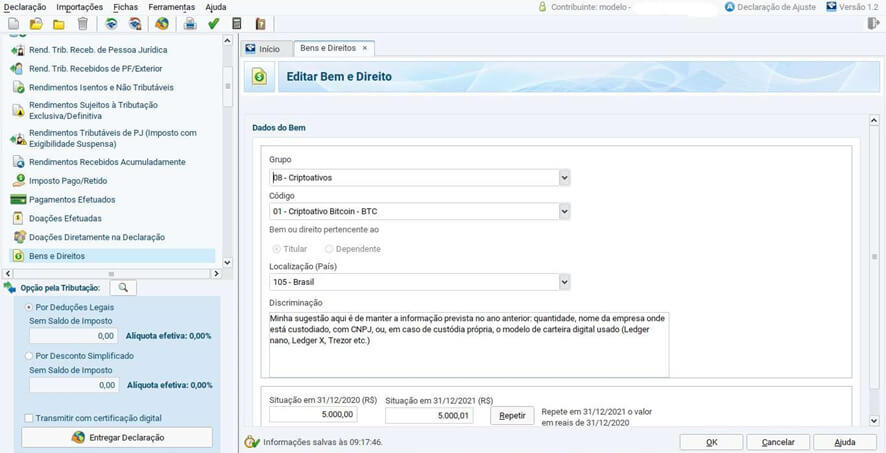

Logo abaixo, selecione:

Se pertencem ao Titular ou Dependente

Localização (País)

Depois, indique o valor de aquisição do ativo digital (não o atual valor de mercado).

Caso os criptoativos tenham sido adquiridos via mineração ou stacking, o contribuinte deve informar o valor de aquisição zerado.

Na parte de “Discriminação”, você vai detalhar o tipo e a quantidade do ativo, além do nome e CNPJ da empresa onde está custodiado.

Na hipótese de custódia própria, informe o modelo de carteira digital que você usa (Ledger nano, Ledger X, Trezor etc.)

Como é a tributação do Imposto de Renda para as criptomoedas?

Os ganhos obtidos com a negociação de criptoativos ou moedas digitais são tributados quando as vendas ultrapassarem o valor de R$ 35.000,00.

Abaixo desse valor, os ganhos são isentos. Mas isso não significa que você não deve declará-los no seu Imposto de Renda.

Na verdade, as posições em 31 de dezembro de cada ano precisam ser declaradas e, se houver ganho na venda de ativos digitais ao longo do ano, eles poderão ser tributados.

A tributação de criptomoedas segue os limites abaixo:

• 15% sobre a parcela dos ganhos que não ultrapassar R$ 5 milhões;

• 17,5% sobre a parcela dos ganhos que exceder R$ 5 milhões e não ultrapassar R$ 10 milhões;

• 20% sobre a parcela dos ganhos que exceder R$ 10 milhões e não ultrapassar R$ 30 milhões;

• 22,5% sobre a parcela dos ganhos que ultrapassarem os R$ 30 milhões.

O limite de R$ 35 mil inclui os criptoativos negociados pelo investidor e considera a permuta de moedas digitais, isto é, sem a necessidade de realizar a conversão para reais ou moedas fiduciárias.

Como declarar os rendimentos tributáveis de criptoativos?

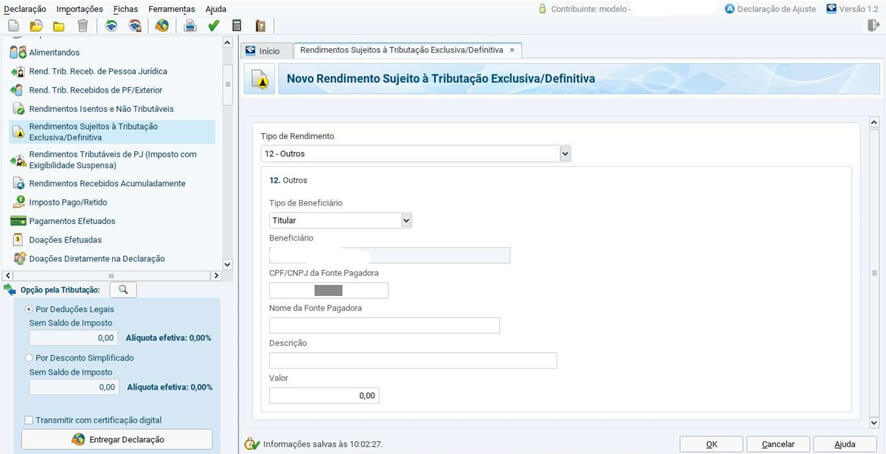

Como foi dito acima, se o investidor teve ganhos acima de R$ 35.000,00 no mês, será tributado.

Para informar o rendimento, basta seguir estes passos:

- Acesse a pasta de Rendimentos Sujeitos à Tributação Exclusiva/Definitiva;

- Selecione – Novo;

- Tipo de rendimento – Nesse caso: Cód. 12 Outros;

- Titular ou Dependente;

- CNPJ da fonte pagadora;

- Descrição do ativo – Ganhos com criptoativos;

- Valor: Informar o valor total obtido com criptoativos em 2022.

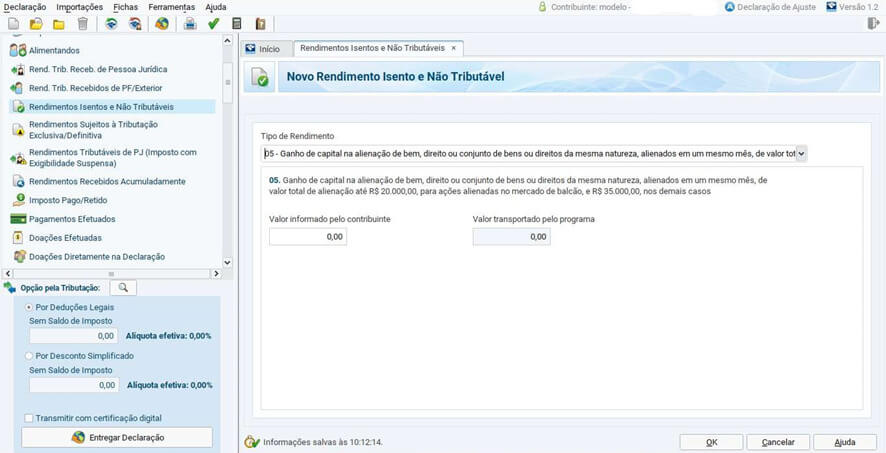

Como declarar os rendimentos isentos de criptoativos?

Se o total de vendas/rendimentos não ultrapassou o valor de R$ 35.000,00 no mês, o rendimento é isento, mas não significa que você não deva declarar, pelo contrário.

Para informar o rendimento, basta seguir estes passos:

- Acesse a pasta de Rendimentos Isentos e Não Tributáveis;

- Selecione – Novo;

- Tipo de rendimento - Nesse caso código – 05;

- Valor informado pelo contribuinte: informar o valor total dos rendimentos em 2021;

- Valor transportado – Estará preenchido caso o contribuinte utilize o Gcap.

Investimentos em criptoativos no exterior

Se você investe em criptoativos no exterior, também precisa informar à Receita Federal.

Caso você seja residente no Brasil e tributado aqui, deve informar ao fisco brasileiro.

Aliás, no Brasil, quem fica por mais de 180 dias no ano, já é considerado residente fiscal. Por esse motivo, é obrigado a declarar os rendimentos que tenha no mundo todo.

É preciso informar à Receita Federal em qual país você está investindo em criptoativos e se as negociações ultrapassarem US$ 1 milhão, você terá que entregar ao Banco Central (BC) a declaração de capitais brasileiros no exterior.

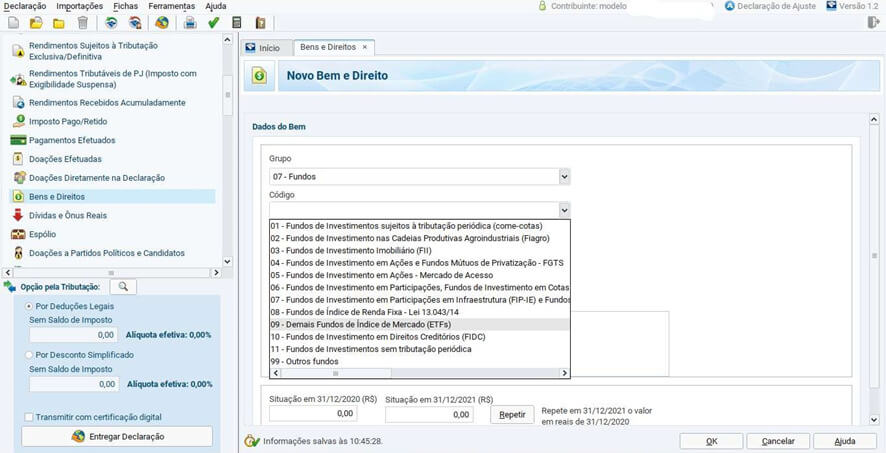

ETFs de criptomoedas

ETF é a sigla em inglês para Exchange Traded Fund.

Aqui, a declaração é feita de forma distinta, já que entram na tributação de ETF.

As cotas precisam ser declaradas na seção “Bens e Direitos”, com o grupo 07 - Fundos, código 09 – Demais Fundos de índice de Mercado, devendo ser informada a posição desde que o saldo seja superior a R$ 140.

Cada ETF precisa ser declarado com o valor pago pelas cotas. Também é preciso preencher o CNPJ, nome da gestora e número da conta vinculada ao ativo.

A cobrança do imposto é feita através da DARF e quem emite é o próprio contribuinte, assim como com as ações. A diferença, basicamente, é que não há isenção para vendas se o rendimento for menor do que R$ 20 mil por mês.

Calendário de restituições

As restituições do IRPF 2023 serão feitas em cinco lotes:

• 31 de maio

• 30 de junho

• 30 de julho

• 30 de agosto

• 30 de setembro

É importante entregar a declaração, se estiver obrigado, pois os agentes do setor de cripto são obrigados a prestar informações a RFB. Em caso de inconsistências no cruzamento das informações, a declaração poderá cair na situação de malha fina.