Onde investir quando o Lula gasta demais?

Não me arriscaria em empresas com dívida elevada ou que não apresentam rentabilidade (ROE, ROIC ou ROCE) muito alta (bem acima do CDI).

Eu estava bastante otimista com a bolsa de valores brasileira em 2024.

Afinal, tivemos um ótimo 2023, com o IBOV (+33% em dólar) subindo mais do que o SPX (o índice americano, +24% em dólar).

Os juros altíssimos no Brasil cairiam e as empresas iriam lucrar mais. Com isso, a nossa bolsa expandiria os múltiplos e continuaria subindo forte.

Mas o risco fiscal voltou e jogou água no nosso chopp.

E agora? O que fazer até as eleições de 2026?

A bolsa está barata, o que eu compro?

Já dissemos isso há bastante tempo, mas nossa bolsa não tem força para vencer as máximas e buscar novas altas. Olha só que interessante.

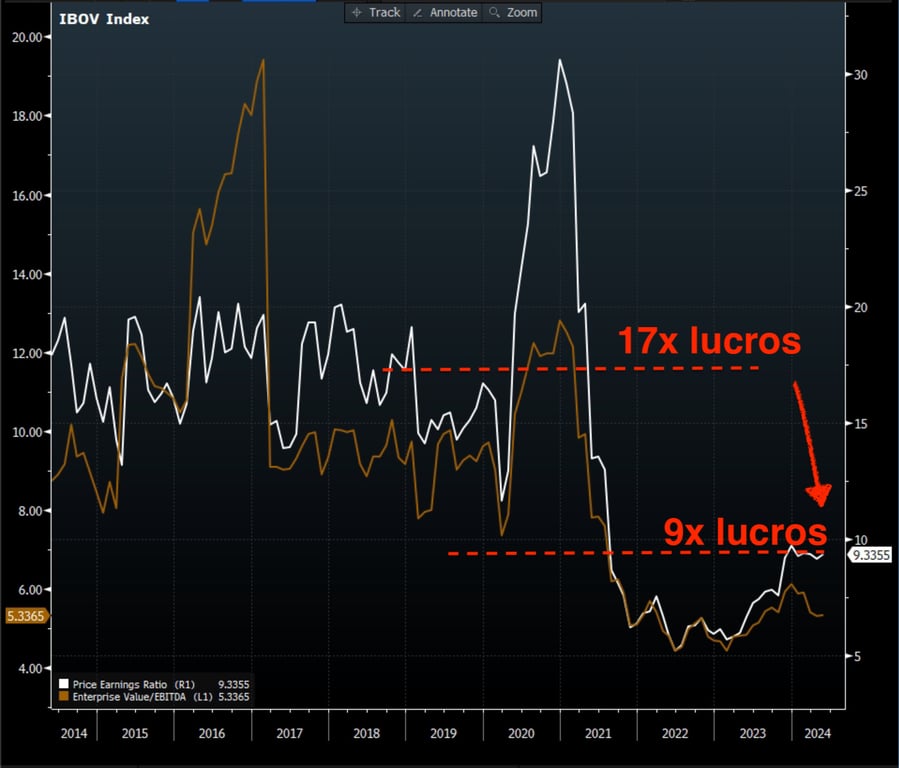

O risco fiscal (que causa os juros altos) segurou o Ibovespa, que negocia a quase metade (9x lucros) do seu múltiplo histórico médio (17x lucros).

A bolsa não caiu, continua ao redor dos 130 mil pontos. Os lucros cresceram e as ações ficaram paradas – o múltiplo contraiu para 9x lucros.

Imagino que, enquanto tivermos um governo gastão, o risco fiscal e os juros altos, vamos negociar a múltiplos mais baixos.

Mas isso não impede que haja ações em alta. Subindo forte. Você sabe qual é o segredo?

Cotações seguem lucros

O mercado tem se mostrado mais criterioso com as empresas mais alavancadas. Afinal, muita dívida impede os lucros de crescerem, então adaptei o meu bordão.

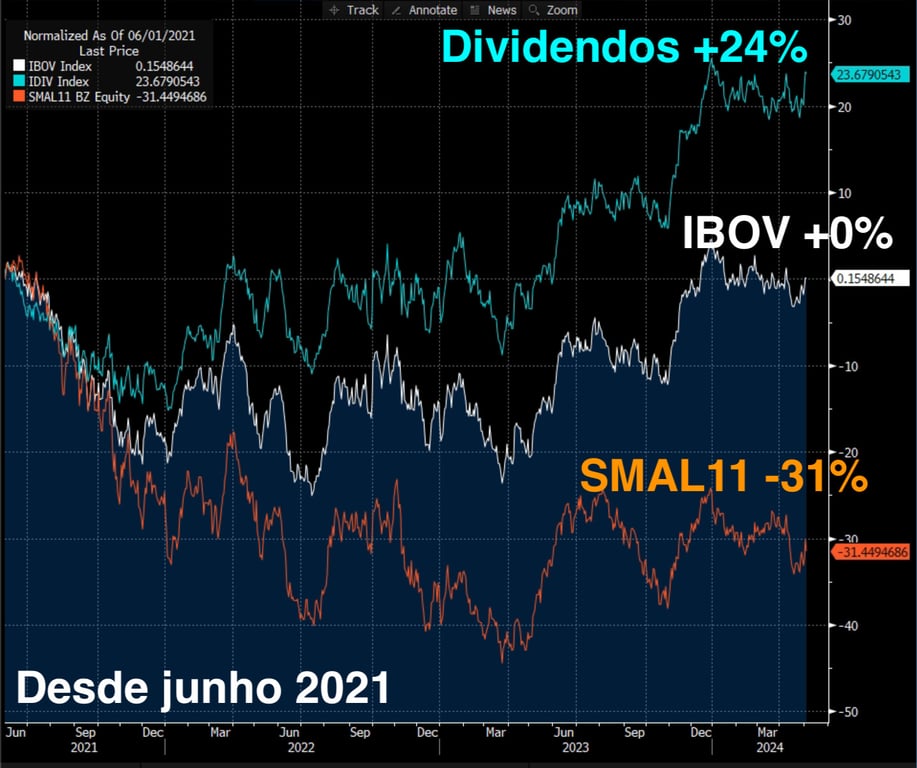

O maior exemplo disso é a performance muito melhor das empresas que pagam dividendos (afinal, para pagar dividendos, é preciso dar lucro e gerar caixa).

Por outro lado, o Small Caps é cheio de empresas com maior alavancagem, o que está pesando em seus balanços e puxando o lucro para baixo.

Faz sentido?

Mas os juros não vão cair?

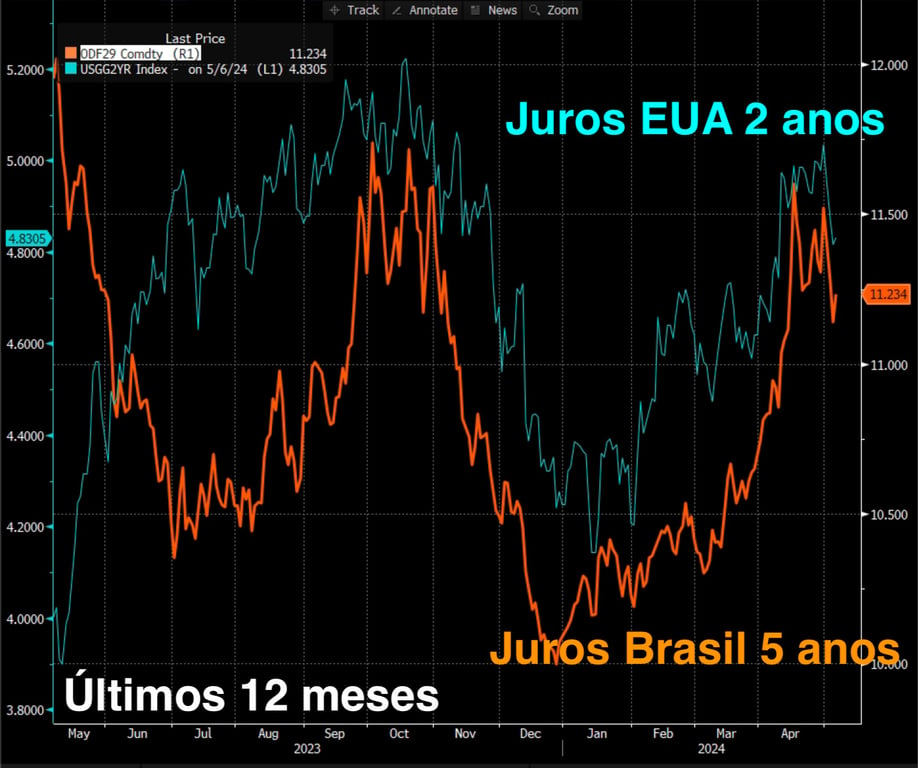

Vão. Mas, com o governo gastando demais, os juros do Brasil devem depender mais dos juros americanos e do dólar.

Nesta quarta-feira, 8, acontece a reunião do COPOM e você verá a live tradicional da Marilia, em primeira mão, explicando os movimentos dos juros.

Os nossos juros longos já seguem, com surpreendente aderência, os juros longos americanos.

Explico. Com o risco fiscal e sem uma meta crível, somos passageiros nos movimentos do dólar.

Se os juros americanos sobem, o dólar sobe, então o nosso juro precisa subir. Se os juros gringos caem, o dólar cai, então o nosso juro pode cair.

Vamos enfrentar um período difícil até as eleições de 2026. Ao mesmo tempo, "quando há sangue nas ruas, compre propriedades" ou "seja ganancioso quando os outros estiverem com medo".

Mas, francamente, não me arriscaria em empresas com dívida elevada ou que não apresentam rentabilidade (ROE, ROIC ou ROCE) muito alta (bem acima do CDI).

O motivo é simples: estas empresas não terão uma geração de caixa suficiente para bater o CDI ou quitar eventuais dívidas futuras.

Não pague um preço/lucro alto demais. O mercado está azedo e tem grande dificuldade de pagar altos múltiplos para resultados futuros.

A bolsa de valores está negociando a 9x lucros e 5x Ebitda. Compre empresas que estejam negociando mais ou menos por aí.

Compre visibilidade de resultados (lucro)

Em um período de juros mais elevados, somos ainda mais restritivos nas oportunidades que buscamos no ANTI-Trader.

As mesmas empresas que foram super bem quando o CDI caiu para 2% podem não ser as melhores escolhas com um CDI acima de 10%.

No ANTI-Trader, houve um período de alta forte entre 2019 e 2021, e, desde então, estamos “de lado”.

O mundo mudou. O cenário mudou. O Brasil mudou. Nós mudamos.

Vivendo e aprendendo.

Você pode se juntar a nós pelo link abaixo.