Nord Asset: Carta do Gestor (Agosto/2024)

O mais importante é… Estar ciente do pêndulo.

No mês de agosto tivemos uma boa amostra da instabilidade de humor do mercado. Convivemos com as discussões sobre o ciclo de corte de juros e os temores de recessão nos EUA, por aqui, o aumento das expectativas de aumento da Selic.

Diante da ambiguidade do mercado, em seu último memo, Howard Marks, gestor do fundo Oaktree e autor do livro The Most Important Thing, relembrou um personagem que ilustra muito bem o que foi o último mês.

Em 1949, Benjamin Graham, nos apresentou o Sr. Mercado, uma caricatura para exemplificar o comportamento maníaco depressivo do mercado. Warren Buffett foi além, descrevendo como um psicopata bêbado.

Ilustrando o Sr. Mercado, há 30 dias aqui estávamos, comentando sobre o esplendoroso mês de julho, onde tivemos a melhor rentabilidade no ano até então das nossas carteiras. Mas adentramos agosto experimentando o choque no mercado japonês.

O mercado tem disso, vamos do céu ao inferno em poucas horas. Nesse sentido, Howard Marks, introduziu um ótimo conceito. Para o gestor “as oscilações de humor dos mercados assemelham-se ao movimento de um pêndulo… entre euforia e depressão, entre celebrar desenvolvimentos positivos e ficar obcecado com os negativos, e assim entre preços supervalorizados e subvalorizados”.

“Isso significa que, em tempos bons, os investidores se concentram nos aspectos positivos, ignoram os negativos e interpretam as coisas de forma favorável. Então, quando o pêndulo oscila, eles fazem o oposto, com efeitos dramáticos.”

Por isso, precisamos sempre analisar o que temos hoje, sem cair nas manias irracionais do Sr. Mercado e as movimentações extremas do seu pêndulo.

O que temos nos Estados Unidos?

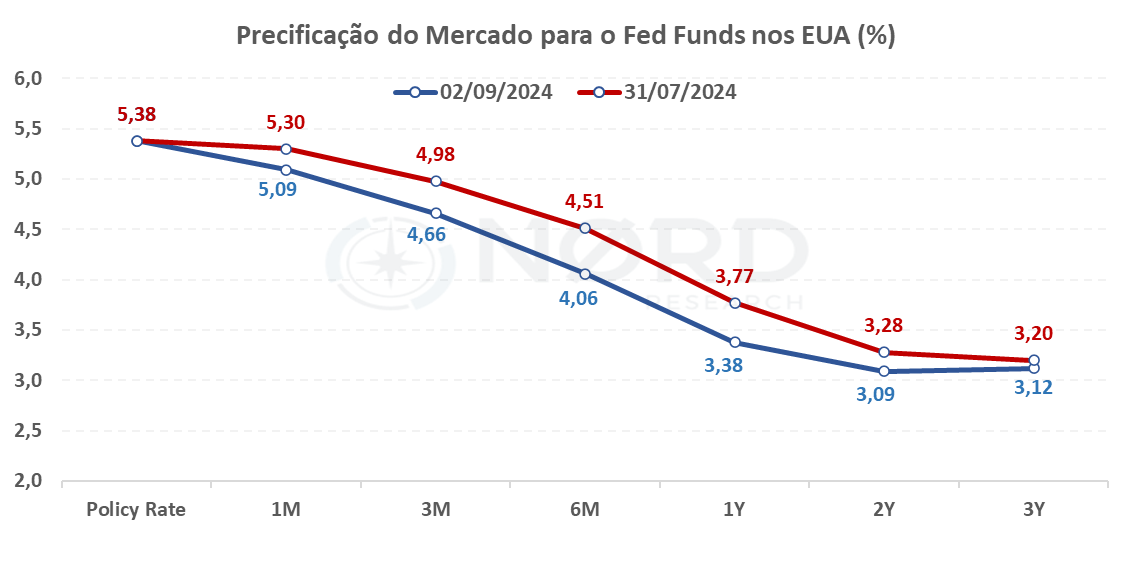

No cenário global do início do ciclo de corte de juros nos Estados Unidos, as atenções no mercado internacional seguiram para os dados de mercado de trabalho e inflação americana, diante da discussão sobre qual será a magnitude de corte a ser promovida pelo Federal Reserve.

Nos EUA, os núcleos das principais medidas de inflação (CPI e PCE) vieram em linha com o esperado. Somado a isso, o mercado de trabalho americano voltou a apresentar leituras mais fracas, contando com aumento da taxa de desemprego e menor ritmo de crescimento dos salários. Por outro lado, a segunda leitura do PIB do segundo trimestre apresentou uma revisão altista, reforçando a perspectiva de que a economia americana está em processo de desaceleração gradual, mas, por enquanto, sem sinais de que está colapsando.

Mesmo diante de um PIB mais forte, o saldo comportado dos dados relacionados ao mercado de trabalho e inflação resultou em uma dinâmica de queda dos juros futuros americanos ao longo do mês. Além disso, as bolsas americanas responderam de forma positiva, com performances melhores do S&P 500 e Dow Jones.

Atualmente, o mercado precifica uma taxa básica de juros para os EUA (Fed Funds) de 3,38% para daqui 1 ano, o que representaria uma queda de 2 pontos percentuais. No mês anterior, o mercado precificava uma taxa de 3,77% para o mesmo período.

O que temos no Brasil?

No campo fiscal, o último resultado primário do setor público veio com um déficit pior que o esperado.

Além disso, outro ponto de atenção para a dinâmica dos juros vem sendo o cenário de atividade aquecida, com resultados mais fortes que o esperado sobre os dados de serviços e IBC-Br, além de um mercado de trabalho apertado com baixa taxa de desemprego e crescimento real dos salários. Por outro lado, o último IPCA-15 apresentou bons sinais qualitativos diante de uma desaceleração dos núcleos e serviços, após as maiores pressões registradas no dado anterior.

Como comentado anteriormente, o mercado elevou as expectativas sobre a necessidade de elevação da Selic, o que se refletiu em aumentos dos juros nominais e reais mais curtos. Já os juros mais longos encerraram o mês em queda.

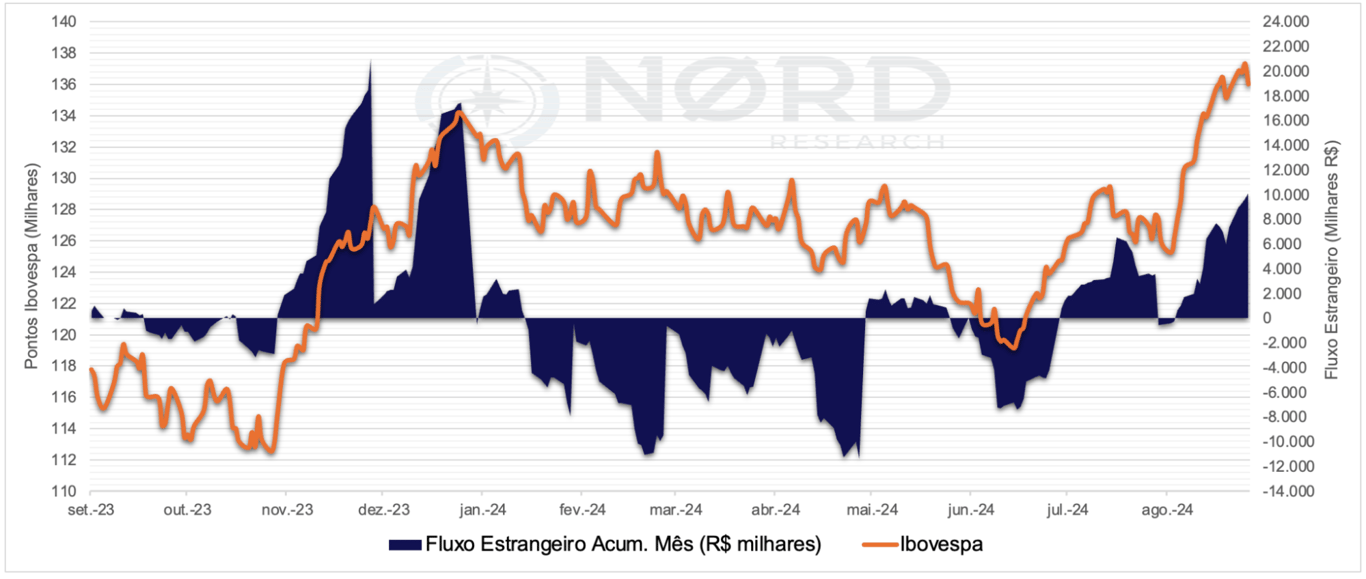

Na Bolsa, tivemos um mês com forte fluxo estrangeiro comprador, o que contribuiu para a alta considerável do Ibovespa no período, apesar de termos contado com uma saída do fluxo doméstico.

Atualmente, o mercado precifica uma Selic de 11,81% ao final de 2024 e de 12,19% ao final de 2025. No mês anterior, o mercado precificava uma Selic de 11,48% ao final de 2024 e de 12,29% ao final de 2025.

Nord Asset: Os melhores fundos de investimento

A dinâmica dos juros americanos contribuiu mais uma vez para mais um mês com fluxo estrangeiro positivo, impulsionando o desempenho do índice Ibovespa e das nossas carteiras de ações.

Em agosto também tivemos a oportunidade de acompanhar a temporada de resultados do 2º trimestre de 2024. Os resultados positivos de grande parte das empresas que monitoramos, reforçaram a resiliência da atividade econômica doméstica, que acompanhamos através dos últimos indicadores.

Entre as nossas empresas, o destaque foi o Banco Inter, entregando um crescimento de três dígitos do lucro e um ROE de dois dígitos. E o mais importante foi a sua capacidade de reforçar as nossas expectativas de crescimento para os próximos resultados.

Do lado negativo, a Priner ainda conviveu com os impactos pelos atrasos nos projetos dos seus clientes do setor de óleo e gás. Por outro lado, a expectativa é de um segundo semestre de resultados fortes. E o que nos deixa ainda mais otimistas para os próximos trimestres, é que essa expectativa não é exclusividade da Priner e do Banco Inter.

E não nos deixemos influenciar pelas manias irracionais do Sr. Mercado e as movimentações extremas do seu pêndulo, como ensinou Howard Marks, buscamos ser pensadores de segundo nível.

Mas como sabiamente disse Charlie Munger, durante um almoço com Howard Marks, investir “Não deveria ser fácil. Quem acha que é fácil é estúpido.”

Portanto, não deixamos o comportamento maníaco-depressivo do mercado mudar nossas convicções, focamos nas empresas e no longo prazo. Como pensadores de segundo nível, mantemos o foco em todos os aspectos que podem influenciar a visibilidade de resultados das empresas.

Assim, continuamos confiantes com as nossas posições e no cenário que enxergamos à frente, para entregar uma performance superior aos nossos benchmarks.

Junte-se a nós!

Para investir em qualquer um de nossos fundos, nos envie uma mensagem pelo WhatsApp (AQUI).

Histórico fundos Nord Asset

Nord AT 45 (“AT 45”)

Em agosto, o fundo teve uma alta de +2,45%, enquanto o Ibovespa apresentou uma alta de +6,54%. Nos últimos 12 meses, o fundo apresentou retorno de -9,1% e o Ibovespa +15,7%.

Desde o início, o fundo teve retorno de -0,6%, e o Ibovespa de +20,6% no mesmo período.

Mesmo com a volatilidade do mercado no mês de agosto, entregamos uma performance positiva. Além disso, acompanhamos os balanços trimestrais positivos das nossas empresas, e reforçamos a nossa visibilidade para os próximos trimestres. Assim mantemos nossa confiança em nossas posições e a na capacidade de entregarmos uma ótima performance ao longo dos próximos meses.

O fundo está disponível nas plataformas Banco Inter, Genial, Terra Investimentos, C6 Bank, BTG (plataforma aberta) e XP (clientes Nord Wealth).

Nord WM AT 30 FIC (“AT 30”)

Em agosto, o fundo acumulou uma alta de +2,5%, enquanto o Ibovespa acumulou +6,54%. Nos últimos 12 meses, apresentou retorno de -8,75%, e o Ibovespa +15,71%. Desde o início, o fundo tem um retorno de +6,4% contra +28,8% do benchmark.

Através das nossas empresas e a visibilidade de crescimento de resultados que elas proporcionam, seguimos focamos em superar o nosso benchmark. O fundo está disponível nas plataformas XP e BTG para clientes Nord Wealth.

Nord 10X FIA ("10X")

No mês de agosto, o fundo teve um retorno de +10,4%, enquanto o Ibovespa acumulou +6,5%, em conformidade com o que buscamos em nossa carteira. No ano, o fundo apresenta um retorno de +3,1%, e o Ibovespa +1,3%. Desde o início, o fundo tem um retorno de +12,8%, contra +15,5% do Ibovespa.

O Nord 10X segue a filosofia do growth investing e procura as ações com o maior potencial de crescimento não precificado pela Bolsa. O fundo está disponível na plataforma do BTG (plataforma aberta).

Nord Melhores Fundos FoF Ações (“Nord FoF Ações”)

No mês de agosto, o fundo teve um resultado de +4,85%, contra +6,54% de retorno do Ibovespa. No ano, o fundo apresentou retorno de -2,03% e o Ibovespa +1,36%. Desde o início, o fundo tem retorno de +9,58% contra +17,09% do Ibovespa.

Uma seleção com os melhores fundos de ações da indústria para aproveitar este novo momento da Bolsa. O fundo está disponível nas plataformas BTG (plataforma aberta) e XP (clientes Nord Wealth).

Nord Melhores Fundos FoF Multimercado (“Nord FoF MM”)

No mês de agosto, o fundo teve um resultado de +1,19%, contra +0,87% de retorno do CDI. No ano, o fundo apresentou retorno de +4,60% e o CDI +7,10%. Desde o início, o fundo tem retorno de +26,92%, contra +33,30% do CDI.

O Nord FoF MM contempla uma seleção com os melhores fundos multimercados da indústria que não é acessível para todos os investidores. O fundo está disponível nas plataformas BTG (plataforma aberta) e XP (clientes Nord Wealth).

Nord BMR Vida Icatu Previdência FIM CP (“BMR”)

No mês de agosto, o fundo teve um resultado de +1,68%, contra +0,87% de retorno do CDI. No ano, o fundo apresentou retorno de +5,81% e o CDI +7,10%. Desde o início, o fundo tem retorno de +20,07%, contra +21,32% do CDI.

O Nord BMR constrói o que há de melhor no planejamento de aposentadoria. O fundo está disponível nas plataformas Saks, Icatu, BTG e Banco Inter.

Nord Icatu AT 70 Prev (“AT 70”)

No mês de agosto, o fundo teve uma alta de +3,48%, enquanto o CDI teve alta de +0,87%. Nos últimos 12 meses, o fundo apresentou retorno de -3,1%, e o CDI +11,3%. Desde o início, o fundo acumula um retorno de +7,1% contra +26,2% do benchmark.

O fundo AT 70 contempla a carteira do ANTI-Trader, na versão previdenciária. O fundo está disponível nas plataformas Saks, Icatu, BTG e Banco Inter.

Para investir em qualquer um de nossos fundos, nos envie uma mensagem pelo WhatsApp (AQUI).