Mudanças na tributação de fundos exclusivos

Governo proíbe criação de fundos exclusivos de previdência para fechar brecha a investidores mais ricos; saiba onde aplicar seu patrimônio

Motivos dos novos impostos

Para você, fiel leitor que sempre está acompanhando os nossos conteúdos por aqui, não deve ser nenhuma novidade falar que um dos grandes desafios para o Brasil é a sua situação fiscal.

Por outro lado, em um período não muito distante, mais especificamente entre 2016 e 2019, vimos o nosso país promovendo algumas reformas estruturais relevantes, a exemplo do teto de gastos e a reforma da previdência, com o objetivo de proporcionar uma maior sustentabilidade da trajetória da dívida pública para as próximas décadas.

No entanto, com a chegada da pandemia, os gastos públicos voltaram a crescer significativamente, acendendo, novamente, um alerta maior sobre o nosso endividamento.

Além disso, iniciamos um novo governo com maior propensão a exercer políticas pró-gastos.

Em 2023, apesar do fim do do teto de gastos, tivemos a implementação do novo arcabouço fiscal, que trouxe metas ambiciosas para o curto prazo, como zerar o déficit primário já neste ano de 2024.

Para que fosse possível alcançar essa meta (apesar das projeções atuais do mercado estarem em um déficit de 0,8% do PIB), existem dois caminhos possíveis: cortes de gastos ou aumentos expressivos pelo lado da arrecadação. Vamos admitir que o primeiro é muito improvável de acontecer.

Ficamos, portanto, com a necessidade de aumentar a arrecadação, e é aqui que finalmente entramos em uma das grandes discussões que vêm ocorrendo nos últimos meses no mercado: a tributação de fundos exclusivos.

Tributação de fundos exclusivos

Primeiramente, os fundos exclusivos são aqueles que detêm apenas um cotista, sendo mais adequados para investimentos a partir de R$ 10 milhões, em razão dos custos que envolvem a sua estruturação.

Os fundos exclusivos são instrumentos que vinham sendo muito utilizados devido às vantagens que proporcionam, entre as quais estava incluída a não incidência de come-cotas, com o pagamento de imposto de renda sendo feito somente no resgate das cotas do fundo. Ou seja, enquanto não resgata, não paga imposto.

No entanto, hoje essa dinâmica não é mais válida, uma vez que no final de 2023 foi sancionada a lei que estabelece a cobrança de come-cotas para essas classes.

Come-cotas nada mais é do que uma antecipação de imposto de renda que ocorre semestralmente, no final de maio e final de novembro de cada ano, equivalente a uma alíquota de 15% sobre o rendimento, e que já ocorria em fundos de renda fixa, nos multimercados e nos cambiais.

As vantagens dos fundos exclusivos não se restringem somente à tributação. Entre elas, estão a maior flexibilidade na gestão, por meio da qual os fundos são desenhados conforme os objetivos do cotista, além de aspectos que envolvem a sucessão patrimonial.

Apesar de existirem outras vantagens, o benefício tributário era um fator de grande relevância na decisão do cotista.

A grande desvantagem da incidência do come-cotas está no fato de desfavorecer a atuação dos juros compostos sobre os rendimentos, o que, a longo prazo, faz uma grande diferença para a construção do patrimônio.

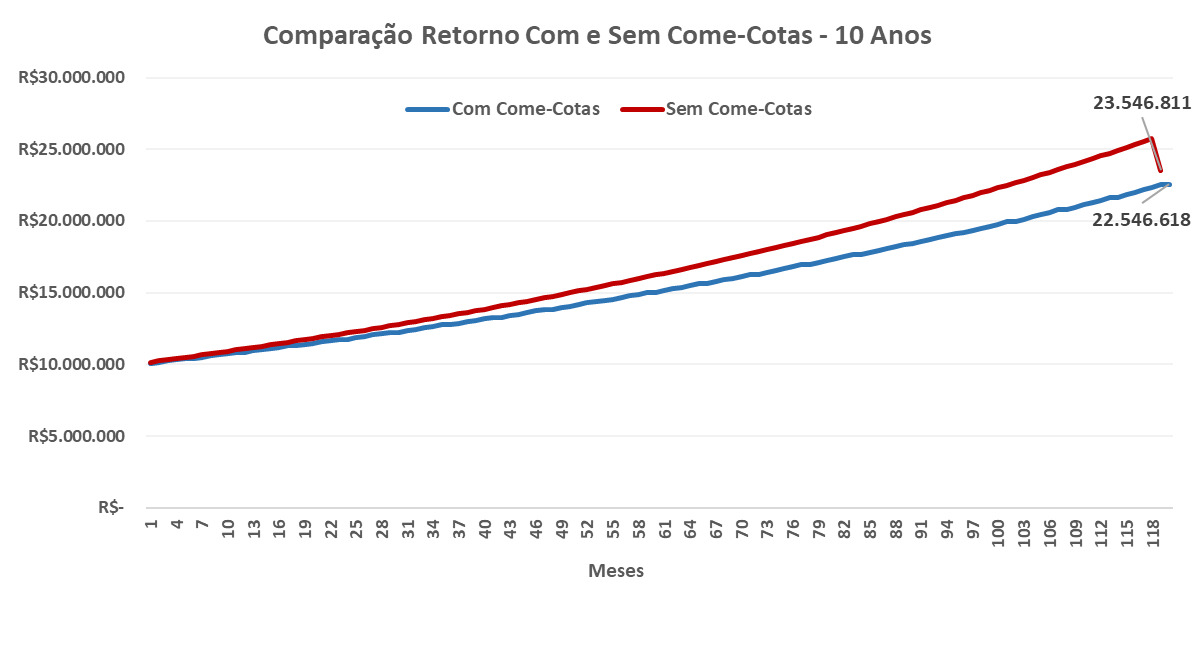

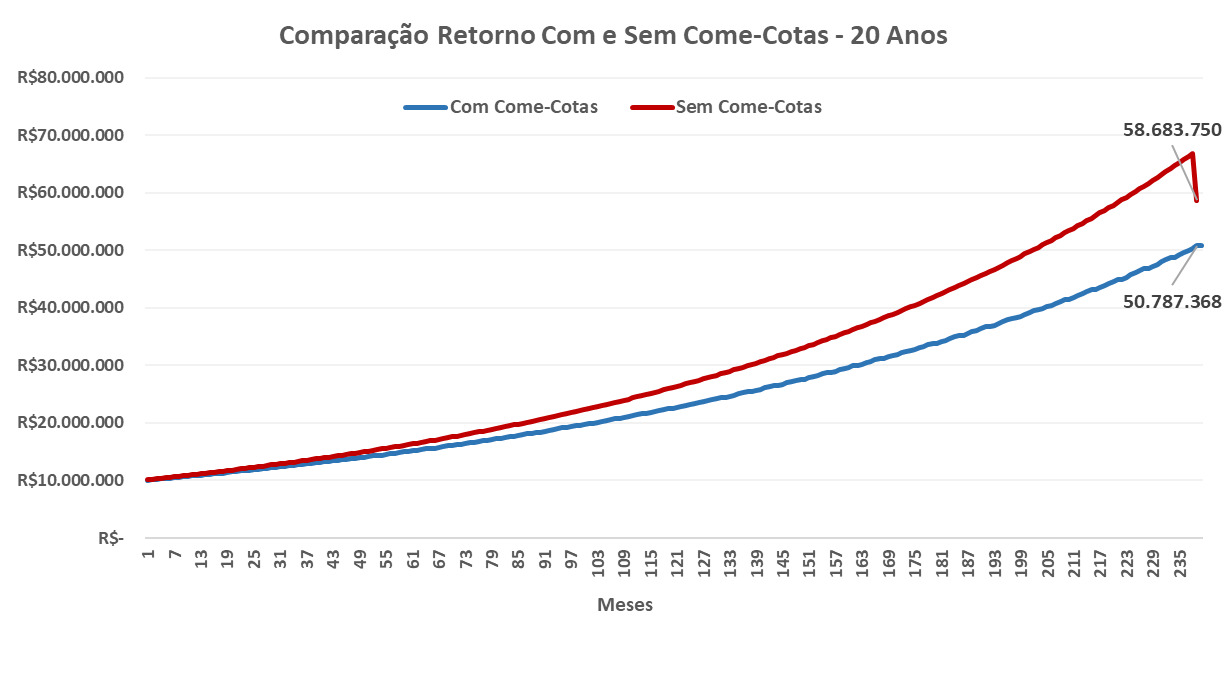

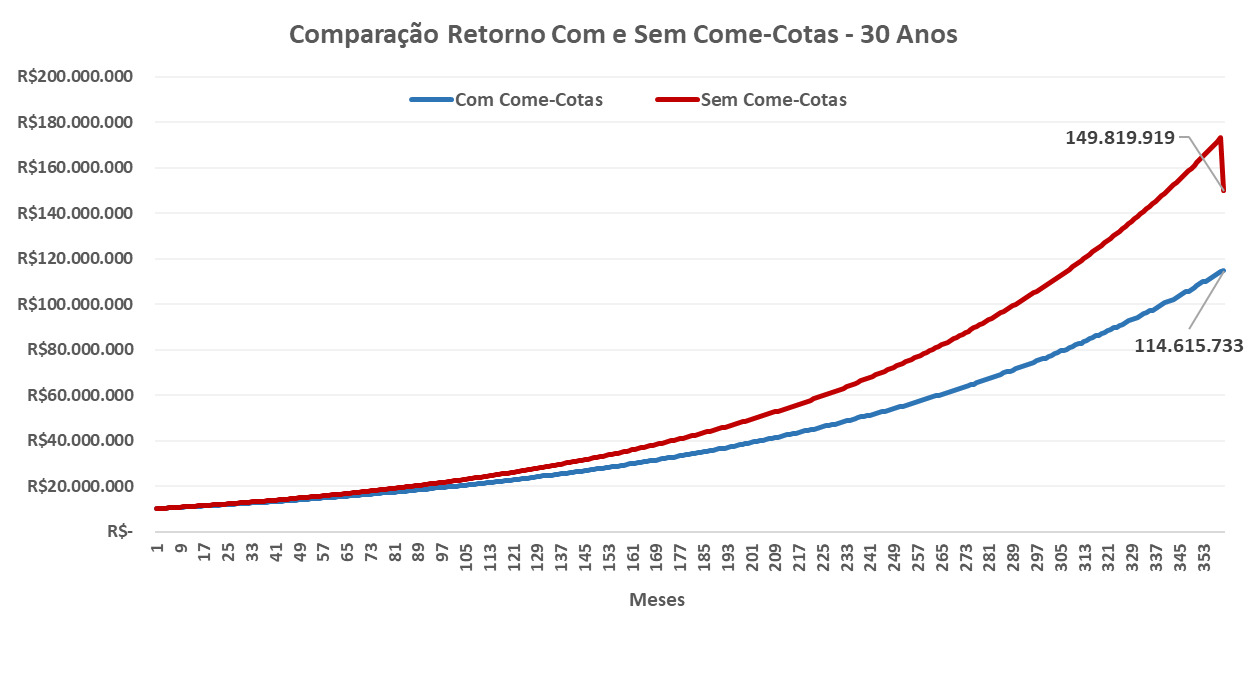

Nos gráficos abaixo, conseguimos ver comparações de retorno para um valor inicial de R$ 10 milhões para estruturas com e sem come-cotas. No caso dos sem come-cotas, o imposto é pago somente no resgate.

Para um período de 10 anos, a diferença de rentabilidade fica em cerca de R$ 1 milhão entre ambas as comparações. Ou seja, o investidor está deixando de ganhar R$ 1 milhão apenas pelo fato de a incidência do imposto semestral (come-cotas) estar desfavorecendo a dinâmica dos juros compostos.

Para prazos mais longos, essa diferença fica ainda mais gritante.

Para um período de 20 anos, a diferença fica em R$ 7,8 milhões e, para 30 anos, fica em incríveis R$ 35,2 milhões.

3 destinos possíveis para alocar seus recursos

Com a cobrança de come-cotas sobre os fundos exclusivos, a tendência é de, ao longo do tempo, observarmos uma migração de parte dos recursos que estavam presentes nos fundos exclusivos para outros instrumentos que também possuem alguma vantagem tributária. Afinal, ninguém gosta de pagar impostos.

Em 2023, por exemplo, já vimos resgates líquidos na ordem de R$ 20,4 bilhões nos fundos exclusivos, segundo um levantamento da Anbima, o que já pode ter tido algum efeito no início dessa tributação, apesar da expectativa desses efeitos ficar mais clara ao longo deste ano.

Uma das boas alternativas para o redirecionamento desses recursos seria para os fundos exclusivos de previdência.

No entanto, nesta semana, o governo vedou a criação de novos fundos exclusivos de previdência, gerando mais um obstáculo para a realocação desses recursos.

Tal medida, inclusive, não estava no radar da Anbima.

Por outro lado, ainda há algumas alternativas de realocação que podemos ver ao longo do tempo.

1. Fundos de previdência não exclusivos

Uma possibilidade continua sendo um direcionamento para os fundos de previdência não exclusivos, que seguem existindo normalmente e não têm a incidência de come-cotas. A desvantagem comparada ao exclusivo, no entanto, será o fato de não haver a personalização na gestão para aquele cotista em específico.

Ou seja, ao investir em um fundo de previdência não exclusivo, o cotista deve fazer uma análise minuciosa do fundo, desde entender as especialidades de investimento daquela gestão até compreender como se dão os processos de investimento, a qualidade da equipe, os incentivos internos no fundo para retenção de talentos e o alinhamento entre o gestor e o cotista. Em resumo, não é simplesmente investir em qualquer fundo de previdência somente pelo fato de não haver come-cotas.

Vale ressaltar também que os fundos de previdência possuem a vantagem de terem uma alíquota que chega a apenas 10% após 10 anos quando escolhido o regime regressivo. Além disso, permitem abater até 12% da renda tributável na base de cálculo do imposto de renda no PGBL.

2. Fundos de ações

Fundos de ações também não têm come-cotas, com o imposto de renda sobre o rendimento incidindo apenas no resgate, à alíquota de 15%, o que também pode sentir algum efeito. Os cuidados mencionados acima ao investir em um fundo de previdência também valem aqui (na verdade, valem para todas as classes de fundos).

3. FIDCs

Fundos de investimentos em direitos creditórios (FIDCs) também entram no radar de possibilidades, inclusive já estamos observando algumas gestoras acelerando planos para a criação de fundos da classe neste início de ano pelo fato de não haver come-cotas.

Outra possibilidade não descartada é que exista um aumento das remessas para o exterior.

Ou seja, boa parte dos investidores de fundos exclusivos ainda está digerindo a situação e analisando como vai atuar. Dessa forma, o cenário de realocação desses recursos de fato ainda não está 100% certo, e o tempo nos dirá como o mercado vai se movimentar de forma mais clara.

De todo modo, fundos de previdência parecem ser um dos ganhadores. Vamos ver.

O mais importante, portanto, é acompanharmos de perto.

Gestão do seu patrimônio

Se você sofreu todas essas consequências e está procurando melhores soluções em investimentos para gerir seu patrimônio, converse com o nosso time de Wealth Management.

Nosso braço de consultoria, 100% independente, que desenvolve e acompanha constantemente as carteiras dos clientes visando atender de maneira personalizada a realidade de cada um.

A Nord Wealth é bicampeã (2022 e 2023) no Ranking BTG de Consultorias de Investimento e campeã no Ranking da XP 2023.

O que você acha de fazer uma avaliação da sua carteira de forma gratuita? Se você tem mais de R$ 1 milhão em investimentos, clique no link abaixo e agende uma reunião com o nosso time.

Falar com um consultor Nord Wealth